撰文:Eric,Foresight News

继 Coinbase、Galaxy Digital、Circle、Bullish 和 Gemini 之后,美股又将迎来一家 Web3 行业的公司。

9 月 8 日,欧洲加密资产管理公司 CoinShares 将与在美国纳斯达克上市的特殊目的收购公司 Vine Hill Capital Investment Corp 以及新成立的泽西岛公司 Odysseus Holdings Limited 合并。合并后 CoinShares 将在美国纳斯达克(或其他美国交易所)上市,并从纳斯达克斯德哥尔摩退市。在多家美国本土 Web3 公司接连上市之后,首家欧洲本土 Web3 企业也将登陆美国资本市场。

CoinShares 的前身是成立于 1998 年的大宗商品投资公司 Global Advisors,由 Russell Newton 与 Danny Masters 创立。Russell Newton 从 1986 年起在包括壳牌石油在内的公司从事了 8 年的原油交易工作,后于 1994 年 7 月加入摩根大通担任大宗商品策略师。另一名联合创始人 Danny Masters 也是 CoinShares 的现任主席,在与 Russell Newton 共同创立 Global Advisors 之前曾在摩根大通任全球能源交易主管。

CoinShares 的现任首席执行官,经济学家 JM Mognetti 于 2012 年加入 Gloval Advisors。仅仅在加入的一年之后,全球宏观投资者就开始大量撤出大宗商品,转而投资股票和固定收益。对于三人而言,公司急需寻找新的投资方向,而恰逢此时,价格仅几百美元的比特币进入了他们的视野。

几乎没有任何犹豫,Global Advisors 在 2014 年完全转向数字资产领域,后在 2016 年更名 CoinShares,并逐渐发展为如今集资产管理,资本市场业务和自主投资为一体的加密资管公司。

2014 年,Global Advisors 在欧洲推出了第一个受监管的比特币投资基金。更名之后,CoinShares 收购了推出首个在受监管交易所上市基于比特币的证券的 XBT Provider,其推出的 Bitcoin Tracker One ETP 于 2015 年在瑞典上市。

2021 年初,CoinShares 开始推出以实物为底层资产的 ETP(交易所交易产品),目前不仅覆盖了比特币和以太坊,还包括了 LTC、XRP、LINK、UNI 等代币。同年 3 月,CoinShares 在瑞典上市,成为继 Galaxy Digital(彼时已在加拿大多伦多交易所上市)之后全球第二家上市的 Web3 公司。据 CoinShares 提供的数据,截至 2021 年 2 月 19 日,CoinShares 的资管规模为 45.6 亿美元,包括 70185 枚比特币与 655211 枚以太坊,使其成为当时欧洲最大、全球第二(仅次于灰度)的加密资管公司。

相比之下,截止 2021 年 2 月 24 日,灰度总体资管规模为 393 亿美元,Bitwise 资管规模刚刚突破 10 亿美元,Galaxy Digital 截止 2021 年 1 月 31 日的资管规模为 8.347 亿美元。

2024 年初,在 SEC 批准了多家机构申请的比特币现货 ETF 之后,CoinShares 收购了比特币现货 ETF 的发行方之一 Valkyrie。截止撰稿时,Valkyrie 的比特币现货 ETF 资管规模超 6.5 亿美元。

除了资管外,投资也是 CoinShares 的重要业务。在 2021 年上市之时,CoinShares 就披露了其于 2020 年底对加拿大加密资管公司 3IQ Corp 以及美国合格信托机构 Kingdom Trust 母公司的投资。2021 年与 2022 年,CoinShares 两度投资瑞士在线银行 FlowBank,持股比例最高近 30%,但 2022 年 FlowBank 因资不抵债而破产清算。

说完了 CoinShares 的发展历程,再来说说它的财务状况。

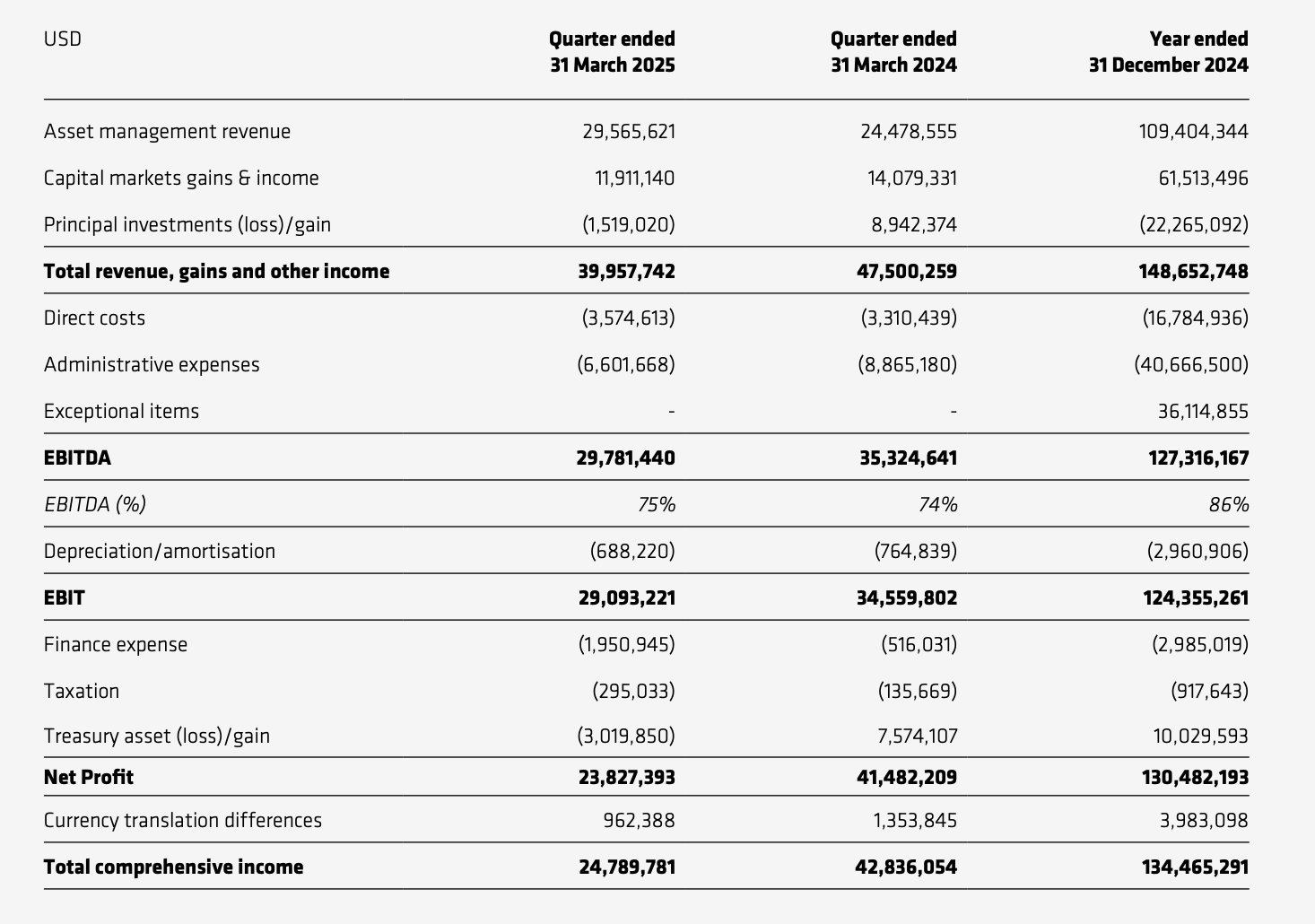

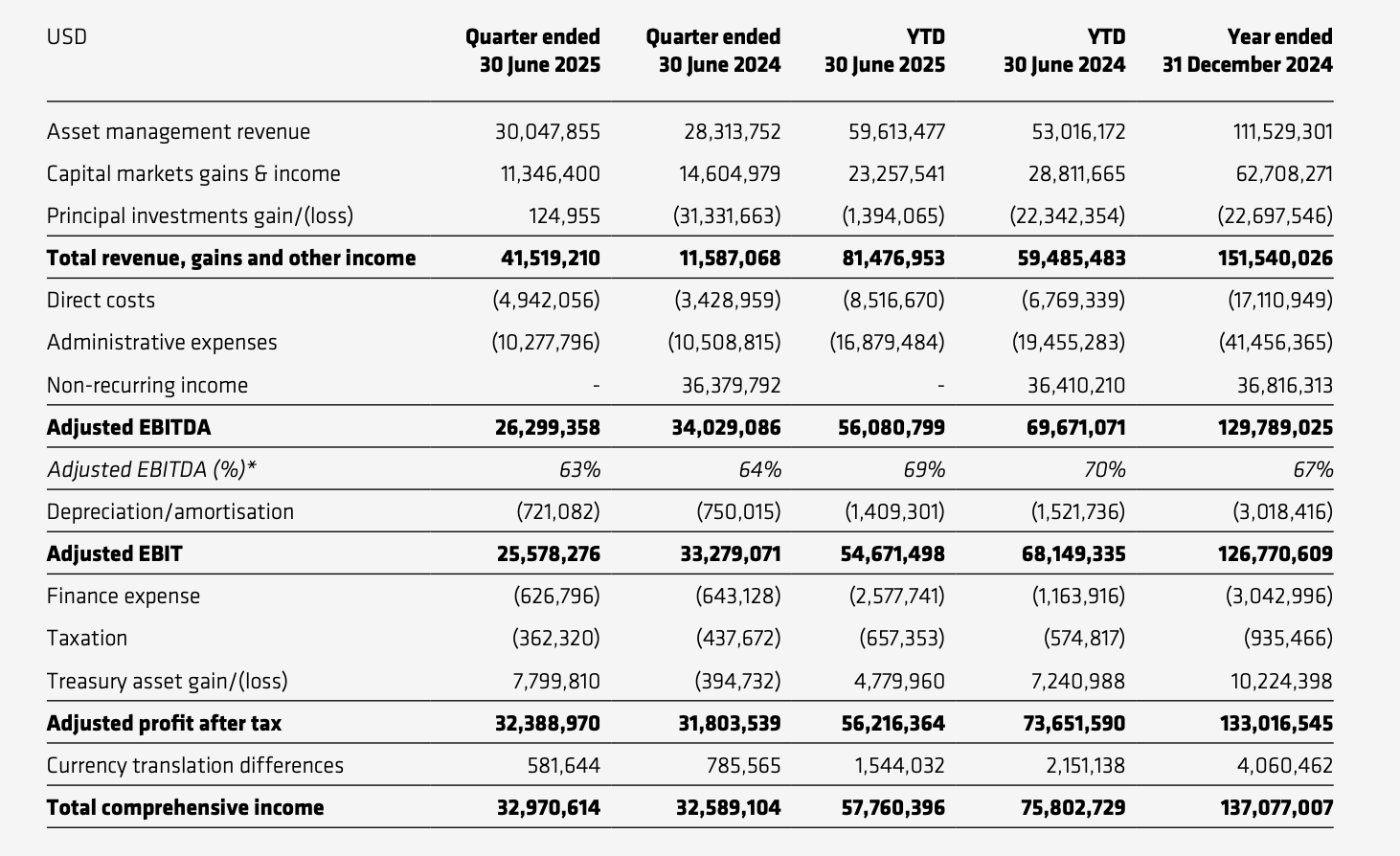

对比 CoinShares 于今年公布的一季度与二季度财报,CoinShares 一季度收入 3995.8 万美元,同比下降约 15.88%,税息折旧及摊销前利润(EBITDA)为 2978.1 万美元,同比下降约 15.7%,但利润率达到了 75%,同比略有上升。算上公司自持加密资产价格的变动、税费等,CoinShares 今年一季度的全面综合收益约 2479 万美元,同比下降 42.1%。

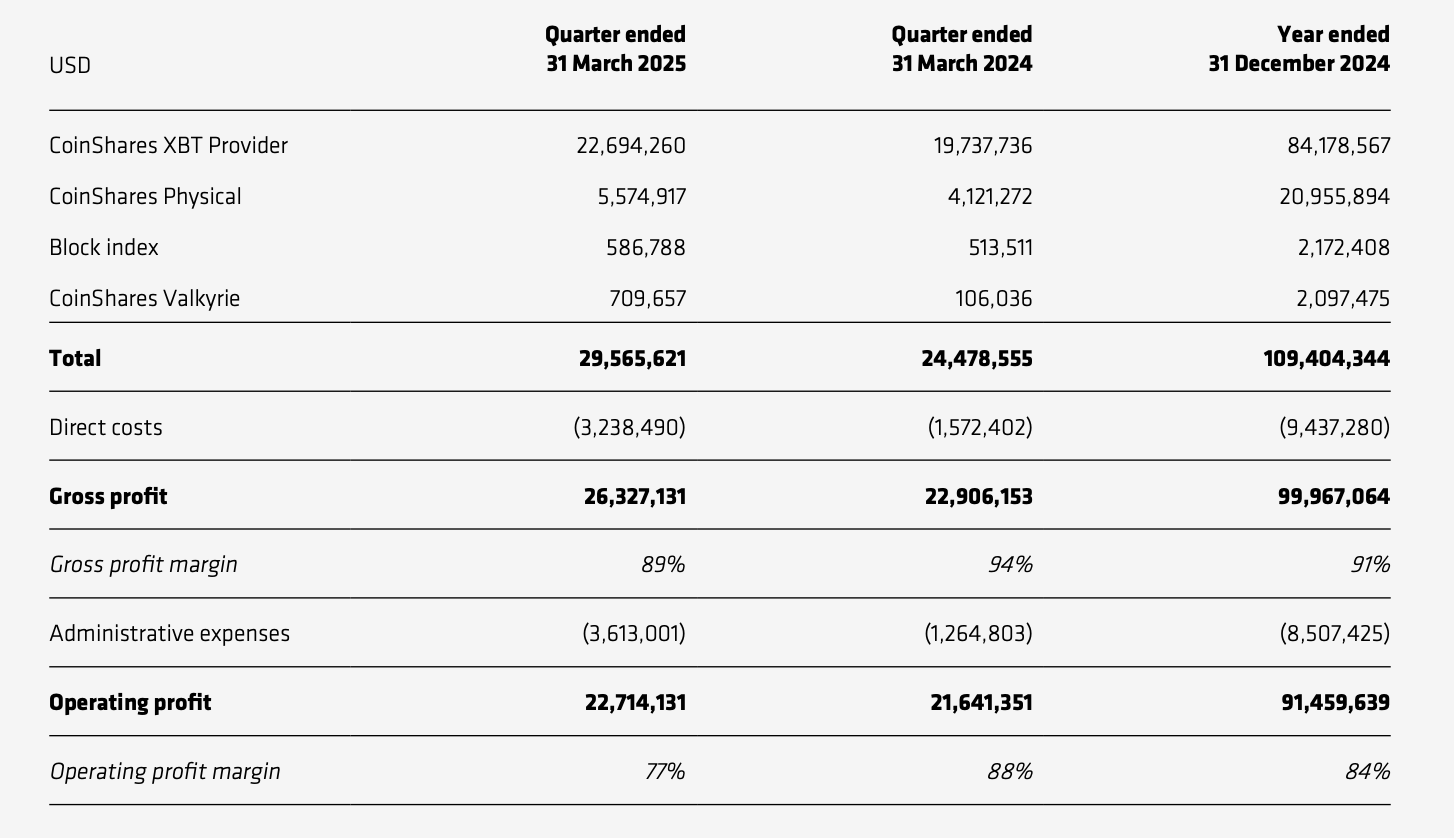

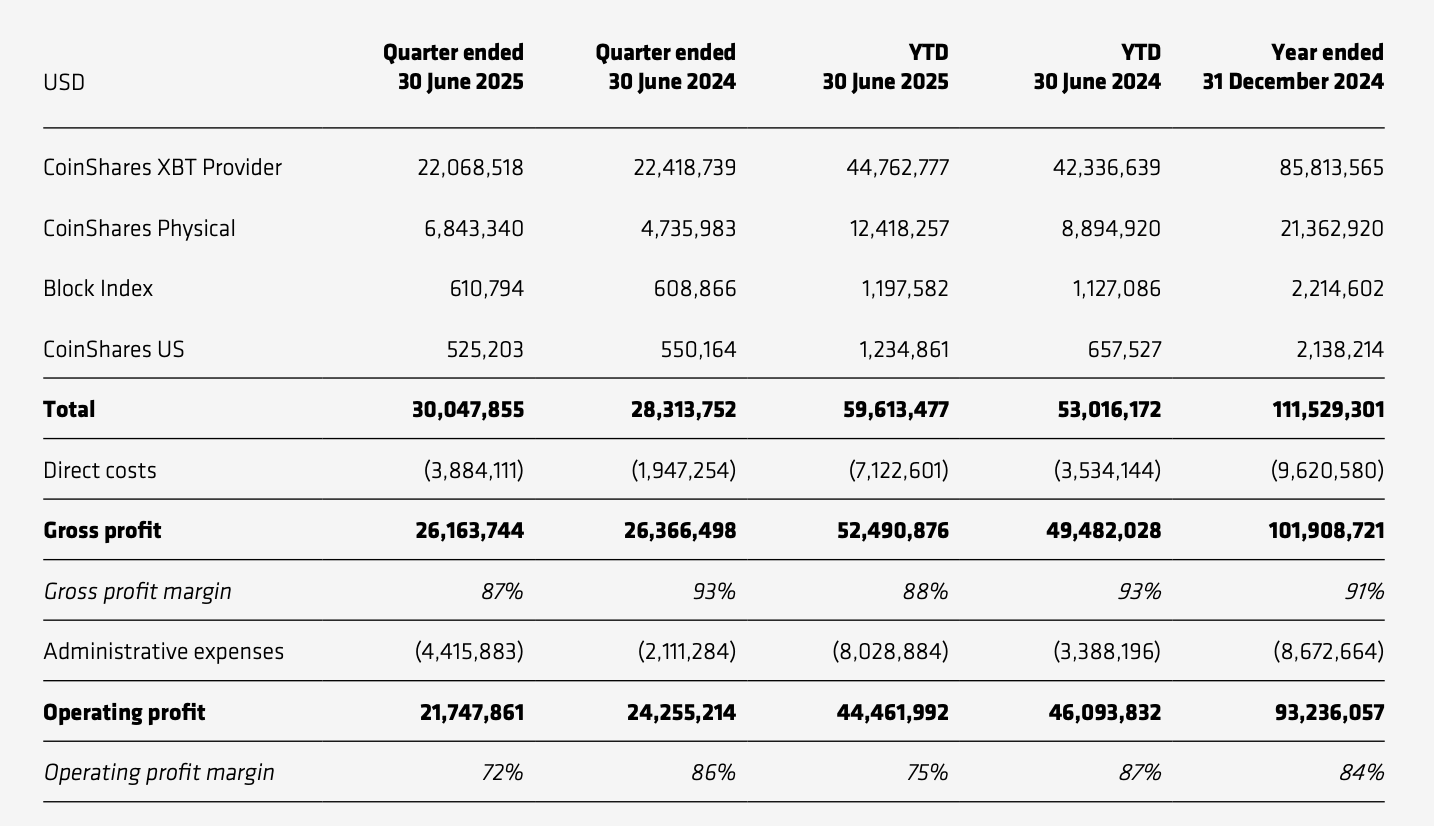

在占比最高的资管业务上,CoinShares 一季度录得 2956.6 万美元收入,占总收入的约 74%,同比增长约 20.8%。除去直接成本和行政费用后的利润约 2271.4 万美元,同比小幅增长约 5%。

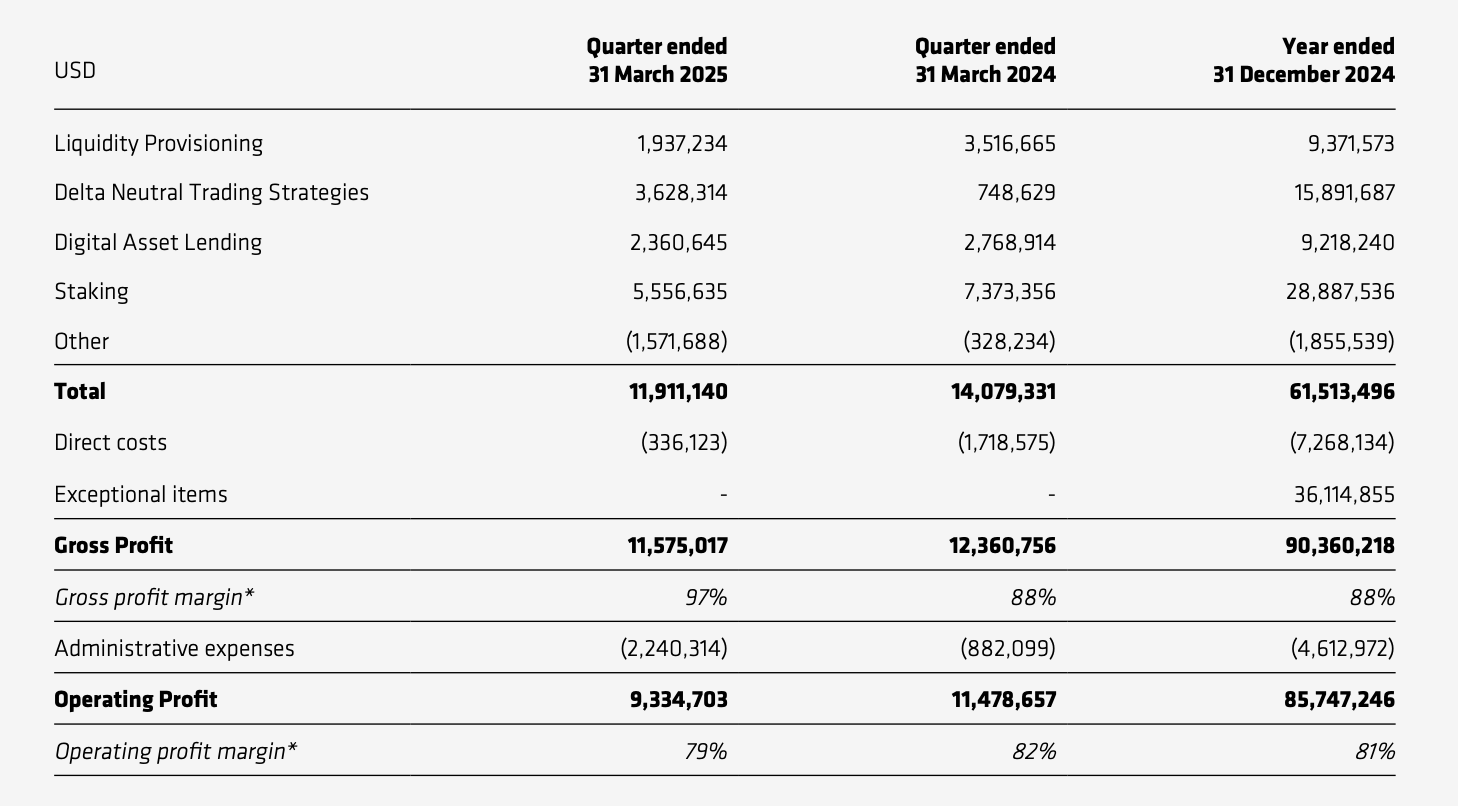

资本市场基础设施业务上,CoinShares 一季度录得约 1191.1 万美元,同比下滑约 15.4%。CoinShares 所谓的资本市场基础设施业务包括了提供流动性收入、Delta 中性交易策略收入、数字资产借贷以及质押收入。除去直接成本和行政费用后的利润约 933.5 万美元,同比下滑约 18.7%。

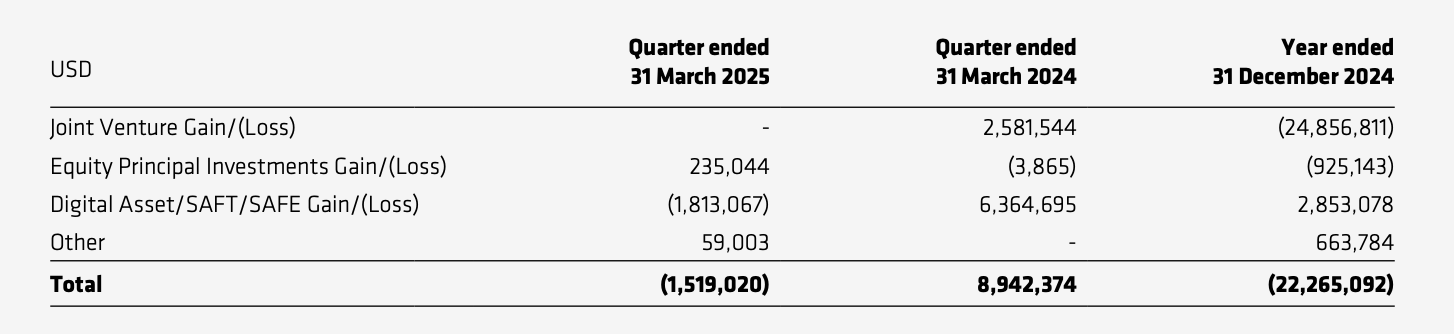

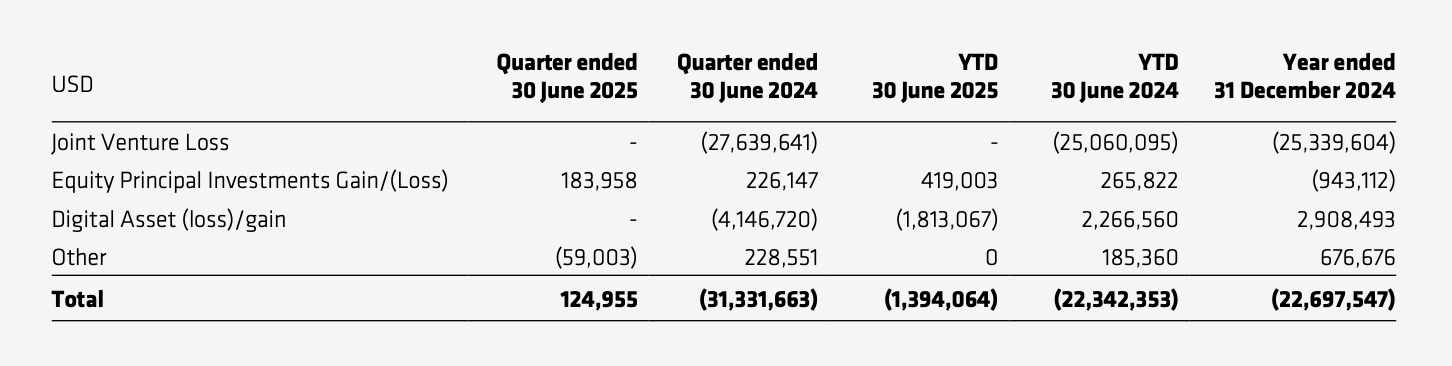

自有投资业务上,CoinShares 一季度亏损约 151.9 万美元,去年同期盈利约 894.2 万美元,同比暴跌约 117%。

一季度由于加密货币价格整体的下跌,除了不受价格过多影响的资管业务有所增长之外,其他业务状况均有所下滑。细看财报,资本市场基础设施业务上,提供流动性、借贷和质押收入受价格下跌和交易不活跃影响较大,但 Delta 中性策略交易弥补了部分损失,而投资业务主要被市场整体的价格下跌拖累。整体上 CoinShares 没有看到核心业务的下滑,投资上也在积极调整策略。

第二季度,加密货币价格整体上涨,但 CoinShares 的业务并没有随之出现大幅的增长。

二季度 CoinShares 录得收入 4151.9 万美元,环比上涨约 3.8%,同比大涨 258.3%。税息折旧及摊销前利润(EBITDA)为 2629.9 万美元,环比下降 11.7%,同比下降约 22.7%,利润率也下降至 63%。CoinShares 二季度的全面综合收益约 2557.8 万美元,环比小幅上涨约 3.2%,同比微涨 1.1%。

对整个上半年来说,由于 2024 年计入了 FlowBank 破产的亏损以及出售 FTX 债权的收入,故数据有些失真(收入同比的大幅增长也因此出现异常),除去这部分数据来看 CoinShares 今年上半年的表现与去年同期相比变化不大。

资管业务上,CoinShares 二季度收入略超 3000 万美元,环比微涨 1.6%,同比增长 6.1%。运营利润 2174.8 万美元,环比下滑约 4.3%,同比下滑约 10.3%。上半年 CoinShares 资管业务总收入约 5961.3 万美元,同比增长 12.4%,运营利润 4446.2 万美元,同比下降 3.5%。

CoinShares 表示,第二季度旗下 XBT 推出的产品出现了 1.26 亿美元的资金净流出,加之公司将更多的支出与费用划至资管部门,导致虽然资管收入在增加,但利润却在持续下降。

资本市场基础设施业务上,CoinShares 第二季度收入约 1134.6 万美元,环比下降 2%,同比下降 22.3%。在利润上除去出售 FTX 债权产生的额外收入,利润额与利润率也均有下滑。

自有投资业务上,CoinShares 二季度仅有近 12.5 万美元的盈利,虽然相比一季度约 151.9 万美元的亏损有一定增长,但投资的亏损与盈利在时间上有一些随机性,参考性不强。值得注意的是,CoinShares 在 2024 年整年和 2025 年至今在投资上一直处于亏损状态,2023 年全年 CoinShares 在投资上还实现了近 370 万美元利润。

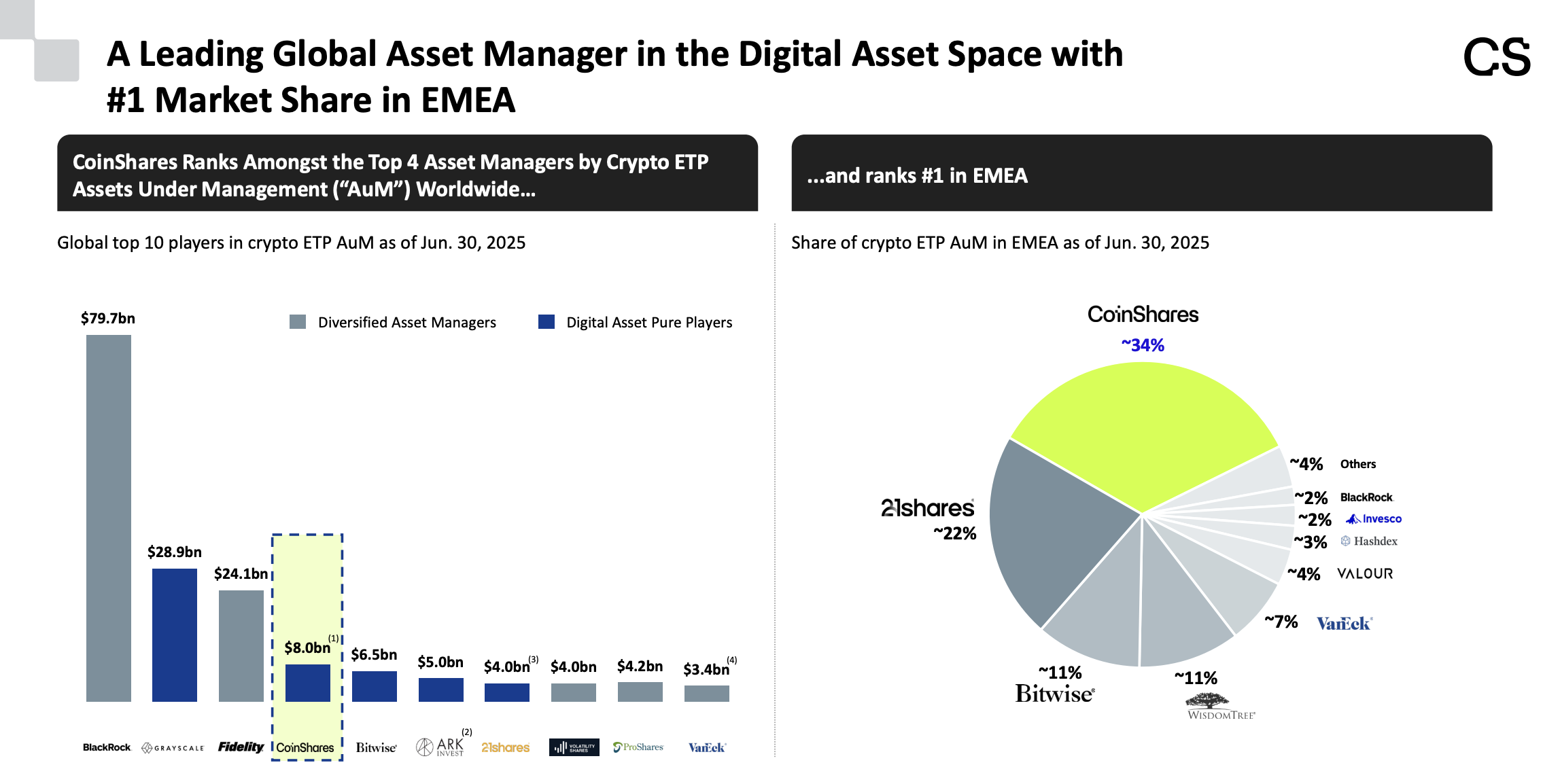

虽然 CoinShares 在其路演资料中表示其资管总额已经超过了 80 亿美元,成为了继贝莱德、灰度和富达之后的全球第四大加密资管机构,也是 EMEA(欧洲、中东与非洲)地区的第一大加密资管机构,占到了约 34% 的市场份额。但综合上述数据来看,CoinShares 的增长比较缓慢,除了资管业务在稳步小幅增长外,其余的业务表现浮动较大。CoinShares 收购 Valkyrie 和赴美上市本质上也是希望扩大在美业务,但其大本营似乎也没有什么独特的护城河。

据 ISS Market Intelligence 数据,截至今年 5 月底,美国基金公司在欧洲地区的资产管理规模从十年前的 2.2 万亿美元增至 4.9 万亿美元。若美国本土资管巨头有意将加密资管业务拓展至欧洲,CoinShares 将不得不面对强劲的对手。

假设未来 SEC 批准了更多加密货币的 ETF,CoinShares 的当下的优势可能被逐渐蚕食。按照欧股昨日收市价计算,CoinShares 市值约 82.28 亿瑞典克朗,约合 8.77 亿美元,市盈率约 7.97,但其「借壳上市」的估值达到了 12 亿美元,溢价率接近 37%。

对比全球第一大资管公司,截至今你那第二季度末资管规模达到了 12.5 万亿美元的贝莱德,CoinShares 在资管规模和市值的比值上远超贝莱德,但在市盈率上却比贝莱德的近 27 低了不少。这使得 CoinShares 的估值呈现出比较矛盾的状态。虽然加密资管在未来相当长的一段时间都会是香饽饽,但 CoinShares 市值能否有显著的增长,从理性角度看,可能还是要取决于资管业务能否有超出预期的增长,能否在非美地区建立护城河,以及能否在美国本土抢一块蛋糕。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。