作者:Scof,ChainCatcher

编辑:TB,ChainCatcher

5月19日,Bybit 宣布成为首家支持使用 USDT 直接交易全球股票的主要加密货币交易所。

但随后 KOL 加密无畏就指出 Bybit 并非其宣传的那般系全球唯一提供股票交易的加密货币交易所,一度引发社区热议。

争议一:并非全球首家支持美股交易的加密货币交易所

尽管 Bybit 在官方宣传中自称是“全球唯一支持股票交易的加密货币交易所”,但事实并非如此。

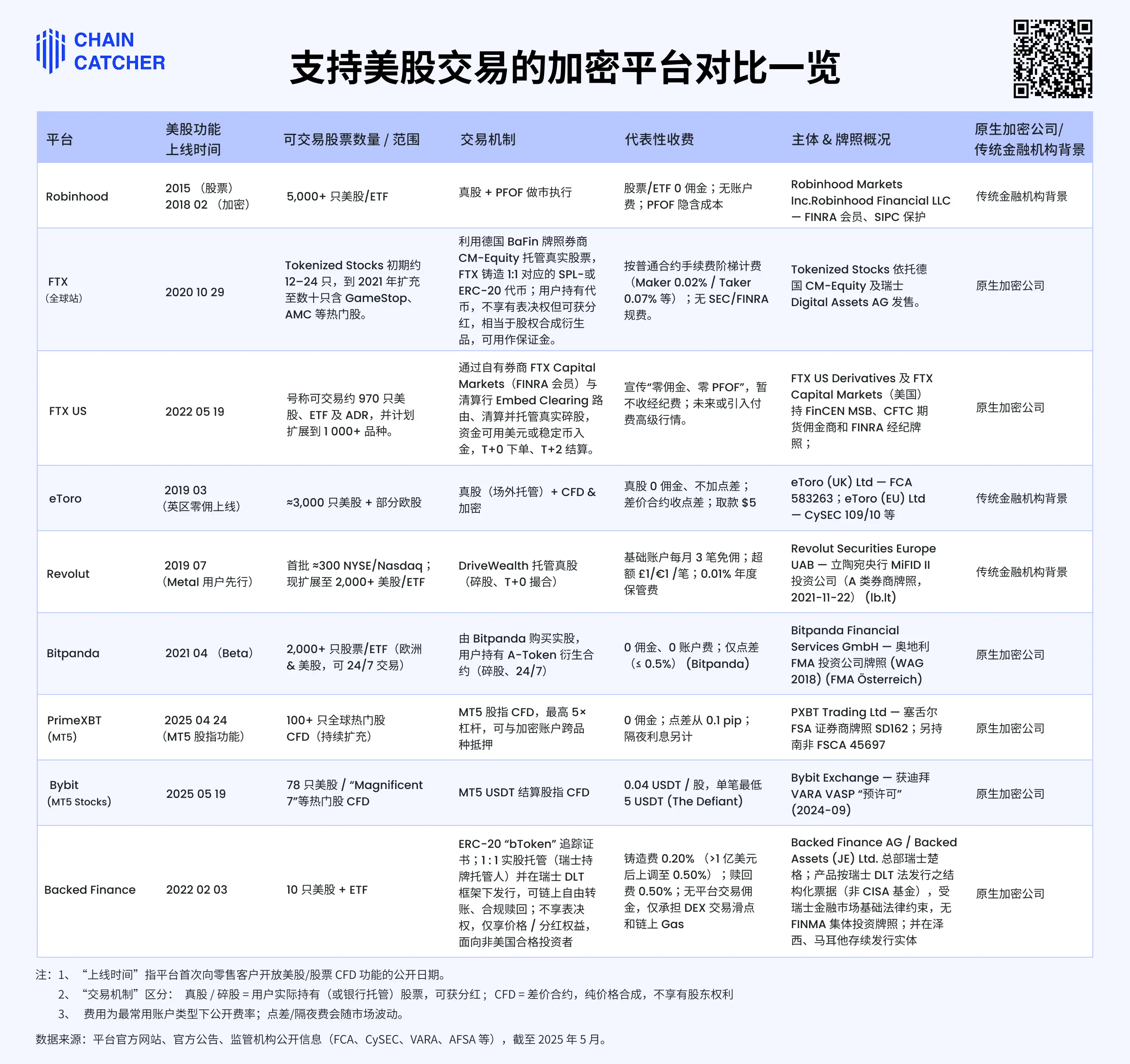

早在 2020 年,已倒闭的 FTX 就曾推出过股票代币和外汇交易服务,允许用户以加密资产间接投资美股,并通过链上代币实现映射。更早之前,eToro、Bitpanda 等平台也陆续打通了加密货币与传统证券市场之间的产品通道,虽然产品机制略有差异,但在“加密平台提供股票交易”的定位上,Bybit 属实算不上开创者。

争议二:并非买入实股,而是通过 CFD 进行交易服务

Bybit 推出的这项股票交易功能,主要是通过其 MT5 平台来为用户提供股票差价合约(CFD)交易服务。具体工作原理是:用户在 Bybit 平台内创建一个 MT5 子账户,用 USDT 为该账户注资,再在系统中以差价合约形式“交易”股票。实际上用户并不获得这些股票的所有权,也不会拥有任何股东权利。在某种程度上更像用户对价格涨跌进行下注,由平台或其合作的做市商来承担流动性角色。(经查 Bybit 官网公告,暂无明确说明由哪家做市商提供交易深度)

而关于 CFD,本质是一种衍生交易工具,全称为 Contract for Difference,即“差价合约”,允许用户基于资产价格变动进行交易,且无需持有该资产本身,这种机制在传统金融中较为常见,不过采用该机制的前提是平台必须持有相关衍生品交易牌照。

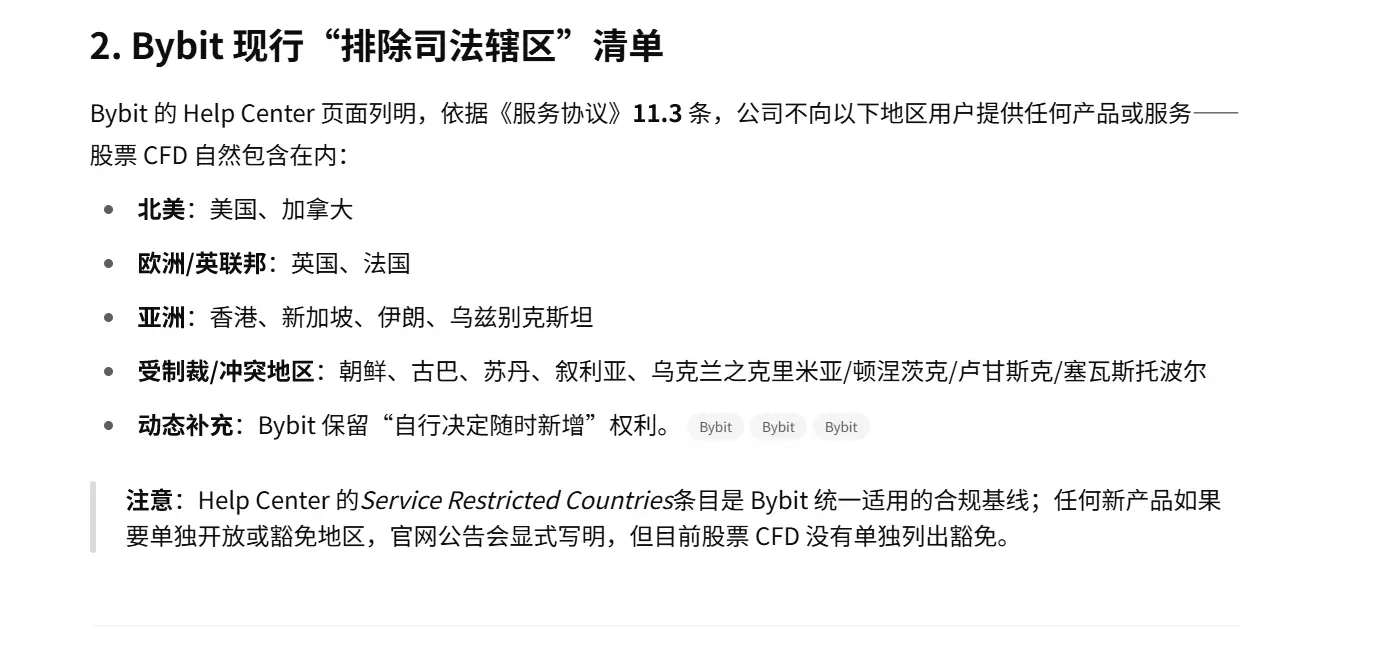

据公开信息,Bybit 目前已取得包括迪拜 VARA、塞浦路斯 CySEC、格鲁吉亚 VASP 牌照,此外,还获得哈萨克斯坦 AFSA 和阿联酋 SCA 的预批准许可,且正在法国推进 MiCA 相关申请,但已获牌照主要覆盖加密资产和差价合约领域,尚不构成对美国证券市场的合法准入。

对此,北京策略律师事务所数字经济专委会主任、合伙人律师郭亚涛律师告诉ChainCatcher,美国现行的监管体系本身就是针对传统证券交易产品和模式设计,难以完全有效覆盖包括稳定币结算、差价合约(CFD)结构在内的新型金融产品与交易机制。在法律适用标准尚未更新的前提下,此类业务难以达到监管层面的要求,必然面临不合规的境地。

而目前,Bybit官方公告中暂未显示关于负责承接 Bybit 股票交易业务的三方资管机构,以及具体清算路径说明等信息。

而作为平台方,公开更为清晰明确的产品机制是让用户安心的重要举措,因此 ChainCatcher 将持续关注 Bybit 后续官方公告等信息,为正在关注该产品的投资者补充相关信息。

关于加密公司涉足美股相关业务,合规仍是巨大挑战

当然,Bybit 并非个例,加密原生公司涉足传统股票、债券市场均面临合规上的挑战。

目前,加密交易所涉足传统证券市场的主流产品机制,通常并非实股持仓,而是通过前文提及的差价合约(CFD)、价格跟踪衍生品或股票代币等方式实现价格映射。

在实际操作中,不同平台根据各自的监管定位与业务模式,构建了不同的产品路径与合规策略。

比如,Robinhood,其主要依托美国本土监管体系运行,股票和 ETF 业务受 SEC 与 FINRA 监管,加密业务也取得纽约州虚拟货币牌照,其“零佣金+合规清算”的模式深受年轻用户欢迎。

而eToro 则以法币或加密货币形式支持用户投资美股、ETF、外汇等资产,且在多个司法辖区持有监管牌照,股票交易采用真实股票与差价合约(CFD)并存的模式。Bitpanda 就是通过所谓“Bitpanda Stocks”服务,为用户提供基于衍生协议的碎股交易,背后依托做市商机制进行流动性支持,且有明确标注用户并非实际持有股票,而是在参与价格追踪型金融合约。

下图则为支持美股交易的加密平台机制对比:

实际上,相比传统证券公司,加密货币交易所如果要合法提供股票交易服务,所面临的合规门槛远不止一张牌照的问题,更涉及不同司法辖区的监管差异。

比如在美国,凡是涉及证券交易的平台都需要获得证券交易商或另类交易系统(ATS)许可,并接受 SEC、FINRA 的持续监管,交易数据必须纳入合规清算机构如 DTCC 系统之中。平台不仅要披露用户资金去向,还必须说明交易执行路径和资产托管方式。否则,即便平台本身不在美国,只要向美国用户开放业务,也可能被认定为非法提供证券服务。

此外,即使在一些合规较为宽松的地区,如迪拜、新加坡、毛里求斯等,加密交易所要提供股票 CFD 服务,也必须申请特定的金融服务牌照,并设立独立实体。

以 Bybit 为例,其当前采用 MT5 平台服务由 Infra Capital Limited 运营,其注册地在毛里求斯,但该主体并未明确公布在当地持有何种金融许可证。此外,Bybit 还在用户协议中注明,如出现争议仲裁将由新加坡国际仲裁中心受理,进一步增加了其法律主体架构的复杂性,也在一定程度上提高了用户的维权门槛与成本,且模糊了用户维权路径。

对此,ChainCatcher 在向曼昆香港办公室负责人白溱律师咨询时了解到,加密货币交易所提供的美股相关 CFD 服务,在多数国家,尤其是欧盟、英国、日本和韩国都对零售用户受限,或要求平台持有本地衍生品销售资质。因此,使用“ USDT 直接交易美股”这一宣传表述,在监管视角下易引发不必要的误解。

而郭亚涛律师也指出,金融牌照有国界有地域限制,迪拜的 VARA 许可不能授权面向美国用户提供证券类产品。同时他也提醒,在司法领域,美国奉行“长臂管辖权”制度,也有保护性管辖原则,只要服务对象包括美国用户,平台就可能被视为违反当地金融法规。现阶段,“稳定币+CFD+美股”的组合仍处于监管模糊区,缺乏明确合规依据。

总的来讲,对于想要涉足传统金融业务的加密企业而言,合规不仅是牌照问题,还涉及一整套完整的监管体系。一方面,企业需建立严格的 KYC 与 AML 制度,对用户身份和交易行为进行监控;另一方面,还需设置交易规则、防止市场操纵与异常波动,以及设定受限区域,屏蔽不符合当地监管要求的用户。

归根结底,还是加密货币交易所转型“上岸”的问题

当前,全球监管逐渐明晰,但也逐渐趋严,而随着传统金融机构加速入场,原生加密货币交易所想要“上岸”转型,可选择路径已相对有限。

一种方式是靠近主权资本与政策资源。像币安,近年来持续加强其中东布局,就在今年 3 月,阿布扎比国有资本 MGX 便已宣布对币安投资 20 亿美元,变身为币安在全球合规重组过程中的关键支持方。

推荐阅读:《傍身阿联酋王室,不差钱的币安为何融资 20 亿美元?》

另一种则是与已取得合规地位的大型机构合作,此前加密期权交易所 Deribit 被 Coinbase 以29亿美元收购一事就是典型案例。

推荐阅读:《29 亿美元刷新加密史上最大收购:Deribit 为何激流勇退?》

最后则是通过申请多个金融监管牌照,包括证券、支付、CFD、托管等,来建立合法合规的交易体系的方式,但这条路成本非常高。

以“上线美股交易”为例,交易所需要解决证券定义、牌照归属、交易执行路径、清算托管、KYC/AML 流程、用户地域隔离等一整套监管闭环。

以香港为例,加密交易所若要完成合规申请,面临的不仅是审批难度,更是来自多个维度的高昂成本。根据 DeThings 此前对曼昆律师事务所刘红林律师的采访,在资金成本方面,牌照申请初期投入可能高达 3000 万至 4000 万港元,每年合规运营成本约为 2000 万港元;在人力成本方面,平台需在本地组建法律与合规团队,并聘请具备资质的持牌负责人员(Responsible Officer, RO)。此外,还需投入冷钱包部署、数据审计、用户资产隔离、风险管理系统等基础设施建设。

Bybit 联合创始人 Ben 也曾在一次播客中提到,美国监管成本高、风险大,不值得投入。因此公司从创立起就刻意远离美国市场,甚至不雇佣持有美国绿卡的员工。

但长期来看,原生加密交易所拥抱合规是必然趋势,而“币所卖股”或许只是其中一小步。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。