作者:Ignas

编译:白话区块链

宏观背景:美股泡沫与债务去杠杆

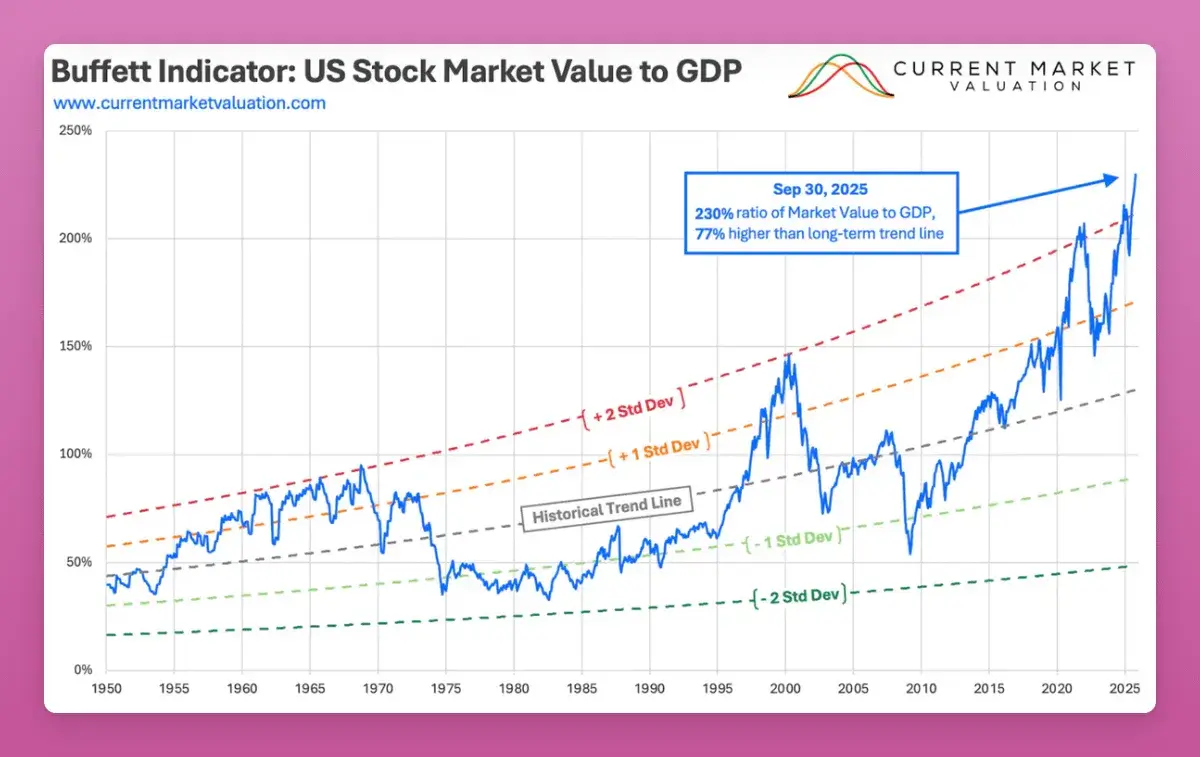

美国股市目前处于“泡沫”地带,其估值已达到 1999 年互联网泡沫巅峰时的水平。

数据来源:Gemini。所以请谨慎看待这些数据,因为我懒得自己去核实

数据来源:Gemini。所以请谨慎看待这些数据,因为我懒得自己去核实

重点: 目前美股 市盈率(P/E Ratio)为 40.5 倍,高于 1929 年大崩盘前的 32 倍。根据沃伦·巴菲特最看重的指标——总市值与 GDP 之比,目前已达 230%,比长期趋势高出 77%(1929 年该比例为 130%)。

有人称之为“货币贬值交易”,认为美元正在失去购买力,全球需要通过通胀来化解债务。但“贬值交易是真实存在的”可能是一个“非显性谎言”。

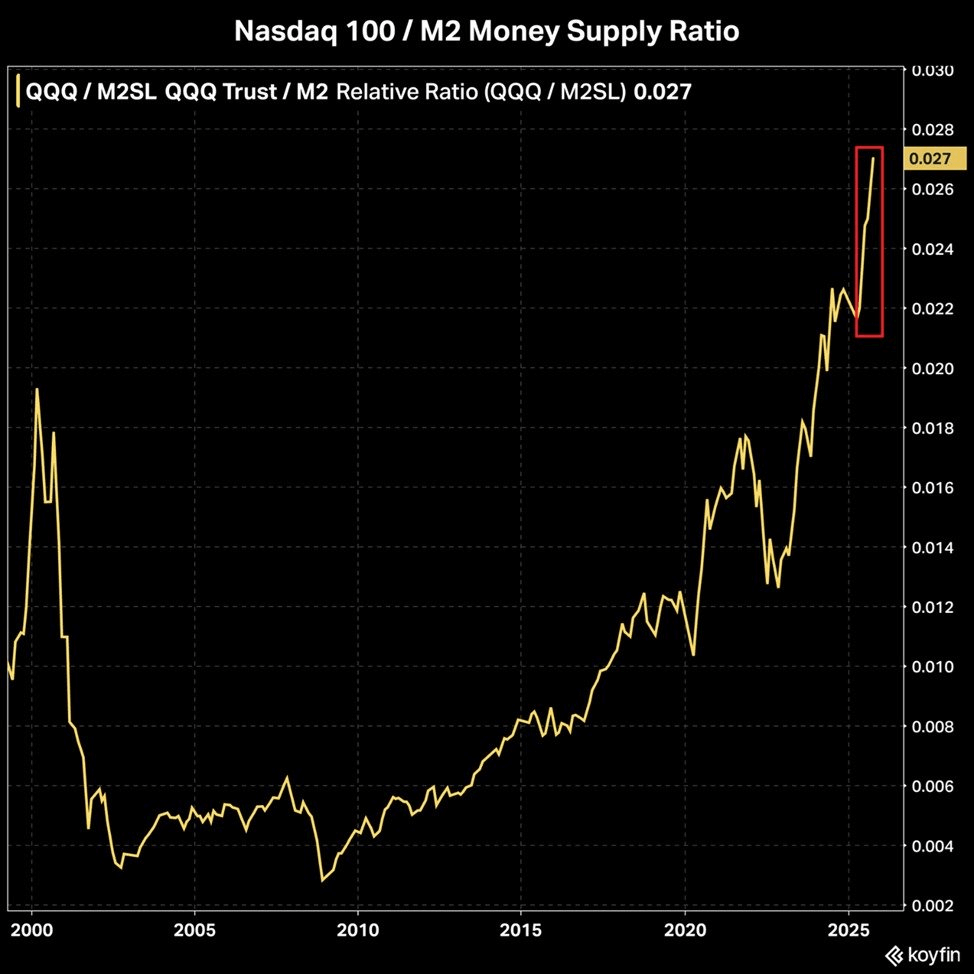

Kobeissi 信函指出: 纳斯达克 100 指数与 M2 货币供应量的比率达到了 0.027 的历史新高。

自 2022 年底以来,纳斯达克上涨了 141%,而 M2 仅增长了 5%。这意味着股价上涨速度比新货币创造速度快 28 倍。

人们普遍存在“经济焦虑”,渴望稳定性、所有权和上行机会。因此,大多数人转向股票和权益。虽然散户目前不愿将 100% 仓位投入山寨币,但 比特币(BTC) 的前景可能不同。

非显性真相:我将 BTC 视为“避险资产”。它是对冲宏观不确定性、国际秩序崩溃和法币贬值的工具。许多人仍错误地将其视为“风险资产”(Risk-on)。这种叙事冲突抑制了价格,一旦“大轮换”完成,BTC 将巩固其作为数字黄金的安全避风港地位。但巨大的风险在于:如果股市崩盘,加密货币可能会随之坠落。

显性真相与谎言

谎言:散户回来救场了

散户已经在 2017 年的 ICO、2021 年的 NFT 和 2024 年的模因币(Memecoins)中被多次收割(Rekt),作为退出流动性被榨干了。

预测:下一波万亿级资金将来自传统金融(TradFi)机构。

机构偏好: 机构不会购买空气币。他们看重具有“股息属性”(费用开关、真实收益)、明确产品市场契合度(稳定币发行商、预测市场)和监管合规性的Token。

潜在风险: 如果Token无法捕获价值,机构会绕过Token直接购买开发公司的股权(例如 Coinbase 收购 Axelar 团队而非Token)。

真相:量子风险是真实的

这包含两个层面:技术风险(量子计算机破解区块链)和认知风险(叙事引发的恐慌)。

不需要量子计算机真的盗取地址,只需 IBM 或 Google 宣布“量子突破”的新闻,就足以引发 50% 的暴跌。

应对: 以太坊正在通过“The Splurge”路线图准备抗量子密码学(PQC),而比特币可能会因是否硬分叉升级签名算法而陷入“内战”。

真相:预测市场才刚刚开始

2026 年,预测市场(PMs)将变得更大、更广、更智能。

AI 集成: AI 代理将扫描互联网信号进行交易,效率远超人类。

核心挑战: 谁来决定“真相”?随着规模扩大,解决争议(如 UMA 的争议)需要去中心化预言机和 LLM(大模型)仲裁。

谎言:空投已死

如果由于 CT(加密推特)认为空投已死而导致竞争减少,那反而更好。Polymarket、Base、OpenSea、MetaMask 等大型项目的空投仍将是丰厚的奖励。

谎言:模因币(Memecoins)结束了

金融虚无主义不会消失。模因币的波动性和“无须研究基本面”的特质对寻求千倍回报的散户依然有致命吸引力。

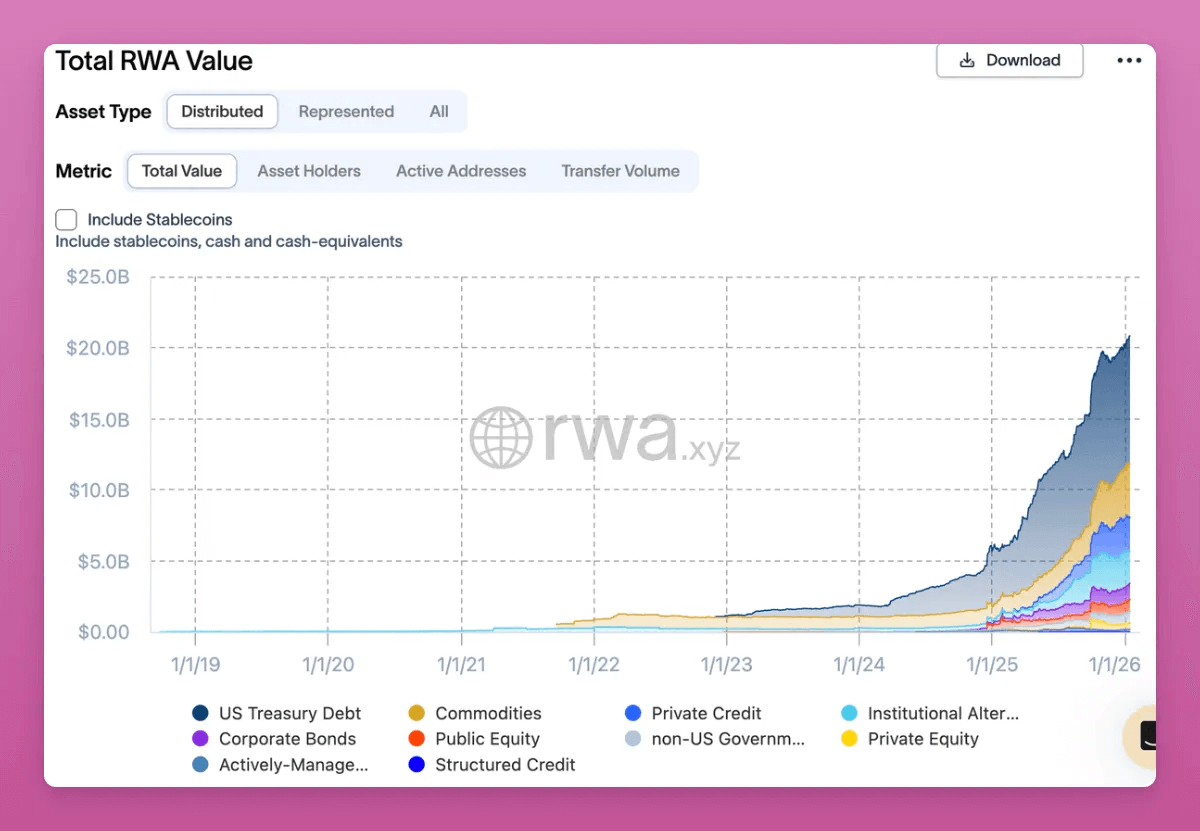

2026 年的统治级趋势:现实世界资产(RWA)

RWA(Token化资产)不是投机炒作,而是机构资金驱动的长效转型。

估值预测: 波士顿咨询(BCG)预测到 2030 年代将达到 16-30 万亿美元。贝莱德(BlackRock)的拉里·芬克认为“每一种资产都将被Token化”。

关注标的:

LINK: 捕获数据层。

PENDLE: 机构固定收益与散户收益投机。

ETH: 占据了链上 65-70% 的 RWA 价值,是机构结算层。

非显性真相与谎言

非显性真相:以太坊 L1 正在(直接)扩容

由于 ZK-EVM 的成熟和 Fusaka 升级,以太坊 L1 的 Gas 上限有望在 2026 年达到 1 亿以上。

影响: 更多的 L1 活动意味着更高的费用销毁和通缩压力,“超强货币”(Ultrasound Money)叙事可能重现。

抗量子: 以太坊对量子风险的积极布局使其在比特币陷入争论时更具吸引力。

非显性谎言:所有监管明确性都是利好

GENIUS 法案: 明确禁止计息稳定币。虽然看似利空,但会迫使资金流向 Aave 等 DeFi 协议去赚取收益,反而促进了 DeFi 的采用。

合规成本: 欧洲的 MiCA 法案导致小公司面临高昂合规支出,这实际上在帮助传统巨头消灭竞争对手,削弱了创新。

非显性谎言:隐私只是短期叙事

现状: 隐私币(Monero, Zcash)正在全球范围内被禁止(阿联酋、欧盟、韩国)。

真相:机构极度渴求隐私。机构不希望其复杂的交易策略在公链上被实时监控。

机会: Canton 网络(由高盛、贝莱德支持)和以太坊的 Aztec(隐私 L2) 将成为重点。

非显性真相:4 年周期论已终结

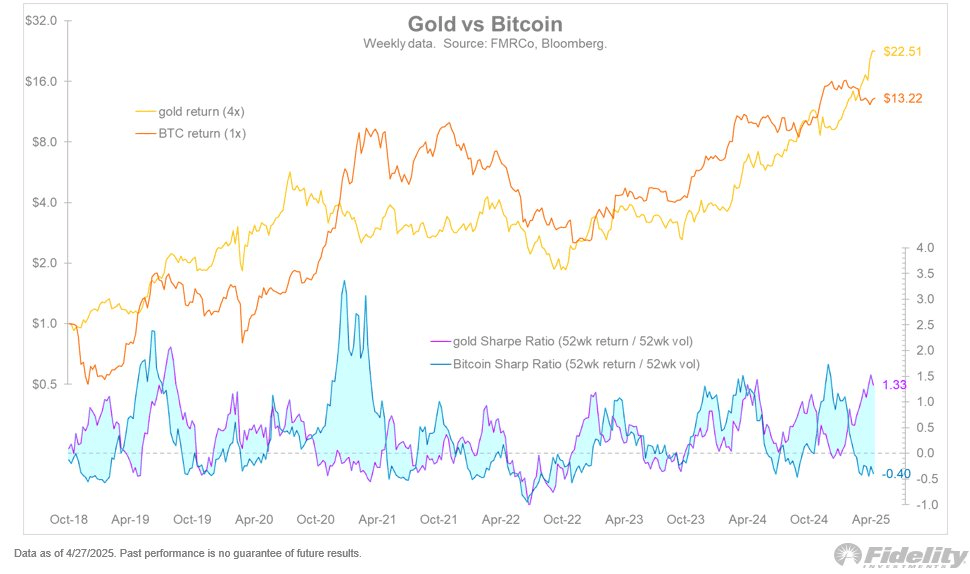

比特币已演变为宏观资产,受全球流动性(M2)影响超过减半周期。

证据: 矿工产出已被 ETF 轻易吸收,比特币与全球 M2 的相关性高达 83%。

滞后效应: 比特币通常滞后于黄金 60-150 天,2026 年的上涨可能更多来自对黄金的补涨。

非显性真相:数字资产财务公司(DATs)是净利好

虽然渣打银行下调了目标价,认为 DAT(如 MicroStrategy 模式的公司)的买入动力枯竭。

ETH DATs: 与 BTC 不同,以太坊财务公司(如 BitMine)会将其持有的 ETH 投入质押和 DeFi,将其变成生产性基础设施。

山寨币 DAT: 对于无法获得 ETF 的山寨币,DAT 是机构获得合规敞口的唯一“IPO 时刻”。

非显性谎言:ICO 的回归解决了Token发行模型

ICO 2.0 平台(如 Legion, Echo)承诺公平,但依然受到 KYC、信誉分和内部人士的限制。价值依然流向掌握交易流和游戏规则的人。

非显性真相:“所有加密卡公司最终都会倒闭”

理由: 它们运行在 Visa/Mastercard 上,本质是中心化且易被复制的。

威胁: 一旦 Revolut 等新银行支持直接稳定币支付,或者 Base 应用实现直接 点对点 支付,加密卡将失去生存空间。唯一的幸存者是那些转型为“新银行”(Neobank)并建立自己支付网络的公司。

本文链接:https://www.hellobtc.com/kp/du/01/6202.html

来源:https://www.ignasdefi.com/p/crypto-truths-and-lies-for-the-year-647

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。