编译:深潮TechFlow

在与开发者们参加会议交流时,我们发现,针对早期团队来说,关于链上流动性管理的简单指南非常少见。作为流动性提供者(LPs)和链上做市商,我们经常看到一些常见的错误被忽视,直到它们演变为代价高昂的问题。而大多数中心化交易所(CEX)的做市商似乎也没有提供多少关于如何管理链上流动性的指导。

Heavendex AMM(自动化做市商)建立了一种机制,其交易费用全部用于回购代币。Heavendex的代币 $LIGHT 也参与了这些回购系统。

TLDR:稀缺性 ≠ 吸引力

回购代币会减少供应量。供应减少后,人们可能会认为需求会增加,从而推动价值上升。然而,许多加密货币代币并没有内在的基础需求。大部分需求来源于关注度和认知占有率,而这通常是大多数项目的主要关注点。

随着行业逐渐成熟,拥有更强基本面的项目将使回购机制在长期内更有效。我们已经看到一些项目开始尝试“飞轮效应”(协议层面的回购机制),这种机制旨在将基本收入与代币价值挂钩。至于这些尝试是否能成功,仍有待观察。与此同时,回购通常被用于缓解负面情绪或制造短期价格波动,其效果却参差不齐。

代币回购究竟能带来什么?

在深入讨论加密货币领域的回购之前,让我们先看看 Web2 公司的一些案例。

在传统公开市场中,回购通常用于以下目的:

-

提升股价

-

制造稀缺性

-

奖励股东

-

消耗多余现金

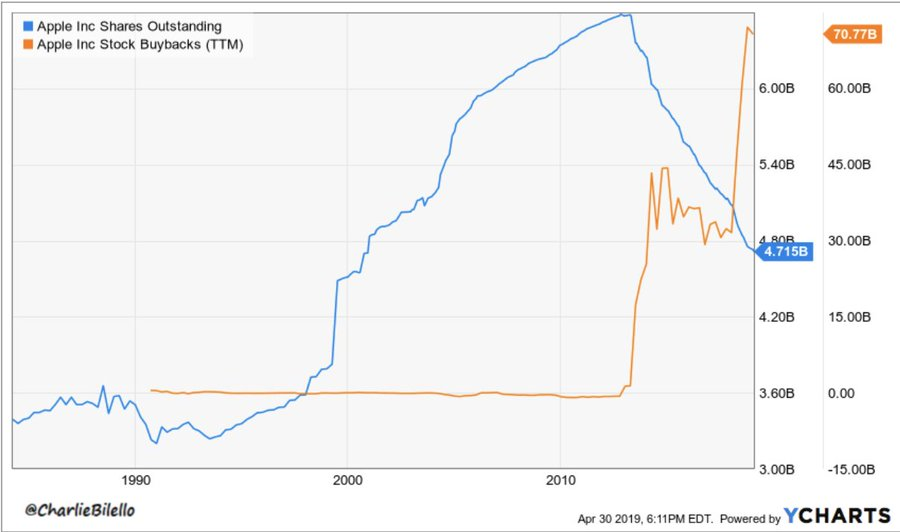

苹果公司是典型代表——自2012年以来,苹果在回购上花费了超过6500亿美元,并将股票数量减少了约40%。这一策略奏效的原因是苹果的盈利持续增长。相比之下,通用电气(GE)、IBM或一些石油巨头的回购却未能阻止股价下跌,因为这些公司的基本面逐渐恶化。

从2010年至2019年,苹果通过一系列激进的程序化回购,将流通股减少了超过50%。同期,其股价从每股11美元上涨至40美元,增幅达到300%。

为什么股票回购比代币回购更具信号意义?

加密货币领域是否会开始采用每股收益(EPS)作为评估代币价值的方法?

股票回购会通过减少流通股数量直接提升每股收益(EPS)。投资者对 EPS 和估值倍数非常关注。

然而,在加密货币领域,并没有类似 EPS 的指标。价格更多受到关注度、流动性和叙事驱动,而非财务对比。

此外,加密货币中的程序化回购还面临一个问题:收入具有周期性,通常随牛市和熊市波动。

创始人的回购决策清单:是否应该进行回购?

您的协议是否有稳定的收入来源?(还是在消耗资金储备?)

您的资金储备是否足够强大,能够支持回购而不会影响增长?

您是否将回购与基本面结合,例如产品发布、合作伙伴关系或用户增长?

您的目标是价格支撑还是仅仅为了制造表面效应?

如果答案偏向“表面效应”,您可能只是推动了一次退出式拉升。

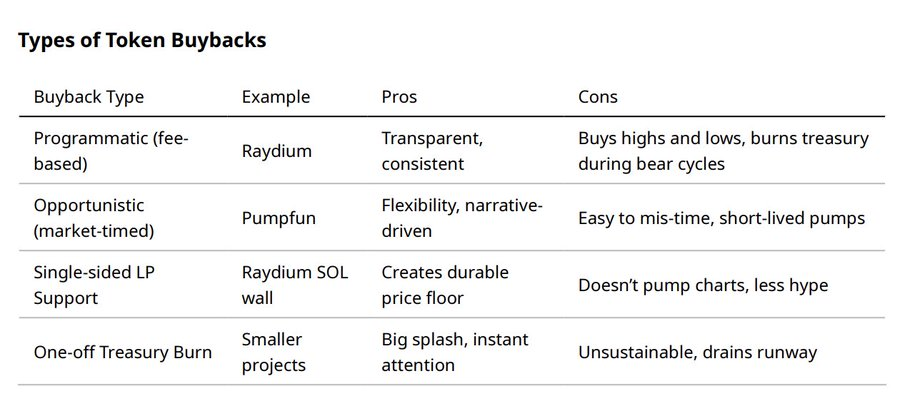

代币回购的类型

不同的回购方式适用于不同的情境。

回购的全过程:前、中、后

-

宣布回购计划:有时市场反应仅源于回购计划的公告(“提前定价”消息)。

-

执行回购:在某些情况下,回购的执行可能引发抛售——为等待出售的持有者提供退出流动性。

-

程序化回购:被视为最优选,但在收入周期性波动时表现不稳定。例如,Raydium 已销毁超过1.75亿美元的 RAY,但其价格仍然随着市场关注度周期波动。

-

过高支付:如果在高估值时执行回购,会消耗更多的资金储备。采用算法或基于成交量加权的方式可以帮助平滑这一过程。

案例分析

-

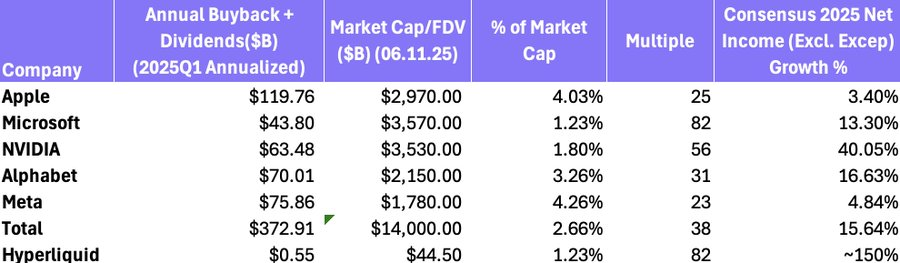

Hyperliquid ($HYPE):其去中心化交易所(DEX)收入的97%用于每日约300万美元的回购,预计年收入达6.5亿美元。凭借强劲的收入和大胆的回购计划,$HYPE 常被誉为最成功的回购项目。(接下来的问题是,基金会何时或是否会出售?)

$HYPE 的回购规模与 Web2 的微软相似,其市值/完全稀释估值(MCAP/FDV)回购比例达82倍,年度回购规模相较于流通供应量非常可观。

-

Pumpfun ($PUMP):链上回购并销毁了 118,351 枚 SOL,引发了价格上涨 20%,但一天内价格回落。稀缺性并未转化为吸引力——竞争对手 BONK 继续抢占关注度。(截至 2025 年 8 月 22 日, Pumpfun 重新占据市场份额领先地位,但 $PUMP 尚未作出反应。)

-

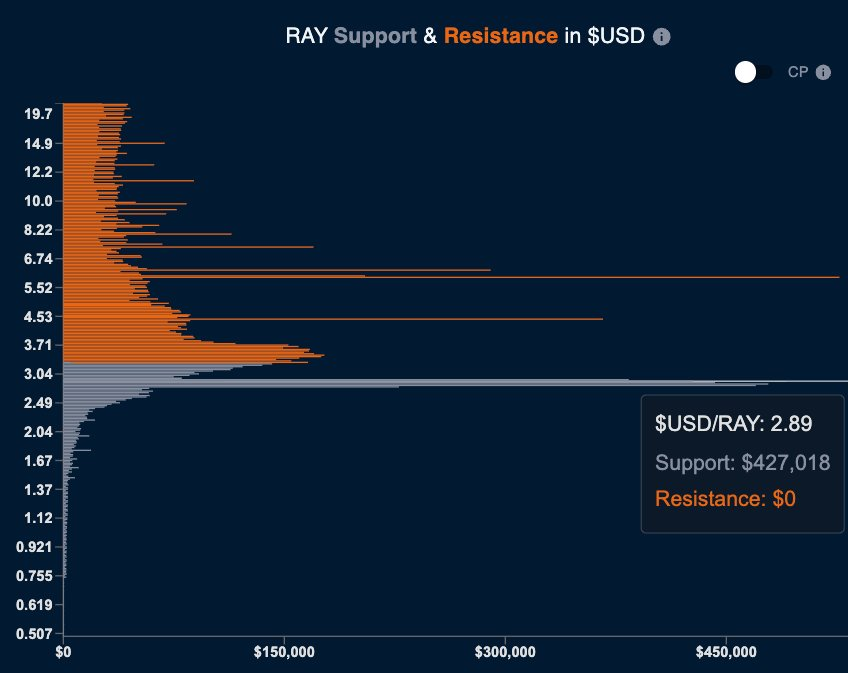

Raydium ($RAY):程序化回购结合单边 SOL 流动性实验。后者通过创造价格底线而非追逐价格上涨,采取了更健康的方式。

单边流动性在 $2.89 的价格水平上创造了巨大的被动回购。

-

BNB 销毁:加密行业中最大且最稳定的回购/销毁模式(基于中心化交易所收入的程序化销毁,累计销毁了 350 亿美元的 BNB)。这一模式得以成功的原因是 Binance 每年通过手续费产生数十亿美元的收入,提供了可持续的资金支持。

-

MakerDAO 盈余拍卖与销毁:协议收入用于购买并销毁 MKR。

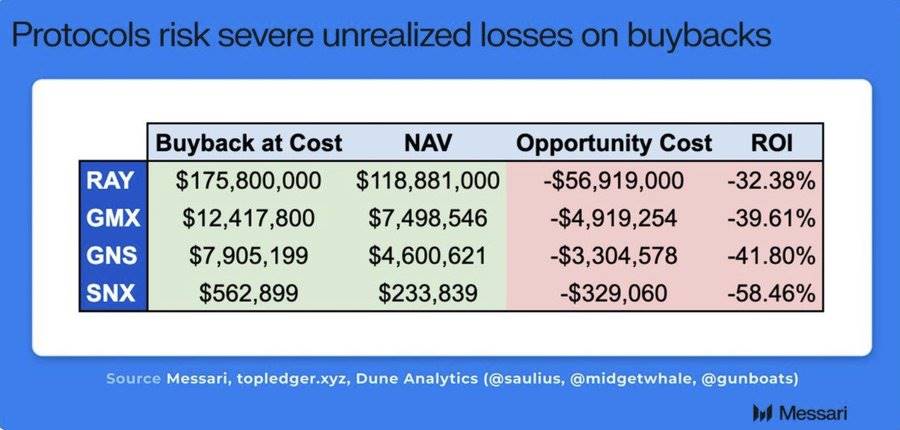

回购可能因市场回调而变得无利可图,因此需要有效的资金管理系统来优化投资回报率(ROI)。

投资者视角:回购的钱从哪里来?

聪明的资金会透过表面看本质。回购的信号强弱层级如下:

-

由持续性收入支撑 → 强信号

-

程序化回购,与手续费挂钩 → 中等信号

-

机会型回购,由资金储备支撑 → 弱信号

-

一次性销毁,消耗资金储备 → 看跌信号

由协议收入支撑的回购是积极信号,而削减资金储备的回购则是危险信号。

例如,一个完全稀释估值(FDV)为500万美元的 Solana 项目手动回购计划(每条橙色线代表回购总代币供应量的0.5%)。通过回购,该项目的投资组合价值增长了4倍,并利用这一增长主动管理流动性。

有效代币回购的三大规则

-

必须由可持续收入支撑(而非一次性资金储备销毁)。

-

必须与基本面结合(例如产品发布、合作伙伴关系或用户增长)。

-

必须透明且可预测,以便持有者建立信心,而非在短期价格波动中抛售。

最后总结:在股票市场中,回购会放大基本面。在加密领域,回购可以创造稀缺性——但稀缺性并不等同于吸引力。除非协议能够建立粘性、持续性收入以及需求侧的实用性,否则回购大多只是叙事工具。将回购与真实的基本面结合,它可以成为强有力的信号;若仅作为表面效应,它只会为他人的退出提供助力。

其他示例:

$RAY 2022 年 7 月至 2025 年 7 月回购与价格走势

$PUMP 7 月 17 日至 8 月 4 日回购与价格走势

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。