作者:Jiawei,IOSG

在 90 年代中后期,互联⽹的投资重⼼围绕着基础设施展开。当时的资本市场⼏乎完全押注于光纤⽹络、 ISP 服务商、CDN 以及服务器和路由器制造商。思科(Cisco)股价⼀路飙升,到 2000 年时市值突破 5,000 亿美元,成为全球最有价值的公司之⼀;光纤设备制造商如北电⽹络(Nortel)、朗讯(Lucent)也变得炙⼿可热,吸引了数百亿美元的融资。

在这个热潮下,美国在 1996–2001 年间新增了数百万公⾥光纤电缆,建设规模远超当时的实际需求。结果是 2000 年前后出现了严重的产能过剩——跨⼤陆带宽价格在短短⼏年内下降超过 90%,接⼊互联⽹的边际成本⼏乎趋近于零。

尽管这轮基建热潮让后来诞⽣的 Google 和 Facebook 能够在廉价、⽆处不在的⽹络上⽣根发芽,但对于当时狂热的投资者来说,这也带来了阵痛:基建的估值泡沫迅速破裂,Cisco 等明星公司市值在⼏年间缩⽔超过七成。

是不是听起来和过去两年的Crypto很像?

一、基础设施的时代也许暂告⼀段落?

区块空间从稀缺变为泛滥

对区块空间的扩容、对区块链“不可能三⻆”的探索,⼤体上占据了⻓达⼏年的早期加密⾏业发展的主题,因此适宜作为⼀个标志性的元素拿出来讲。

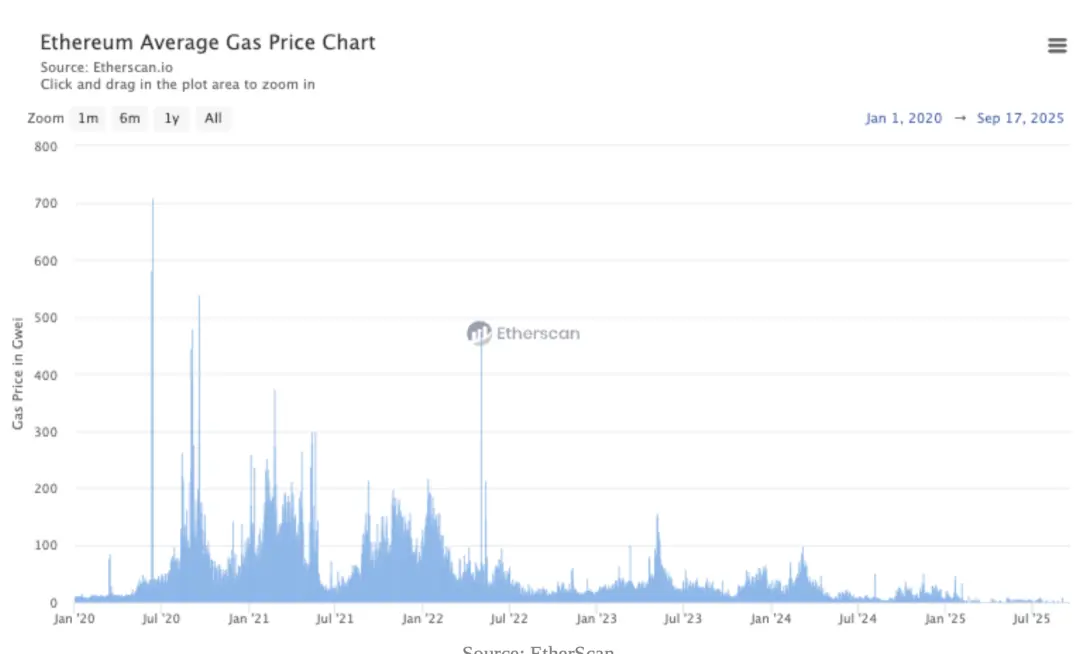

▲Source: EtherScan

在早期阶段,公链的吞吐量极其有限,区块空间是⼀种稀缺资源。以以太坊为例,DeFi Summer 期间,在各类链上活动叠加的情况下,DEX 交互的单笔成本常常在 20–50 美元,极端拥堵时的交易成本达到数百美元。到了 NFT 时期,市场对扩容的需求和呼声更是达到顶峰。

以太坊的可组合性是其⼀⼤优势,但整体上提⾼了单笔调⽤的复杂度和 gas 消耗,有限的区块容量会被⾼价值交易优先占⽤。作为投资者,我们常常聊到 L1 的⼿续费与燃烧机制,也把这个作为对 L1 估值的锚定。在这段时间内,市场给了基础设施很⾼的定价,基础设施能够捕获⼤部分价值的、所谓的“胖协议瘦应⽤”论调被认同,从而引发了⼀系列扩容⽅案的建设热潮甚⾄是泡沫。

▲Source: L2Beats

从结果上看,以太坊的关键升级(例如 EIP‑4844)将 L2 的数据可⽤性从昂贵的 calldata 迁移到更低成本的 blob,使 L2 的单位成本显著下降。主流 L2 的交易费⽤普遍降⾄⼏美分量级。模块化与Rollup‑as‑a‑Service ⽅案的推出也显著降低了区块空间的边际成本。各种⽀持不同虚拟机的 Alt-L1 也纷纷涌现。结果是区块空间从单⼀稀缺的资产,变为⾼度可替代的商品。

上图展⽰了过去⼏年各类 L2 上链成本的变迁。可以看到,在 23 年到 24 年初,Calldata 占据了主要成本,单⽇成本甚⾄接近 400 万美元。随后在 24 年中期,EIP-4844 的引⼊使 Blobs 逐渐取代 Calldata 成为主导成本,整体链上成本显著下降。进⼊ 25 年后,总体开销趋于较低⽔平。

这样⼀来,越来越多的应⽤可以直接将核⼼逻辑直接放在链上,而不是采⽤链下处理后上链的复杂架构。

从这时开始,我们看到价值捕获开始从底层基础设施,向能直接承接流量、提升转化并形成现⾦流闭环的应⽤与分发层迁移。

收入层面的演变

承接上⼀章节最后⼀段的论述,我们可以直观的在收⼊层⾯验证这⼀观点。在基础设施叙事为主的周期⾥,市场对 L1/L2 协议的估值主要基于其技术实⼒、⽣态潜⼒与⽹络效应的预期,即所谓的“协议溢价”。代币价值捕获模型往往是间接的(如通过⽹络质押、治理权、以及对⼿续费的模糊预期)。

应⽤的价值捕获则更加直接:通过⼿续费、订阅费、服务费等⽅式产⽣可验证的链上收⼊。这些收⼊可以直接⽤于代币回购销毁、分红,或再投资于增⻓,形成⼀个紧密的反馈闭环。应⽤的收⼊来源变得坚实——更多来⾃实际的服务费率收⼊,而⾮代币激励或市场叙事。

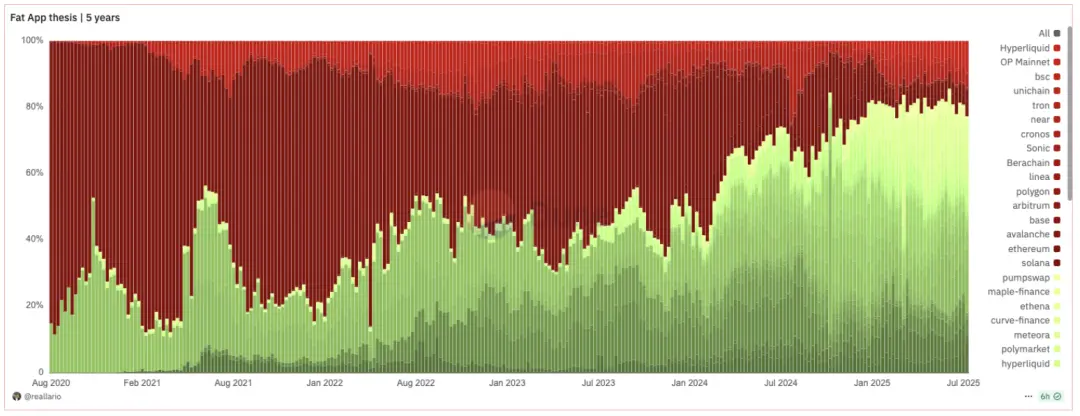

▲Source: Dune@reallario

上图粗略对⽐了 2020 年⾄今协议(红⾊)和应⽤(绿⾊)的收⼊。我们可以看到应⽤捕获的价值在逐渐上升,并在今年达到约 80% 的⽔平。下表列举了 TokenTerminal 统计的 30 ⽇协议收⼊排⾏,在 20 个项⽬中 L1/L2 只占到 20%。尤其突出的是稳定币、DeFi 、钱包和交易⼯具等应⽤。

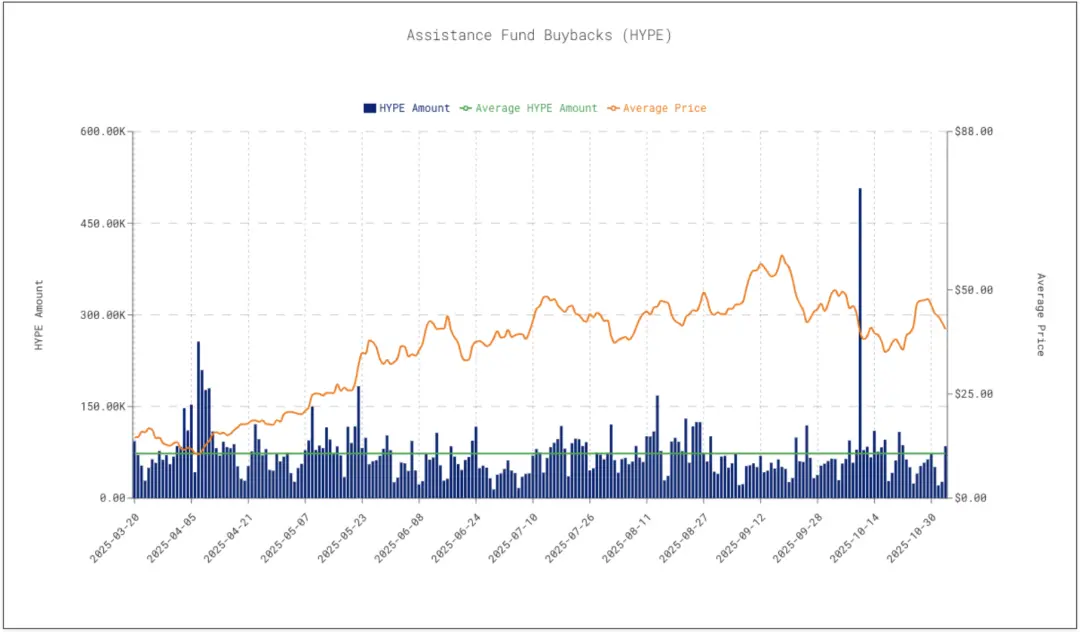

▲Source: ASXN

此外,由于回购所带来的市场反应,应⽤代币的价格表现与其收⼊数据的相关性也在逐渐增强。

Hyperliquid 每⽇回购规模约 400 万美元,为代币价格提供了明显⽀撑。回购被认为是推动价格反弹的重要因素之⼀。这说明市场开始将协议收⼊与回购⾏为直接关联到代币价值,而不仅仅依赖情绪或叙事。且笔者预计这⼀趋势还会继续加强。

二、拥抱应用为主旋律的新周期

亚洲开发者的黄金时代

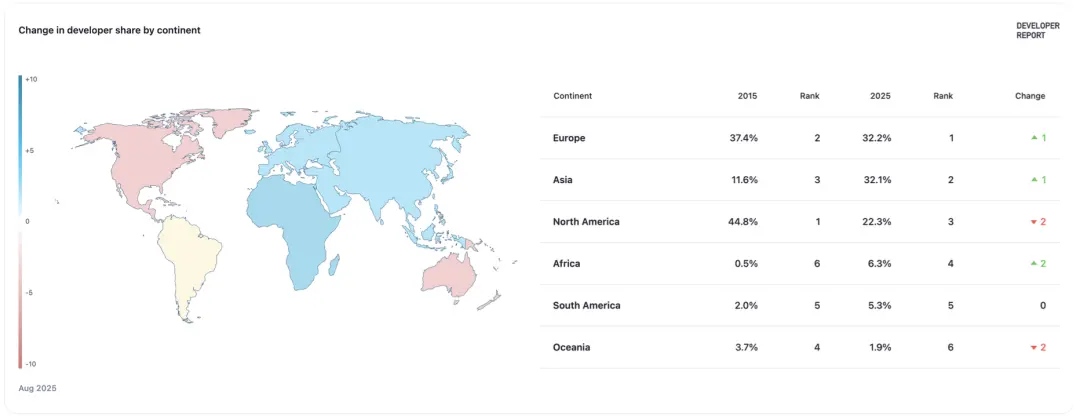

▲Source: Electric Capital

▲Source: Electric Capital

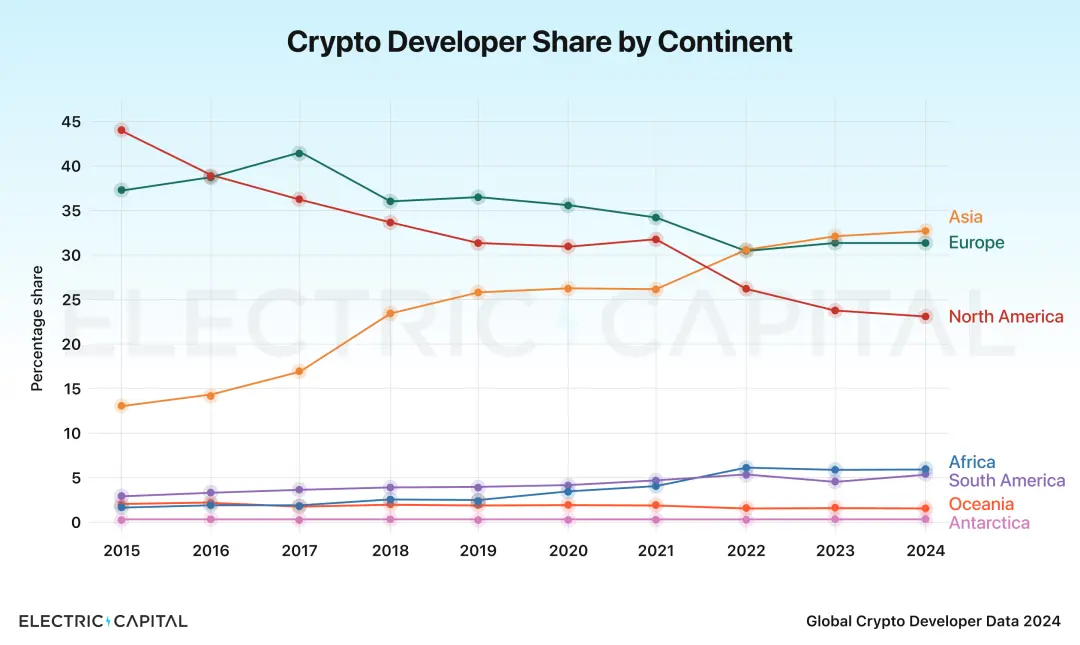

Electric Capital 2024年开发者报告显⽰,亚洲地区的区块链开发者占⽐⾸次达到32%,超越北美地区成为全球最⼤的开发者聚集地。

过去⼗年,TikTok、Temu、DeepSeek 等全球化产品已经证明华⼈团队在⼯程、产品、增⻓与运营上的突出能⼒。亚洲团队特别是华⼈团队拥有极强的迭代节奏、能够快速验证需求,并通过本地化与增⻓策略实现出海与扩张。Crypto 也恰恰与这些特征⾼度契合:需要快速迭代和调整以适应市场⻛向;要同时服务全球⽤⼾、跨语⾔社区与多市场监管。

因此,亚洲开发者,尤其是华⼈团队,在 Crypto 应⽤周期中拥有结构性优势:他们既有很强的⼯程能⼒,⼜具备市场投机周期敏感度与极强执⾏⼒。

在这样的背景下,亚洲开发者拥有天然优势,他们能够更快地交付具备全球竞争⼒的 Crypto 应⽤。这个周期我们看到的 Rabby Wallet、gmgn.ai、Pendle 等正是亚洲团队在全球舞台上的代表。

预计未来我们会很快看到这⼀转变:即市场⻛向从过去的由美国叙事主导,转向亚洲的产品落地先⾏,再由点及⾯扩张欧美市场的新路径。亚洲团队和市场在应⽤周期下会占据更多的话语权。

应⽤周期下的⼀级市场投资

在此分享⼀些⼀级市场投资的观点:

交易类、资产发⾏类与⾦融化应⽤依然有最好的 PMF,也⼏乎是唯⼀可以穿越⽜熊的产品。对应的分别是 Hyperliquid 等 perp、Pump.fun 等 Launchpad、以及 Ethena 这类产品。后者把资⾦费率套利包装成为可以被更⼴泛的⽤⼾群体理解和使⽤的产品。

对于细分赛道的投资如果存在较⼤不确定性,可以考虑投资于赛道的 Beta,思考什么项⽬会从该赛道的发展中获益。⼀个典型的例⼦是预测市场——市⾯上⼤概有 97 个公开的预测市场项⽬, Polymarket 和 Kalshi 是⽐较明显的赢家,这时赌中⻓尾项⽬弯道超⻋的概率很低。而投资于预测市场的⼯具类项⽬,例如聚合器、筹码分析⼯具等等,则更有确定性,可以获得赛道发展的红利,从做⼀道很难的多选题变成单选题。

有了产品之后,下⼀步的核⼼在于如何让这些应⽤真正走向⼤众。除了 Privy 等提供的 Social Login 等常⻅⼊口之外,笔者认为聚合性的交易前端与移动端也相当重要。在应⽤周期下,不管是 perp 还是预测市场,移动端将是⽤⼾最⾃然的触达场景,⽆论是⽤⼾的⾸笔存款,还是⽇常的⾼频操 作,在移动端上体验都会更为流畅。

而聚合前端的价值在于流量端的分发。分发渠道直接决定了⽤⼾的转化效率与项⽬的现⾦流。

钱包同样是这⼀逻辑的重要组成部分。

笔者认为钱包已经不再是单纯的资产管理⼯具,而是有着类似 Web2 浏览器的定位。钱包直接捕获订单流,把订单流分发给区块构建者和搜索者,从而变现流量;同时钱包也是分销渠道,通过内置跨链桥、内建 DEX,接⼊ Staking 等第三⽅服务,成为⽤⼾接触其他应⽤的直达⼊口。在这个意义上,钱包掌握着订单流与流量分发权,是⽤⼾关系的第⼀⼊口。

对于整个周期下的基础设施来说,笔者认为凭空创造的⼀些公链失去了其存在意义;而围绕应⽤做基础服务的基础设施仍然可以捕获价值。列举⼏点具体如下:

为应⽤提供定制化多链部署和应⽤链搭建的基础设施,如 VOID;

提供⽤⼾ Onboarding (涵盖登录、钱包、存款提款、出⼊⾦等)服务的公司,如 Privy、Fun.xyz;这⾥也可涵盖钱包与⽀付层(fiat-on/off ramps、SDK、MPC 托管等等)

跨链桥:随着多链世界变为现实,应⽤流量的涌⼊会亟需安全合规的跨链桥。

推荐阅读:

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。