撰文:比推

10 月 10 日,这个看似平凡的周五,成了加密市场的「审判日」。

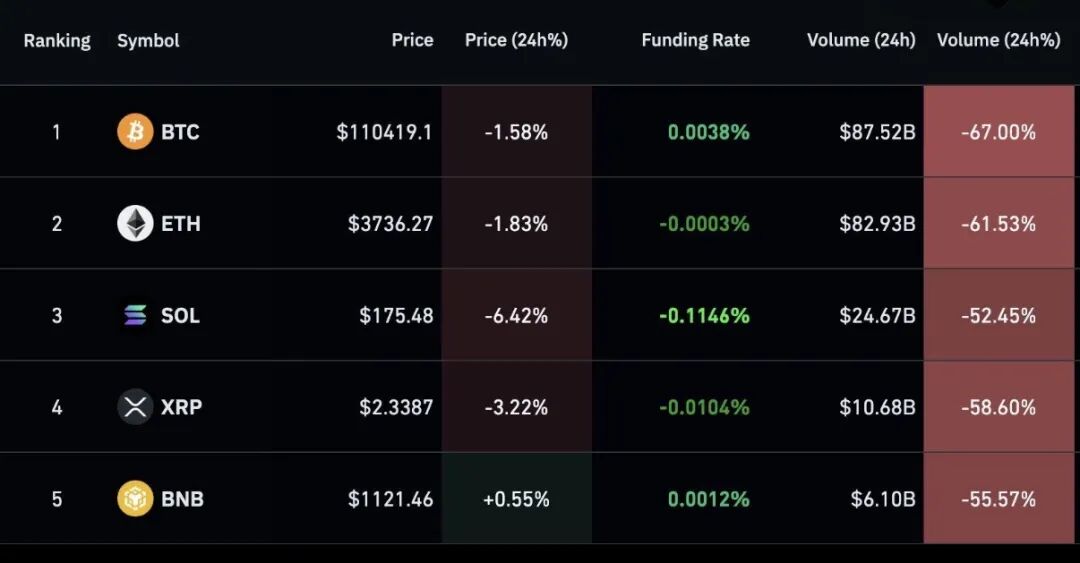

短短一个小时,行情崩塌,超200亿美元杠杆仓位被清空,比特币一度暴跌15%,山寨币成交深度瞬间蒸发。屏幕一红,账户归零,整个市场陷入集体噩梦。

一根导火索,点燃了全线爆炸

这场风暴的起点并不复杂。贸易摩擦升级、风险资产遭抛售,引发恐慌潮。但真正让市场失控的,是交易所内部的连环机制。

CEX的全仓保证金制度,在牛市里被视作提高资金效率的「神器」,到了极端行情,却成了灾难的助燃剂。

从「分散风险」到「一锅端」

在过去一年,稳定币USDe借助主流交易所的支持,成了热门的抵押资产。它的广泛使用让杠杆得以滚雪球般扩张,也埋下隐患。

当BTC与ETH价格暴跌触发系统清算阈值时,自动清算程序开始抛售抵押品。

结果:大量USDe同时被甩卖,市场承接能力瞬间崩塌。短短几分钟,USDe在币安上跌至0.65美元,稳定币成了最不稳定的存在。

高收益的幻觉

更离谱的是,币安此前还推出了年化12%的USDe理财产品——看似稳健的高息产品,背后靠的是循环借贷。

部分机构与大户通过币安Loans等渠道,以USDe为抵押反复加杠杆,再把资金投回理财产品放大收益。

只要价格稳定,这种玩法看起来像印钞机;但一旦脱锚,所有仓位瞬间反噬,杠杆链条悉数断裂。

系统卡死,用户爆仓

在价格暴跌的高压时刻,不少交易者发现币安系统延迟、提现迟滞。眼看账户余额一路归零,却什么都点不动。

等交易恢复时,仓位早已「被清算」,成千上万人经历了一场被迫的风险教育。

业内的冷与热

风暴过后,行业反应两极。

OKX创始人Star在X平台发声,称这次事件暴露了中心化交易所的结构性缺陷;Crypto.com CEO则公开呼吁监管介入。

而另一边,同行间的暗流更耐人寻味。有人装作关切,有人暗暗窃喜——毕竟竞争的胜利,有时来自对手的灾难。

结语:清算的不止仓位

这次崩盘,不只是杠杆的清算,更是对交易所风控逻辑的审判。

追求交易量、鼓励高杠杆,却忽略抵押资产的系统性风险——当潮水退去,连谁在裸泳都懒得遮掩。

加密世界从来不缺暴富神话,但每一次惨案,都在提醒市场:没有哪一笔高收益,不写着「风险自负」的隐形条款。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。