作者:@Web3Mario

摘要:本篇文章,我们来分析一个最近很有热度的协议中的机会,那就是Pendle推出的针对CEX永续合约费率衍生品市场Borors。笔者会从基本原理、机会风险点等方面来综合分析一下这个平台,并分享一个笔者认为不错的利率套利进阶策略。总的来说,在目前的市场阶段,在Boros做空资金费率是一件收益大于风险的选择,且通过Binance、Hyperliquid和Boros三个平台,可以实现一个Delta Neutral的,收益率可以达到30%的固定利率套利组合。

Boros首页中的100%的Long / Short Rate ROI是怎么来的

打开Boros首页,映入眼帘的就是一个Market List,这时候很多不熟悉Boros的小伙伴最大的疑惑应该是最右面一栏的高ROI是怎么来的,接下来笔者就结合这个点来介绍一下Boros。

首先Boros的价值在于它创建了一个链下收益率的衍生品交易市场,允许用户在这类收益率衍生品之上做杠杆交易、对冲或投机,而不需要直接参与原生收益场景,目前主要以CEX中永续合约市场的资金费率衍生品为主。

这直面了永续合约资金费率套利市场中的一个很关键的问题,那就是利率波动给该策略带来的收益率的不确定性。举个例子来说明,我们知道Ethena的核心原理就是利用Delta Neutral的套利策略,赚取CEX中永续合约的资金费率,即做多加密资产现货,做空对应加密资产永续合约,赚取资金费率,由此获得的收益将分配给sUSDe的持有者。这就意味着资金费率的波动将显著影响sUSDe的收益率,进而影响协议对用户的吸引力。我们可以在官网的Dashboard中清晰的观测这种波动。

而永续合约资金费率的波动,对于Ethena这种套利者来说,是不可影响的,因为这主要取决于加密货币市场整体用户的交易偏好,只有在牛市中,永续合约市场中的投机者才愿意为多头合约支付更高的资金费率,而当市场进入震荡或熊市时,资金费率将显著下降,甚至为负。这就为套利策略引入了风险。所以如何能够对冲费率波动带来的风险,是这部分套利者的很大痛点。而Boros的出现,为这个痛点提供了一个解决方案,简单来讲,你可以通过交易Boros对应的资金费率衍生品,来对冲资金费率的波动。

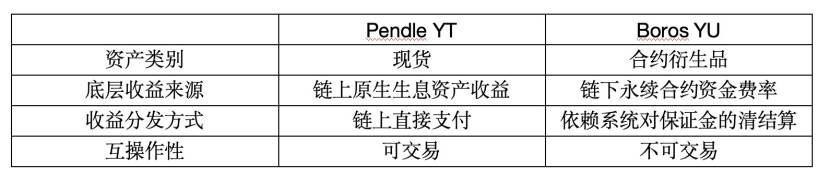

那么具体是如何实现这一点的,让我们来看下Boros的基本原理。Boros设计了一种新的资产标的,叫做YU。它与Pendle中的YT资产原理是类似的,不同点主要在于YT类似一种原生的加密资产现货,因为收益的结算是链上进行的,因此可以直接通过智能合约自动结算,而YU则是一种合约衍生品,因为收益锚定链下场景,因此依赖于对合约交易双方的保证金帐户的结算,实现对链下收益的跟随。

具体来说一下YU的工作原理。首先对于YU的买方来说,相当于获得的未来存续期内,对应永续合约的资金费率获取能力,每单位YU对应每单位原生标的,这部分收益则由Boros的清结算机制,从YU卖方从保证金中进行支付,具体的收益里对应界面中的Underlying APR。而在购买过程中的撮合利率,就是对应于界面中的Implied APR,则界定了在存续期内买方需要为YU卖方支付的固定利率,而这也依赖清结算机制实现。

让我们举个例子来说明。假设某个交易者在到期日为2026年12月25日的 ETHUSDT-Binance的YU市场中,买入 5 个 YU 多头仓位,则意味着从此刻起,到到期日之前,你将持续获得5个ETH的空头仓位所获得的资金费率,这部分收益将伴随Binance每8个小时的费率结算而从YU售卖者的保证金帐户中被结算,同时你也会按开仓时的撮合利率,向卖方支付利息。从结果来看,只要在到期日时,你累积支付的利息低于你获得的利息,则此交易是正ROI,反之则亏损。除此之外,加入你在到期日之前,提前选择平仓,你的盈利条件还将依赖你的平仓交易的撮合利率。

介绍了这些,让我们来看下当前Boros的现状,可以看到做空YU的ROI是非常高的,在到期日较长的市场中,最终ROI可以轻松过百,这就意味着假设Implied APR于Underlying APR保持当前水平,你在到期日来临时的投资回报率为100%。这主要是因为当前随着FED在九月利率决策后,鲍威尔的“鹰派防御式降息”演讲以及对应的点阵图中显示各票委对大幅降息的保守态度,让市场情绪从决策前的贪婪,回到了一个中性水平,因此资金费率快速下降,甚至为负。所以此时做空YU,你按Underlying APR支付利息,并获得Impiled APR的固定利率收益。而对应于当前的实际值,由于Underlying APR为负,实际上你在双向赚取熟悉,这也是当前瞬时回报率呈现超过100%的原因,如果这种利率差可以持续一段时间,那么最终实际回报率相比也是比较不错的。

其背后的原因还是因为当前Boros尚属早期,流动性并不高,因此潜在的交易滑点很大,这阻碍了投机者的交易,反映在利率走势图的表现则在于Impiled APR无法有效跟随Underlying APR的变化。当然这对于小资金用户来说,利差的放大也是一个机会,特别是Boros允许交易者开最高3被的杠杆,因此在滑点与Impiled合适时开仓,收益也是非常可观的,不过当加了资金杠杆时,则要考虑Impiled APR波动带来的清算风险。

另外从产品前端来看,Boros也设计了一个Vault功能,来丰富流动性来源,通过类似Uniswap V2的DeFi时实现方式,给用户带来一种LP Staking Pool的提供流动性体验,以此降低产品的学习成本,由于关于这部分官方文档还没有给出太详细的解释,我们在这里不展开讨论,不过笔者认为思路应该是将Staking Pool中的资金按照AMM的Bonding Curve形式分布在订单簿中,形成对订单深度的一种补充。但在此市场中提供流动性,可能面临无常损失,所以建议读者等更详细的资料披露后,再选择参与。

分享一种进阶的利率套利策略,实现30%收益率的Delta Neutral的固定收益率套利

在介绍完Boros的基本情况后,笔者希望可以分享一种进阶的利率套利策略,利用Binance、Hyperliquid和Boros,实现Delta Neutral的固定收益率套利。Boros与几天前上线了Hyperliquid的BTC和ETH永续合约YU市场,这就为该策略提供了一个前提。

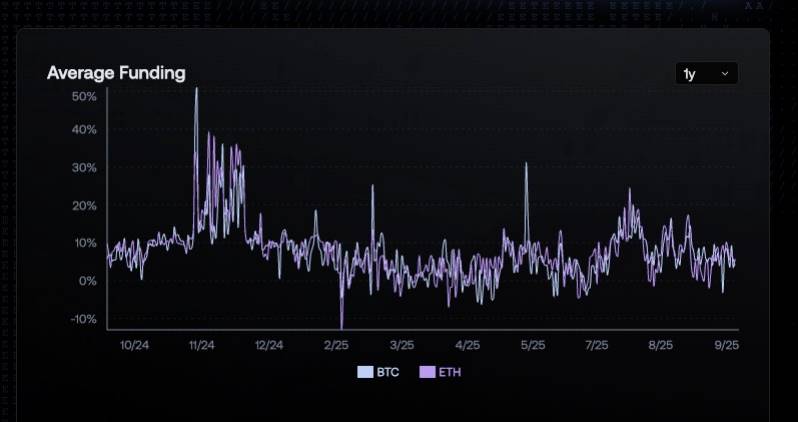

我们直观的从这张图中可以发现,Hyperliquid的资金费率明显高于Binance,那么造成这个情况的原因是什么呢,或者说我们要探索下究竟这个情况是瞬时的交易造成的,还是会持续一段时间,这就要追溯到CEX永续合约市场中资金费率的计算逻辑了。

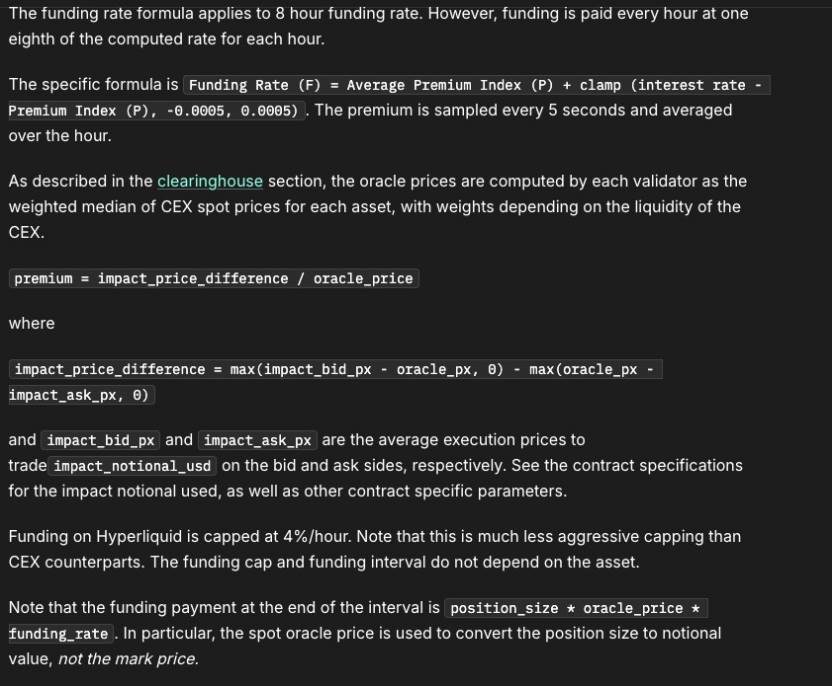

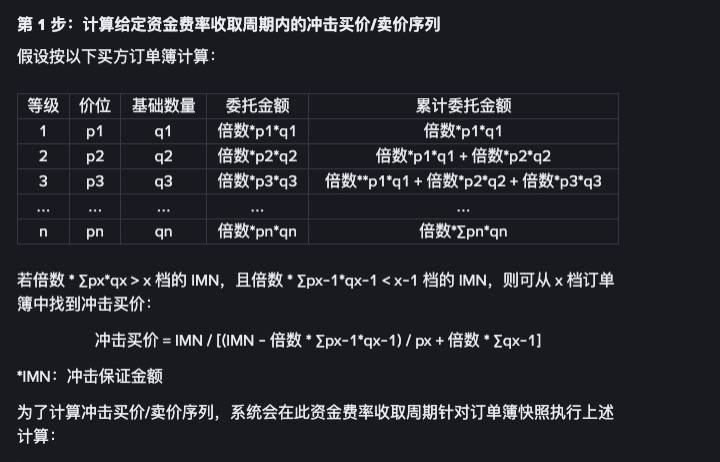

通常情况下,我们有个感性的判断,当Spot的指数价格高于永续合约的标记价格时,合约市场处在贴水状态,空头向多头支付费率,反之亦然。但情况并不一定如此,事实上资金费率的计算过程中,还有一个至关重要的影响因素,就是订单深度。我们分别来看下两个交易所对资金费率计算的介绍文档。

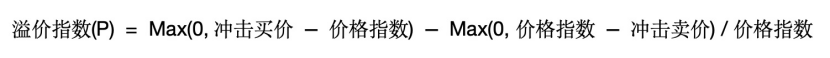

简单来讲,两者的资金费率计算公式均如下:

其中区别在于MAX_RATE和MIN_RATE的设置,以及溢价指数的计算稍微不同,读者可以粗略理解成这是一个有最高最低值的分段函数。而溢价指数的计算则包含了对订单簿深度的思考,具体体现在冲击买价impact_bid_px和冲击卖价impact_ask_px的计算上。这个值的计算过程,需要结合某个信息采集瞬时订单簿形态来计算,大致是预设一个交易量的订单,然后计算当前订单深度的买卖最终成交价,作为冲击买价和冲击卖价,接下来一段时间每隔一段时间进行以此采集,并最终计算一段时间内的加权结果。而价格指数方面,两者也存在略微差别,Binance采用自己Spot市场的价格作为价格指数,而Hyperliquid则采用oracle计算的多交易所加权价格作为价格指数,这也是合理的,因为在现货市场中,两者流动性深度还是有比较大的差异的。

所以让我们来考虑一个问题,为什么在Binance资金费率为负时,Hyperliquid的资金费率仍较高,原因就在于两者深度不同,也就是说此时Hyper liquid中卖单深度不强,造成了冲击价格高于价格指数,所以最终的溢价指数仍然较大。这也符合两者市场阶段。因此我们可以得出结论,这个利率形态应该会保持一段时间,而非瞬时状态。

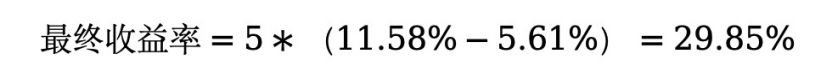

那么是否能够通过某种开仓策略对这个利差进行套利呢,答案是可以。我们可以在利率较低的Binance中开多仓,并在Hyperliquid中开空仓,即可实现Delta Neutral的利率套利模型,那么Boros在其中的作用是什么呢,那就是锁定利差,我们可以通过Boros分别将量变的利率锁定,已实现一个固定利率的Delta Neutral套利策略。结合目前的数据来看,假设我们在两个交易所的ETH-USD市场分别开5倍杠杆,并利用Boros锁定利率,则可以获得:

当然更细化的还需要考虑Boros保证金对本金的占用情况,以及Binance和Hyperliquid之间的仓位平衡,以避免单边被清算。感兴趣的小伙伴可以与笔者进一步交流。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。