作者:@Web3Mario

摘要:本周Binance对USDC的活期理财补贴活动到期,这种随存随取的,收益即提的低风险理财场景是最适合DeFi小白,特别适合一些圈外上班族配置资产,接近12%的收益率放眼整个Web3也是非常能打。因此相信此时,会有不少小伙伴着急找到可以平替的低风险稳定币理财场景。本篇文章,笔者会梳理一下最适合DeFi小白,特别是一些圈外上班族参与DeFi的原则,并分析几个收益相仿,风险较低,适合该部分用户的稳定币理财场景。

“圈外上班族”参与稳定币理财的七个原则

首先笔者希望描述一个场景,如果你认为这个场景足够吸引你,那么本篇文章的内容将对你有用:

通过简单的链上操作配置资产,你可以获得美金本位的10%的年化收益率,资金随存随取,不需要锁仓,且本金亏损风险极低,你不需要频繁的查看你的dashboard。

这样的场景在传统金融领域中是比较罕见的,为了获得超过短期美债3.7%的收益率,你不得不学习复杂的对冲套利知识、关注某些垃圾债的企业基本面、承担P2P暴雷的风险等。然而在DeFi世界中,由于市场成熟度的不同,以及稳定币监管环境的改变,存在大量的稳定币发行方以及借贷协议,在这种竞争市场格局下,各家为了刺激产品的采用,都会为用户分配额外的补贴,就好比“外卖大战”中,各家诚意满满的代金券一样,因此在这个市场阶段还是可以找到这种收益较为可观,且风险可控的稳定币理财场景。

这种稳定币理财场景适用于一些非加密货币信徒,追求稳健型收益的理财型投资者,特别是一些圈外中产上班族们。因为你不需要押注加密货币的走势,只是享受到投机客或Degen们为博取alpha收益而支付的链上资金溢价,而且在资产配置过程中,不需要投入太多的学习成本和时间成本。因此在降息周期下,如果你仍然想保留你的美元稳定币敞口,那么不妨格外关注一下稳定币理财场景。

那么首先笔者希望先为这部分用户梳理一下在选择稳定币理财场景时的几个重要的原则:

1. 操作简单,避免复杂的链上交互:对于DeFi小白来说,在参与DeFi产品的时候要始终记得,越复杂的链上交互,意味着越多的风险暴露,以及越高的使用成本。因为你很可能在某一次交互中,打开了钓鱼平台,并将你的资金授权给了恶意地址。或者在跨链移动资金的时候,错误的将资金接受地址填写错误。因此对于DeFi小白来说,尽量选择操作简单的理财场景,避免不必要的损失。

2. 只选择成熟平台产品,控制你的贪念:通常情况下,新协议会为用户分配更多的奖励,这时在面对超高收益率的诱惑时请控制你的贪念,因为很多DeFi产品都是匿名团队开发的,在发生例如资金被盗等恶性事件时,你最终只能等来一封说明信,以及在recover计划中获得的一大堆已经毫无价值的代币补偿。而且新协议将面临来自链上黑暗森林中隐藏的黑客们的考验,是否能经得住,这是一个未知数。因此对于DeFi小白来说,笔者建议在一开始只选择成熟平台和协议,而且对超过10%的稳定币理财场景保持足够的警惕。

3. 关注收益模式,规避“tokenomics”陷阱:对于官网中标注的APR数值,我们也应该引起重视,仔细研究一下收益的组成,以及收益变现的条件。很多项目为了降低补贴对币价带来的压力,会想尽办法通过tokenomics的设计缓解,例如你获得的奖励可能无法直接在二级市场中出售以进行复利操作,不得不经历一个漫长的解锁期才可以拿到你的奖励,这就引入了极大的不确定性,因为你无法得知在这个解锁期内,奖励代币的价格变化趋势,这将极大的影响你的最终实际收益率。因此在选择理财场景时,尽量选择收益获取较为容易的场景。

4. 不是所有“稳定币”都会稳定:事实上,稳定币在DeFi Summer以来,一直是一个重要的创新方向,还记得Luna所带动的算法稳定币盛世,那种勃勃生机、万物竞发的境界,犹在眼前......不过时间推进到现在,只有100%准备金的稳定币才能在稳定性上得到一定的保证,但各家对于准备金的管理方式存在很大的不同,例如Ethena的USDe,准备金是以一个Delta Neutral的永续合约资金费率套利组合存在的,而最近很火热的Falcon的USDf背后的管理机制则更复杂。在本篇文章中,我们不做延伸介绍,在这里笔者建议小白用户,如果你不想在工作时间内担心的本金是否脱锚,尽可能选择大机构背书,准备金由高流动性资产组成的支付型稳定币,例如USDT、USDC等,或者以蓝筹资产超额抵押的去中心化稳定币,例如USDS、GHO、crvUSD等。

5. 了解收益率变化机制,合理选择产品:还有一点你需要了解,你在某时看到的收益率不一定会持续保持,因此你需要有能力判断,能够吸引你的收益率到底可以保持多久。一个典型的例子,你在某个借贷协议里发现USDC的supply利率超过15%,但这通常意味着该资金池的利用率超过95%,借款人将承担超过20%的借款利率,因此通常情况下,这是不可持续的。不要抱有侥幸心理,因为自动化利差套利协议会不断扫描这种利率异常情况,并快速把它套平。在熟悉了DeFi协议的基本使用逻辑后,小伙伴们可以了解下Pendle等固定利率产品。

6. 尽量选择网络空闲时交互,避免昂贵操作成本:还有一个容易忽略的细节,在与DeFi交互的时候,要选择交互的时间,尽量选择网络空闲时进行交互,因此在操作时可以打开Etherscan,查看一下当前的Gas水平。目前看来,0.2 GWEI以下是当前网络处于较为空闲时的平均水平,因此在唤起Metamask时,尽量查看一下fee cost,否则你积累的100美金奖励可能将话费120美元的Gas来领取。

7. 在新周期下,不能忽略汇率风险:最后如果正在阅读的你是非美元本位投资者,那么还请对汇率风险引起重视,因为现在的宏观经济上的变化都指向了美元贬值的趋势,因为就在过去的一个月中,人民币已经升值了约1%,因此在做出投资决策的时候,也要考虑汇率因素。

推荐一些适合DeFi小白参与的10%稳定币收益场景

在介绍完这些原则后,笔者想推荐两个比较适合DeFi小白的稳定币理财场景,作为Binance USDC活期理财的平替。

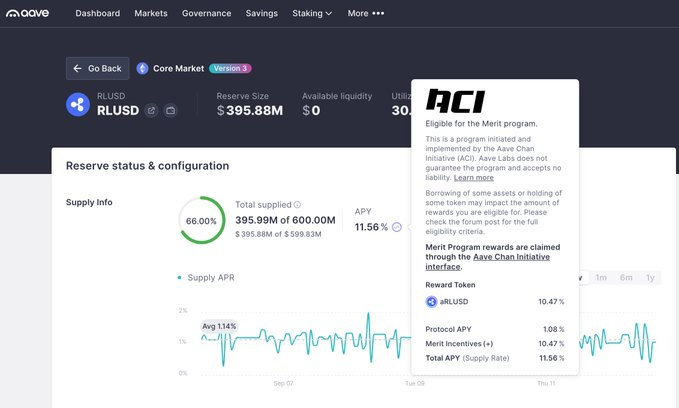

第一个是在Ethereum AAVE V3中提供RLUSD,可以获得较为持续的11% APR的收益。首先RLUSD 是由 Ripple Labs 发起的 1:1 美元挂钩的法币支持型稳定币,它的大部分准备金是由美元、短期国债等高流动性资产组成,并且在监管上严格在纽约州的信托公司监管框架内运作,因此在稳定性和安全性上可以得到保证。同时RLUSD的发行量已经突破了700M,同时在Curve上拥有超过50M的流动性,这意味着用户建仓所承担的滑点成本也较低。

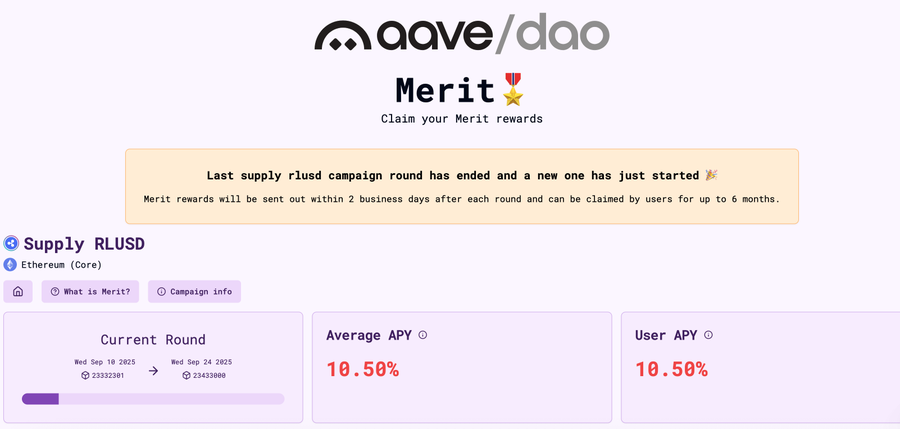

在Ethereum AAVE V3上我们可以看到,提供RLUSD可以获得11.56%的APR,其中1.08%收益率来自于AAVE中RLUSD借款人支付的利息,这部分奖励将自动滚到用户的本金中,另一部份10.47%的奖励则来自于Ripple官方对资金提供者的补贴,补贴将通过Merit Program进行发放,并且每半个月统一发放一次,用户可以在Aave Chan Initiative Dashboard主动领取。根据笔者的观察,补贴已经持续了几个月,这就意味着这个收益率保持了相当长的一段时间。该场景的参与也较为简单,只需要在Curve中兑换RLUSD,并Supply到AAVE中即可。

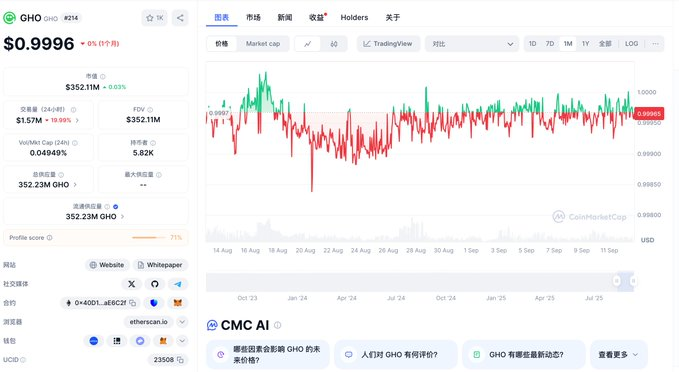

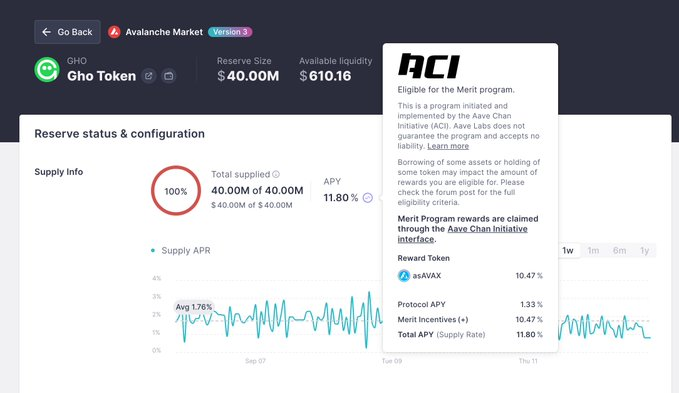

第二个是Avalanche AAVE V3中提供GHO稳定币,可以获得较为持续的11.8%的APR。首先GHO是AAVE官方发行的超额抵押去中心化稳定币,其具体机制我们在之前的文章中有过详细介绍,在这里不做赘述,GHO的抵押品由AAVE指定的蓝筹加密资产组成,并且依托于AAVE的清算机制,确保GHO的价格稳定性。

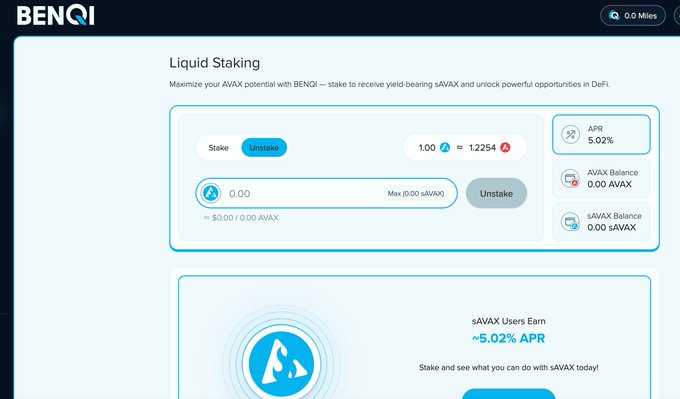

而Avalanche则是一个高性能L1,虽然在生态建设上逐渐处在落后位置,不过其背后拥有强大的合规资源。与RLUSD类似,在Avalanche AAVE V3中提供GHO稳定币获得的11.8% APR也是由两部分组成,包括1.33%的借款利率,以及来自于AVAX官方补贴的10.47%收益,这部分是也是通过Merit Program进行发放,并且每半个月统一发放一次,用户可以在Aave Chan Initiative Dashboard主动领取。且补贴也持续相当长的时间,需要注意的是这部分奖励是以asAVAX形式发放,asAVAX是sAVAX在AAVE中的存款凭证,而sAVAX是AVAX生态中头部Liquid Staking协议BENQI中质押AVAX参与POS挖矿的存款凭证,如果希望将这部分奖励兑换为其他代币,需要通过BENQI进行unstake操作,并且冷静期为15天,当然这部分代币也是生息资产,可以获得5%的质押收益。

笔者认为这两个稳定币收益场景是比较适合DeFi小白、圈外上班族的,大家可以审慎参与。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。