凌晨三点,你躺在床上用手机交易苹果股票;

把特斯拉股票抵押进DeFi协议借出稳定币;

甚至用加密钱包买下几分之一的SpaceX股权…

这些传统金融市场的"不可能任务",正在成为2025年投资市场的新风向。

数字股票代币模糊了加密货币和传统投资之间的界限。Kraken、Bybit等加密交易所,连同Robinhood这类传统平台,都在抢滩"股票代币化"新战场。

它到底是什么?

代币化股票是真实公司股票的数字代表,存在于区块链网络上,而非传统交易所。你可以把它们想象成真实股票的加密双胞胎——每个代币通常代表公司的一股(或一部分),并由被托管的真实股票完全支持。

当你购买一个代币化的苹果股票时,一个持牌托管机构会持有真实的苹果股票作为储备,而你则会收到一个区块链代币,其价格走势与股票价格同步。这些数字股票代币可以在加密货币交易所上交易,与DeFi协议集成,并在钱包之间转移——这些都是传统券商账户无法实现的功能。

谁是先行者

2025年,代币化股票领域呈爆炸式增长,加密货币交易所和传统券商都在争夺市场份额。

- Kraken和Bybit在2025年6月同时推出,提供超过60种美国股票代币,品牌名为“xStocks”。他们与瑞士公司Backed Finance合作,在Solana区块链上代币化了苹果、特斯拉、英伟达等蓝筹股以及标普500 ETF。KuCoin紧随其后,集成xStocks以提供USDT交易对,而Bitget也加入了这场盛宴,支持无缝的钱包转移和DeFi兼容性。

- Robinhood为其欧洲客户推出了200多种代币化股票,其中包括OpenAI和SpaceX等私人公司。这些代币基于Arbitrum区块链,其发布公告使得Robinhood的股价创下历史新高。

- eToro扩展了24/5的股票交易服务,并宣布计划在以太坊上推出基于ERC-20的代币化股票,目标是在年底前实现真正的24/7市场。

- Gemini通过与获得FINRA批准的初创公司Dinari合作进入该领域,而CMC Markets也暗示将通过CMC CapX推出代币化资产。

为什么爆发?

基础设施的成熟是关键因素,区块链技术终于迎来金融应用的黄金时刻。

如今,Solana和以太坊Layer-2等高性能网络以闪电般的交易速度和近乎零成本的手续费,为金融创新提供了理想的基础设施。更重要的是,这次不再是草莽时期的野蛮生长——瑞士、欧盟等加密友好地区的一批合规持牌机构,正在为这个新兴市场注入专业与信任。

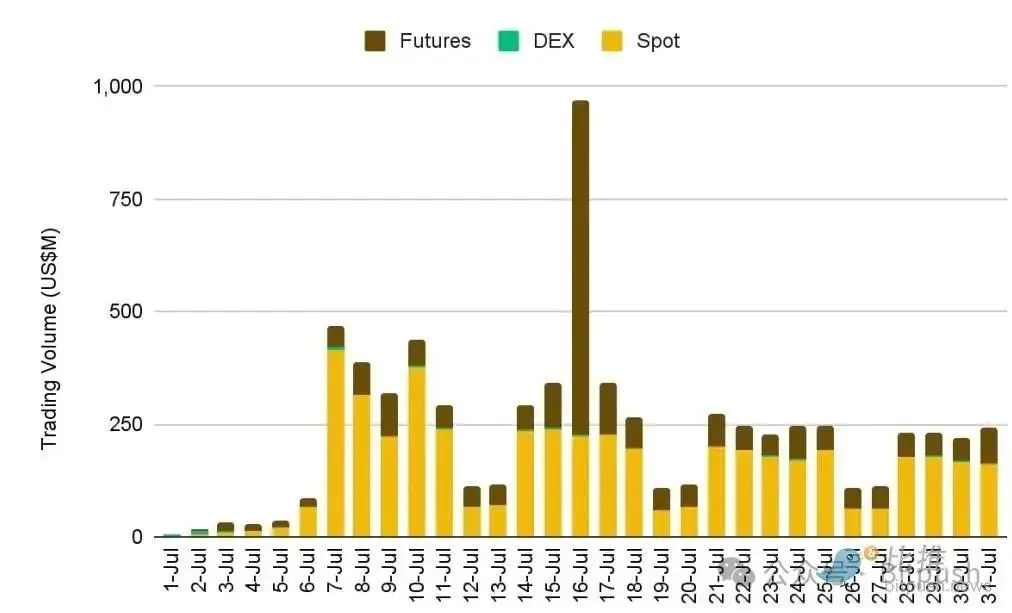

这场变革的背后,是全球投资者对"永不闭市"交易体验的强烈渴望,这种打破时空限制的投资自由,让Backed Finance的xStocks平台在短短一个月内就创下3亿美元交易量,印证了市场对链上股票交易的旺盛需求。

根据BinanceResearch的一份报告,代币化股票市场在7月份出现了爆炸性增长,其总市值达到3.7亿美元。尽管其中2.6亿美元归因于通过Securitize发行的Exodus Movement(EXOD)股票,但剔除这一发行后,其余市场的市值从6月的1670万美元增至5360万美元,单月涨幅高达220%。

投资者需求的增长也体现在地址数量上:持有代币化股票的区块链地址数量在7月飙升至超过90,000个,而在6月仅为1,600个。

这种速度令人回想起2020年至2021年的早期DeFi Summer繁荣,当时DeFi总锁仓价值在不到两年内从10亿美元增长到1000亿美元。这表明代币化股票可能正接近一个重要的拐点,将加速向混合金融的过渡。

优势:全天候市场与DeFi结合

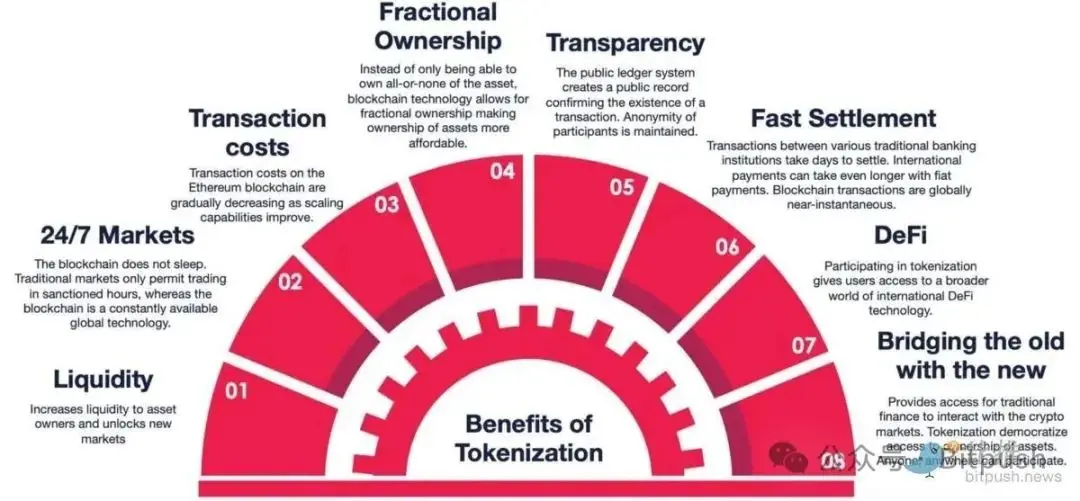

代币化股票承诺比传统股票交易有几大优势:

- 更长的交易时间: 它们提供24/5交易,覆盖亚洲和欧洲时区,甚至可以在美国市场休市时进行交易。

- 即时结算: 传统股票需要T+2(两个工作日)结算,而区块链交易可以在几秒内清算,无需中介。

- 部分所有权: 通过区块链的可分割性,实现无缝的部分所有权。

- 更低的费用: 通过区块链的效率,Bitget宣传其用户只需支付Gas费,无需支付券商佣金。

代币化股票也带来了传统投资组合无法实现的新投资方式:

- DeFi集成: 可以用股票代币作为抵押品进行DeFi借贷,产生新的收益流。

- 24/7交易: 允许在全球时区内进行即时仓位管理。

- 投资组合多样化: 可以在一个平台上同时持有比特币和代币化的股票。

Kraken消费者业务部全球负责人Mark Greenberg表示,代币化的最终目标不仅仅是“区块链上的华尔街”,而是要像互联网一样,实现全天候、自主且全球可访问的体验,从而为投资者解锁新的可访问性。

“包装”产品与隐藏的风险

尽管市场一片向好,但代币化股票也面临争议。

“非真实股票”的质疑: 有些观点认为这些代币本质上是加密时代的“差价合约”(CFD)。正如专家所说,“这只是一个包装……不是真正的股票”。代币持有者完全依赖于发行方和托管安排的承诺——如果信任链断裂,他们无法直接追索到标的股票。

流动性风险: 在非交易时段,流动性可能不足。市场庄家在标的市场关闭时难以对冲股票风险,这可能导致非交易时段的价格出现虚高,价差变大。

欧洲领先,美国落后

由于监管框架更具包容性,欧洲在这场革命中处于领先地位。欧盟没有合格投资者限制,而瑞士等地的监管清晰度使其成为发行方的理想选择。

Kraken、Bybit和KuCoin都将代币化股票服务限制在非美国用户。美国市场仍然对零售代币化股票交易关闭,SEC可能将这些代币视为需要注册或受限于合格投资者的证券。

市场预测:2033年达到万亿美元规模

尽管尚处于早期阶段,但代币化股票的采用已显示出乐观迹象。Robinhood宣布推出代币化股票后,其股价飙升也反映了市场的热情。

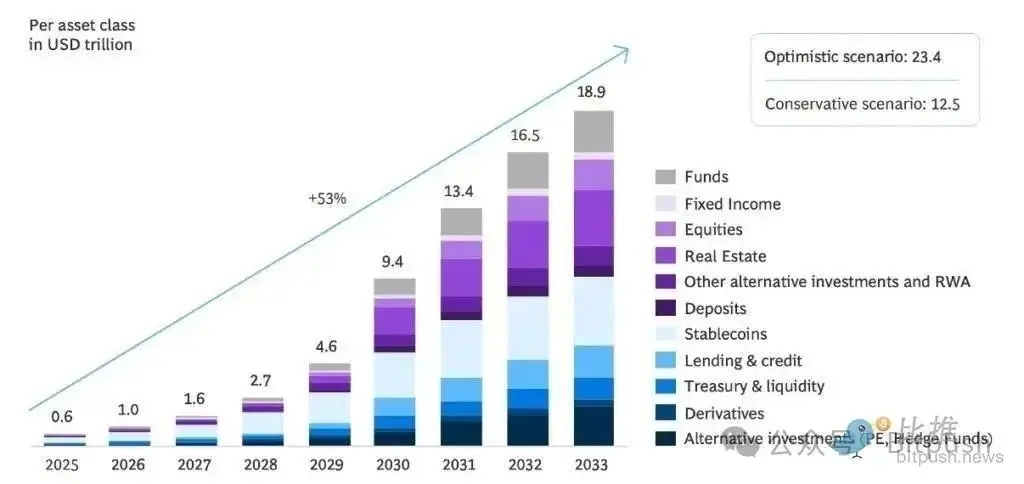

Binance Research预测,如果仅有1%的全球股票市场被代币化,代币化股票的市值就可能超过1.3万亿美元,这将是DeFi市场在峰值时的八倍。这反过来会推动对更“复杂”DeFi基础设施的需求,两者将相互强化,共同推动区块链的普及。

BCG数据显示,RWA将从2025年的6000亿美元增长到2033年的18.9万亿美元。即使全球股票交易只占据一小部分,也能为代币化平台带来巨大的交易量。

哪个链上生态在主导?

Solana因其高吞吐量和低交易成本成为代币化股票的首选区块链。Kraken、Bybit和Backed Finance都选择了Solana。以太坊也通过Layer-2解决方案(如驱动Robinhood平台的Arbitrum)和其庞大的生态系统保持着重要地位。

平台 | 发行方 | 状态 | 股票/ETF数量 | 技术 | 使用者 |

Kraken | xStocks | 已上线 | 60+ | ERC-20桥接到Solana | 非美国用户 |

Bybit | xStocks | 已上线 | 60+ | ERC-20桥接到Solana | 非美国用户 |

Robinhood | Stock tokens | 已试点 | 200+ | Arbitrum L2 | 欧盟居民 |

Gemini | via Dinari | 已上线 | 滚动上线 | Base & Arbitrum上的ERC-20 | 欧盟居民 |

Dinari | dShares | 已上线 | 40+ | Base & Arbitrum上的ERC-20 | 非美国用户 |

Backed Finance | xStocks | 已上线 | 60+ | ERC-20桥接到Solana | 任何集成该技术的平台 |

总结来看,代币化股票正在打开潘多拉魔盒,传统金融与加密世界的边界将越来越模糊。现在唯一的悬念是:华尔街需要多久才能跟上这个永不眠市的交易新时代?

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。