原文标题:The Fat App Thesis: L1s as Commodities, Not Monopolies

原文作者:@0x_Arcana,加密研究院

原文编译:律动小 deep

编者按:「胖应用论」认为,随着区块空间成本趋近于零,L1 区块链从垄断转为商品化,价值将从基础协议层(如以太坊、Solana)转向应用层。成功的应用通过垂直整合、控制订单流和 MEV 捕获更多收入,成为主权应用链。市场正重新定价 L1/L2,未来赢家将是靠近需求、专注实用性的应用,而非追求高 TPS 的链。

以下为原文内容(为便于阅读理解,原内容有所整编):

加密基础设施阶段正进入一个后边际成本世界。如同带宽和算力一样,区块空间的价格将迅速趋向于零。唯一能够存活的链是那些能够:

· 今天通过补贴实现增长

· 明天捕获非通胀性收入

· 提供应用难以轻易复制或放弃的基础设施

但在这种新环境下,L1 不再是凭借早期优势或原生生态定义的垄断者。相反,它们已成为商品——基于性能、互操作性和成本效率竞争经济活动的可互换工具。

它们的价值现在取决于它们能否很好地嵌入应用流程,并提供不可或缺或无法外包的服务。曾经推动高估值的「协议溢价」正在消退,取而代之的是对真实效用和性能的需求。当前许多 L1/L2 的市场重新定价正反映了这一趋势。

图表包括:BERA、MOVE、SCR、STRK

胖协议论错了吗?

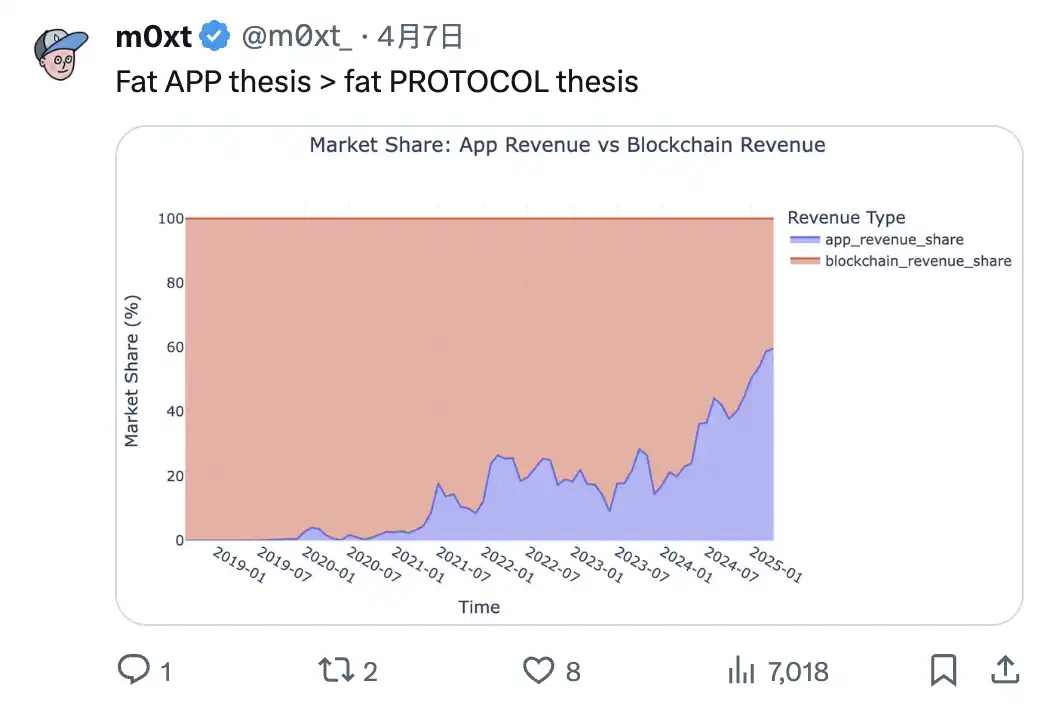

2016 年,Joel Monegro 提出了胖协议论,指出在加密网络中,大部分价值集中在基础协议层(以太坊、Solana 等),而非应用层。这与 Web2 模式截然不同,在 Web2 中,Facebook、Google 和 Amazon 等应用捕获了大部分价值,而 HTTP、TCP/IP 等协议则被商品化。

胖协议论在过去八年中确实是正确的。这可以通过基础设施与应用在估值与收入倍数的巨大差异看出。平均来看,相对于收入,应用的交易估值仍远低于基础设施。

在这种模式下,加密基础设施获得了大量资金和风险投资。事实上,这种情况如此普遍,以至于创始人和开发者几乎被激励去推出另一个替代 L1 或通用 Rollup,因为他们知道风险资本会随时支持。

我在最近的一份报告中提到,数据可用性(DA)正在商品化,并不可避免地趋向于零。基于同样的逻辑,我们可以假设基础设施堆栈的所有部分最终都将被商品化并被提取价值。原因何在?

1. 胖应用论:应用意识到通过成为主权「应用链」并垂直整合整个堆栈,可以捕获更多价值。

2. 应用特定排序:应用可以控制自己的交易排序和包含流程。这是那些不想从零开始构建应用链的应用的替代路径。

胖应用论

胖应用论认为,成功的加密应用将比底层区块链协议捕获更多价值。简单理由是:应用是商业实体,而商业实体优先考虑最大化收入。

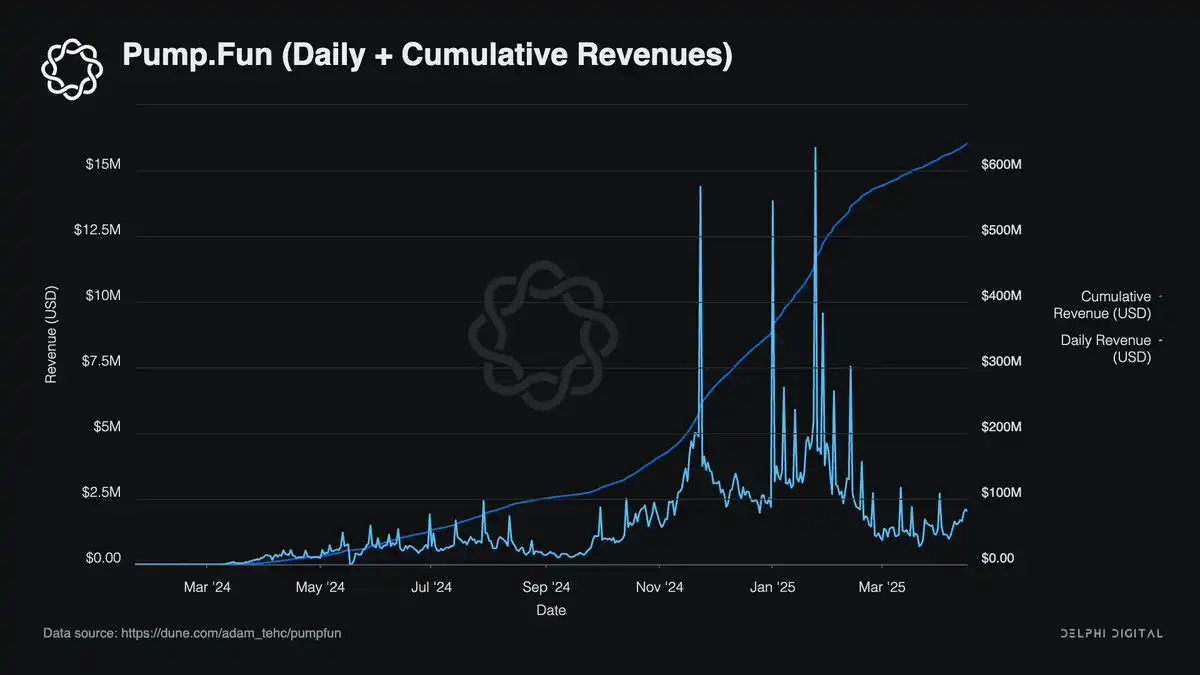

空间中最成功的应用是那些持续产生收入的应用,例如:pumpfun、Hyperliquid、Jupiter 和 Uniswap。它们的共同特点是什么?手续费收入。这些商业实体希望控制自己的订单流和 MEV 捕获,或者在许多情况下,成为主权应用链,这是完全合理的。

垂直整合似乎是应用堵住价值泄漏的最经济有效的方向。随着应用规模的增长,不这样做的机会成本只会增加。这对应用来说是好事,但对以太坊等底层基础设施却不尽然。我们已经在 Unichain 和 JupNet 中看到了这种趋势的明显迹象。

协议层还剩下什么?

关于基础协议层未来价值积累的猜测,存在两种观点:

1. 基础费用和交易费用将随时间趋向于零。MEV 作为仅剩的收入来源,将被寻求内化所有价值的应用抽象化。协议层(例如以太坊、Solana)将作为结算层提供价值,但无法捕获任何价值——类似于 HTTP 和 TCP/IP。

2. 廉价区块空间将导致需求增加和应用激增。交易量将因此增加,以抵消低基础费用,并将价值重新累积到协议层。

让我们拆解第一个场景:

可能的发生的一系列: · SOL 超越 ETH · 我们都意识到没有谁是特殊的,只是技术 · SOL 被超越 · L1 的价值为世界提供越来越多,但其代币捕获的价值相对减少 · BTC 称王

这种观点基于基础设施完全商品化的假设。无论数据可用性、费用还是计算成本如何,所有堆栈部分都将随时间趋向于零。Rollup 和 DA 层的廉价且丰富的区块空间正在侵蚀以太坊的交易垄断地位。

基于 Blob 的数据包含(EIP-4844)将执行与结算解耦,L2 选择替代 DA 解决方案,使得排序和数据存储的剩余价值在过去一年中进一步减少。

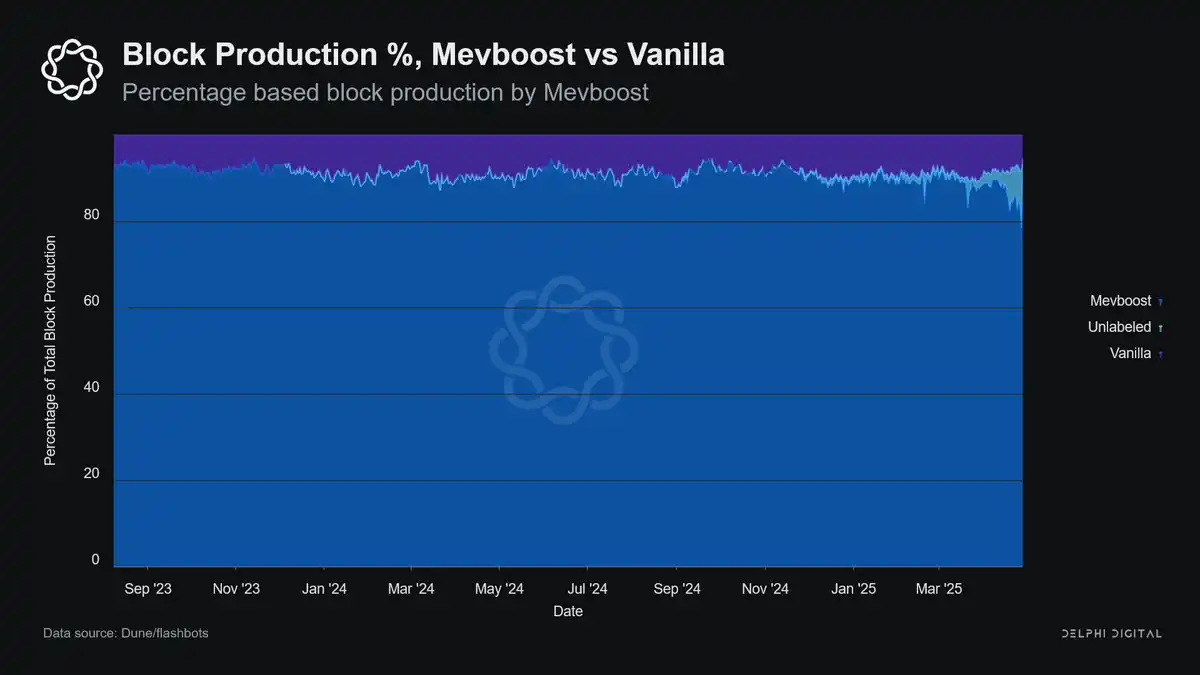

但这一方向的主要证据是 L1 区块提议者捕获的 MEV 份额下降。2024 年,大部分 MEV 通过 Flashbots 等系统被搜索者和中继者捕获,而非以太坊验证者。目前,90% 的以太坊区块通过 MEV-Boost 提议,其中相当一部分通过 Flashbots 关联的中继处理。

这还未考虑像 CoW Swap 这样的应用,它们使用求解器网络在链下处理匹配和执行,完全绕过公共内存池及其相关的 MEV。

第二个场景高度依赖于近零费用带来的需求和交易量的激增。它假设廉价区块空间的丰富将导致消费增加,而非通缩效应。

正如计算成本下降催生了互联网热潮,交易费用的降低将解锁新的应用类别和用例。这里的主要类比是,通用计算和协调层更类似于 AWS 或 Linux,而非 HTTP。以太坊和 Solana 不仅仅是「结算」交易,而是支持大规模可编程状态协调。

随着使用量增长和成本壁垒降低,这种支持无需信任的计算能力变得更有价值,而非更少。低费用不会将价值推向零,而是扩大了区块空间的可寻址市场。

· 低费用 > 网络需求增加

· 网络需求增加 > 总费用收入

代币估值——这对我的投资意味着什么?

如果要总结一点,那就是:资本分配将以一种对 2016/17 年以来许多人来说陌生的方式发生转变。

胖协议论不幸地植入了一种由数亿美元风险投资补贴的 L1 溢价假象。然而,我们目前正处于价值分配曲线的拐点,应用的收入相对于协议层的增长显而易见。

胖应用论 > 胖协议论

在 L1 估值方面,我们已经滥用叙事,以至于这些代币在 TGE 后不再能维持价格。数亿美元的融资和主网上线前的十亿美元估值已成为 L1/L2 的常态。大多数新协议的共同趋势是:价格只跌不涨。

这并不是说基础设施会变得无关紧要;但市场正在成熟的迹象显而易见。然而,L1/L2 的交易已饱和。低流通量、高 FDV 的情绪反映了这一点。新推出的 L1 的 FDV 比上一周期的要高出几个数量级。Monad、Bera 和 Story Protocol 在上线前均筹集了九位数资金,而 Solana 仅为 4500 万美元(还包括公开代币销售)。

下一个周期不会由链竞相达到 10 万 TPS 引领。它将由专注于使用而非架构、可持续性而非投机炒作的专注且可组合的应用驱动。赢家将是那些最靠近需求来源的应用。

「原文链接」

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。