引子

在我们开始做带单跟单数据分析之后,不久前收到一封来自一位普通跟单用户的私信, 他被短期高ROI所吸引,却在巨额回撤中黯然离场;在不透明的数据面前,感到自己像一个被蒙住双眼的赌徒;对榜单的公正性产生了深深的怀疑。 这封信如同一个警钟,让我们意识到,冰冷的交易数据背后,是无数个真实用户的期待与失落。我们决定将这份情感化的心声,与我们在跟单平台上的专业数据分析能力相结合,为所有平台、带单交易员和跟单用户,呈现一份深度、全面的行业剖析。这既是对那封信的回应,也是对我们所坚信的“数据创造信任”理念的践行。

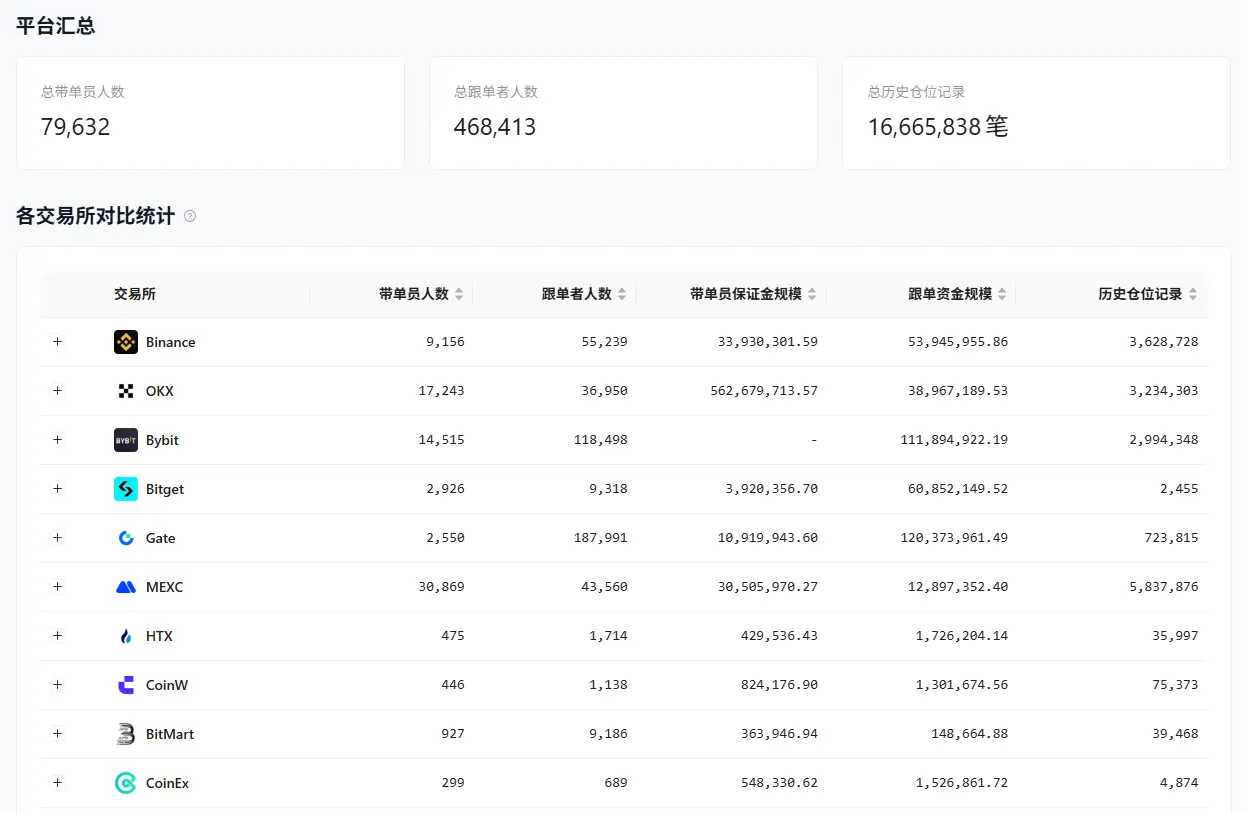

数据来源:专业带单分析平台(https://insights.wolfdao.com/)交易所跟单概况

前言

跟单交易作为加密世界的一大重要环节,其爆发式增长印证了市场的巨大需求。尽管现有的榜单机制和流量逻辑存在诸多挑战,但这并非意味着跟单市场已是“死局”。相反,我们观察到头部平台正积极做出改进,如引入夏普比率(Sharpe Ratio)、强化回撤数据披露等,这标志着行业正在从野蛮生长向更健康、更可持续的方向迈进。

作为一名深耕市场的专家,我们坚信跟单市场拥有巨大的发展潜力。它的未来,在于如何从一个单纯的**“流量聚合器”进化为“价值共建者”,真正实现交易所、交易员和跟单者**三方的长期共赢。本报告将从这一核心理念出发,剖析当前平台的不足,并提出具体的改进建议。

当前跟单市场的核心痛点:三方的“囚徒困境”

尽管跟单市场表面繁荣,但其底层机制正将三方推入一个“囚徒困境”:

- 对于交易所:平台短期内通过高风险、高频交易带来的手续费收入可观,但长期看,跟单用户的大规模亏损会损害平台声誉,导致用户流失,最终影响可持续发展。

- 对于交易员:现有以ROI为核心的排名机制,迫使交易员为了上榜而采取激进策略,这既违背了稳健交易的原则,也使其账户面临巨大的爆仓风险。他们可能在一次冒险中获得短暂荣耀,却也可能因一次失误而身败名裂。

- 对于跟单者:他们被高收益率所吸引,却难以看清背后的真实风险。信息的严重不对称让他们沦为“被动投资者”,承担了交易员的试错成本,却无法获得完整的风险保护。

一、主流交易所跟单机制的“激励扭曲”效应

不同平台的机制设计并非偶然,它们是平台商业策略的具象化,并直接导致了交易员行为的激励扭曲。

数据来源:WolfDAO社区(https://t.me/wolfinsights)成员搜集整理

平台策略与行为归因深度解读

币安(Binance):

优势亮点:通过引入夏普比率(Sharpe Ratio)这一衡量风险调整后回报的量化指标,币安试图在一定程度上平衡收益与风险,倡导稳健交易。较低的带单门槛和强大的用户基础,为跟单生态的初期扩张提供了肥沃的土壤。

潜在风险:产品生命周期的早期阶段决定了其内容生态尚未完全成熟。在这种“新用户涌入、内容尚不完善”的阶段,用户倾向于依赖短期、直观的高收益数据作为决策依据,从而可能忽略其背后潜藏的巨大风险。

欧易(OKX):

优势亮点:其分级领航员制度和对历史回撤的强调,是其在风控上的积极探索。通过限制新手交易员的影响范围,平台试图从源头筛选出更具专业性的带单员。

潜在风险:“选择性透明”依然是行业通病。平台强调的历史回撤可能只涵盖已平仓部分,而未披露未平仓浮亏。此外,当激励机制未能充分吸引那些追求“内容价值”而非短期ROI的交易员时,其排行榜的“明星效应”便可能被其他平台所超越,导致用户回流至那些包装更完美的“高收益”者。

Bybit:

优势亮点:通过Copy Trading Pro模式(180天锁仓)和高达30%的分成比例,Bybit明确旨在吸引高净值且策略成熟的顶级交易员。这是一种“精品化”策略,试图打造高端跟单生态。

潜在风险:高门槛将普通用户拒之门外,且流动性受限的特点使其更适合长期投资者。此外,一些营销活动,如“人机跟单对抗赛”,虽然能增强社区话题度,但也可能无形中强化用户对“交易神话”的盲目崇拜,而非理性评估风险。

Bitget:

优势亮点:作为跟单领域的“先行者”,其完善的多层级精英交易员体系和高额激励结构使其生态闭环成熟,形成了强大的网络效应。

潜在风险:这一套高效的“激励机制”,也可能成为驱动交易员过度冒进的隐性推手。为了达到更高的精英等级、获得更多的分成和曝光,交易员可能会被激励机制“绑架”,采取更为激进的博弈策略。其提供的“爆仓保护”等“福利”,更像是一种旨在降低用户心理门槛的营销手段**,而非真正的风险对冲。

二、平台排名机制的“流量寻租”逻辑

跟单平台的排行榜,并非中立的实力排序,而是一个被平台商业利益所塑造的“流量寻租”工具。

第一重寻租:ROI至上的“赢家通吃”博弈

大多数平台默认以收益率(ROI)或累计盈利排序,将短期内收益翻倍的“暴利型”带单者推向榜首。

商业逻辑:平台深知,“天文数字”是吸引用户眼球、刺激跟单欲望的最强催化剂。通过突出ROI,平台能最大限度地利用用户的“财富效应”心理,在短期内实现交易量的暴增和手续费收入的最大化。

行为归因:这种机制将交易员推入一种“赢家通吃”的博弈。为了争夺榜首,交易员被诱导进行高杠杆、重仓小币种的赌博式操作,甚至通过多账户冲榜,以筛选出表现最好的账户进行展示。这种行为不可持续,却能完美迎合平台的短期商业需求。

第二重寻租:历史业绩的“选择性披露”与“数据重置”

数据来源:WolfDAO社区(https://t.me/wolfinsights)成员搜集整理

排行榜依赖于带单者提供的历史数据,但这些数据可能被精心包装,甚至被**“合法”地抹除**。

数据操纵手段:

多账户筛选:同时运营多个账户,只展示表现最好的那一个。

选择性时间窗口:在市场大涨时开始计算收益率,营造出色的业绩假象。

账户重置:在出现重大亏损后,关闭账户,以“新人”身份重启,抹去所有失败记录。部分平台允许带单者暂停或关闭跟单服务,为这种“数据漂白”**提供了便利。

周期性收割:这种机制使得一些带单者可以进行“周期性收割”:在账户表现不佳时,他们可以“离场”,等待市场机会重新开始,用新的“辉煌”业绩来掩盖过往的失败。这使得跟单者承担了带单者试错的全部成本,却没有享受到完整的风险披露。

第三重寻租:平台利益驱动的“算法偏向”

除了榜单算法,平台还通过多种机制“暗中推手”,影响带单员的排名和曝光。

三大偏向机制:

交易量导向:高频交易的带单者为平台贡献更多手续费,因此可能获得隐形加分。

拉新奖励机制:带单者若能通过社交媒体带来大量新用户,平台会给予更多流量扶持,形成“头部效应”。

品牌塑造需求:形象健康、配合宣传的带单者更容易上榜,成为平台代言人。

这些机制导致的结果是:营销能力强的“网红”交易员可能比交易能力强的“实干家”获得更多流量。排行榜不仅是实力展示,更是平台的营销工具和流量配置中枢。

第四重寻租:信息披露的“盲区”与“黑盒”

数据来源:WolfDAO社区(https://t.me/wolfinsights)成员搜集整理

信息不对称是跟单交易的核心风险。平台通常会选择性地展示数据,隐藏关键风险指标。

信息不对称:平台通常只展示总收益率、累计盈利、胜率等正面数据,而最大回撤、当前持仓风险、未平仓浮亏等能真实反映风险的关键信息,却被刻意忽略。

交易细节的黑盒:交易细节(如具体交易品种、仓位)常被隐藏,用户无法判断带单者是靠稳健策略还是侥幸暴利。这种不透明为造假和短期冲榜提供了空间。

结论:信任,是跟单市场的核心资产

跟单市场的未来,不在于诞生多少个“一夜暴富”的神话,而在于能否建立一个公平、透明、信任的生态。我们已经看到,部分平台正朝着这个方向努力。

平台的每一次数据改进、每一次算法调整,都代表着对用户利益的更多考量。当交易所愿意为交易员提供一个不被“冲榜”绑架的舞台,当交易员能够凭借稳健而非激进的策略获得认可,当跟单者能够获得真实而全面的信息,这个市场才能真正从“流量寻租机”进化为“价值共建者”。

这不仅是跟单市场的进化,更是加密金融生态走向成熟的必经之路。

如果您对如何筛选优质带单员有独到的见解,如果您在跟单旅程中遇到了困惑,如果您对跟单平台的未来发展和交易有任何想法,我们都诚挚地邀请您加入我们的讨论。加入我们的 Telegram 群组,和更多志同道合的朋友们一起,分享经验,交流心得,共同为建设一个值得信赖的加密交易生态贡献力量。

数据更新说明:上述报告数据由 WolfDAO 编辑整理,如有疑问可联系我们进行更新处理;

撰稿:WolfDAO ( X:@10xWolfDAO )

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。