在现货流动性不足的市场环境下,做市商只能将目光放在交易量日益增长的永续合约市场。为此,各方绞尽脑汁打通现货——合约的路径,从机制上将这两者的流动性和盈亏判定规则有机的结合在一起,并最终催生出新的代币经济学模型和社区期望管理模型,打造出一出“妖币”多空双杀大戏。

所谓的“妖币”是一系列特定市场条件的汇集:筹码高度集中(即“低流通、高控盘”),并同时在流动性不强的现货市场和高流动性的高杠杆的永续合约市场上架。

本文将剖析这一操纵过程的完整生命周期,从最初促成操纵的代币经济学设计,到引导散户情绪,再到精准执行现货驱动的攻击,其最终目的在于触发衍生品市场中的连锁清算获得收益。

免责声明

本文目的并非为该等行为背书,或者针对任何项目、交易所,而是提供一种技术性、定量化且客观的机制分析,从而帮助成熟的市场参与者识别并潜在地规避相关风险。

第一部分:陷阱的构建:操纵前的准备工作

整个操作的成功,取决于一个精心设计的市场结构,操纵者在任何散户大量参与之前,就已对资产的供应和价格发现机制建立了近乎绝对的控制。

1.1. 制造稀缺性:低流通、高控盘的代币经济学模型

该策略的起点并非交易环节,而是在代币的构思阶段。操纵者,通常是项目方或其紧密关联的支持者,会设计一种代币经济学模型,确保绝大多数代币供应(例如95%)由内部人士锁定或持有,在发行初期仅有极小一部分——即“流通盘”——可供公众交易。

这种“低流通量、高完全稀释估值(low float, high FDV)”的模型制造了人为的稀缺性。由于流通中的代币数量有限,即便少量的买盘压力也能导致价格的快速上涨和极高的波动性。这种动态是刻意为之的,因为它显著降低了操纵者随意推动现货价格所需的资金。

这种代币经济学模型旨在创建一个在结构上极易受到本报告所详述的现货驱动清算策略影响的市场。一个正常的项目发行旨在通过去中心化和公平分配来建立社区,而低流通量模型则恰恰相反,它集中了权力。主要持有者获得了近乎完全的价格控制权。操纵者无需在后期“囤积居奇”;他们从一开始就拥有了市场的控制权。当这个经过预先设计的资产被置于现货与合约双重上市的环境中时,其代币经济结构就变成了一种武器。

低流通量确保了现货价格可以被轻易操纵,而合约市场则提供了可供收割的杠杆化参与者池。因此,代币经济学是该策略的先决条件。若没有这种程度的控制,操纵现货价格的成本将高得令人望而却步。选择何种代币经济学,是操纵剧本中首要且最关键的一步。

从心理层面看,尽管流通供应量很低,但高FDV营造出一个项目宏大、雄心勃勃的假象,而低流通量则制造了初期的炒作热度和“稀缺效应”,吸引了投机性的散户兴趣,为后续的“错失恐惧症”(FOMO)创造了条件。

1.2. 双重上市的催化剂:构建双线战场

在流动性强的现货交易所和永续合约市场同时或几乎同时上市,是整个策略的关键环节。像Binance Alpha这样的平台,充当了“预上市代币筛选池”的角色,为潜在的未来主板上市发出信号,并构建了初步的炒作热度。

这两个战场分别是:

- 现货市场(控制区): 这是操纵者发挥其压倒性供应优势的地方。由于流通盘极小,他们可以用相对较少的资金来主导价格。

- 永续合约市场(收割区): 这是散户和投机资本聚集的地方。它提供高杠杆,放大了散户交易者的头寸,也使他们极易受到清算的冲击。操纵者的主要目标并非从现货交易中获利,而是利用他们对现货价格的控制,来触发这个第二战场中更有利可图的事件。

在现货资产旁引入衍生品,创造了一种强大的联动效应。它增加了市场的整体流动性、价格同步性和效率,但在这种受控的环境下,它也为操纵创造了一个直接的攻击向量。

第二部分:市场预热:制造情绪与衡量风险敞口

市场结构搭建完毕后,操纵者的下一阶段是吸引目标进入收割区(合约市场),并精确衡量他们的风险敞口。这包括制造虚假的活跃度和需求叙事,同时利用衍生品数据作为“燃料表”。

2.1. 活跃的假象:刷量交易与伪造交易量

一个交易量低的新代币缺乏吸引力。操纵者必须制造出一个活跃、流动的市场假象,以吸引散户交易者和那些将交易量作为关键指标的自动化交易机器人。

为实现此目的,操纵者使用多个受控钱包在现货市场上与自己进行交易。在链上,这表现为资金或资产在关联方之间的循环流动。这种行为人为地夸大了交易所和数据聚合器上的交易量指标,制造出高需求和高流动性的误导性印象。

尽管手法复杂,但通过分析链上数据中的特定模式仍可识别此类行为:

- 一小撮非已知的交易所或做市商钱包之间存在高频交易。

- 交易的买卖订单几乎同时发生,且实际受益所有权没有发生有意义的改变。

- 报告的高交易量与浅薄的订单簿深度或较低的链上持有者增长之间存在不匹配。

2.2. 解读衍生品战场:持仓量与资金费率分析

操纵者并非盲目交易。他们会一丝不苟地监控衍生品市场,以评估其预热工作的成效。两个最关键的指标是持仓量(Open Interest, OI)和资金费率。

操纵者并非像普通交易员那样将持仓量和资金费率用作预测指标,而是将其作为一个实时的反馈和瞄准系统。这些指标如同一个“燃料表”,精确地告诉他们,市场何时已被单边杠杆充分渗透,从而使一场清算风暴的利润最大化且能够自我维持。

一个普通交易员看到高持仓量和正资金费率,可能会认为“趋势很强,或许我应该做多”,或者“市场过度延伸,可能要反转了”。他们的视角是概率性的。而控制着现货价格的操纵者则拥有一个确定性的视角。他们知道自己可以强行压低价格。他们的问题不是反转是否会发生,而是何时触发它最有利可图区间,说人话就是可以“开割”了。不断增长的持仓量告诉他们杠杆头寸的数量正在增加。高资金费率则告诉他们这些头寸的方向是压倒性的单边。这两个指标的结合,使操纵者能够量化“清算池”的规模。他们可以估算出在市场下方的不同价位上将被清算的头寸的美元价值。因此,他们不是在预测市场顶部,而是在等待完美的时机来创造市场顶部。持仓量和资金费率就是他们的信号,表明系统中已装载了足够的“燃料”,可以发动一次成功的攻击。

- 持仓量(OI)作为“燃料”的衡量标准: OI代表未平仓的期货合约总数。不断上升的OI,尤其是在价格上涨趋势中,表明新资金和新的杠杆头寸正在进入市场。这不仅仅是现有交易者在交换头寸,而是总赌注规模的扩张。对操纵者而言,上升的OI证实了潜在清算目标的池子正在扩大。

- 资金费率作为情绪的衡量标准: 资金费率是多头和空头仓位持有者之间交换的款项,用以将永续合约价格锚定在现货价格上。

- 高正资金费率: 合约价格高于现货价格。多头向空头支付费用。这表明市场情绪极度看涨,且杠杆多头头寸高度集中。

- 高负资金费率: 合约价格低于现货价格。空头向多头支付费用。这表明市场情绪极度看跌,且杠杆空头头寸高度集中。

- 组合信号: 操纵者等待一个特定的信号组合:持仓量急剧增加,同时伴随着持续的高资金费率(无论是正还是负)。这一组合信号表明,大量散户交易者已在同一方向上建立了杠杆头寸,在当前价格的下方(对于多头)或上方(对于空头)形成了密集的清算水平集群。这就是连锁清算的“燃料”。

2.3. 叙事战与FOMO的制造

在进行量化预热的同时,操纵者通常还会展开一场“软实力”攻势。这包括利用社交媒体、付费KOL和新闻稿,围绕该代币构建一个引人入胜的叙事。

宣布虚假的合作伙伴关系、预告“重大进展”或仅仅是宣传“快速致富”的叙事,都可能引发强烈的FOMO情绪。这种心理操纵将散户交易者推向合约市场,让他们下注杠杆,直接为操纵者正在监控的OI和资金费率指标提供数据。

第三部分:执行:将标记价格武器化

这是操作的动能阶段。操纵者利用其对现货市场的控制,对衍生品市场发起直接、精准的攻击,并将交易所自身的机制当作武器。

3.1. 机械联系:深入解析标记价格的计算

整个策略的关键在于,永续合约的清算是由标记价格(Mark Price)而非最新成交价(Last Traded Price)触发的。这是一个至关重要的区别。最新成交价在单一交易所内可能波动剧烈且易于操纵,因此交易所使用更稳健的标记价格来防止不公平的清算。

标记价格的公式虽然在不同交易所之间略有差异,但其根本是基于一个指数价格(Index Price)加上一个衰减的资金费率部分。而指数价格是该资产在多个主流交易所的现货价格的成交量加权平均值。

这种设计创造了一个直接且不可避免的因果链:

操纵者的现货市场行为 → 现货价格变动 → 指数价格变动 → 标记价格变动 → 触发清算。

通过控制一个流动性差的新代币的主导现货市场,操纵者实际上控制了标记价格计算的主要输入变量。他们不是在影响清算机制,而是在主导它。

操纵者正在利用交易所自身的风险管理系统——即标记价格和自动清算引擎——作为利润放大的工具。这个系统本是为保护交易所和交易者免受过度风险而设计的,但当某个实体控制了底层现货价格时,它就变成了“收割”的机制本身。交易所引入标记价格机制,是为了防止基于单一交易所最新成交价的操纵,他们假设聚合的指数价格对于任何单一行为者来说都难以操纵。这一假设对于像BTC或ETH这样的高流通、去中心化资产是成立的。然而,对于一个低流通的新代币,构成指数价格的“交易所”可能只有一两个(有些只是dex上的流动性池子)。通过控制绝大部分(比如98%)的流通供应量,操纵者可以轻易地控制指数价格计算中最重要的那个输入变量的价格。因此,操纵者将交易所的保护措施变成了武器。

连锁清算不是他们行动的次要目标,而是主要目标。清算所产生的强制市价单,为操纵者以极优的价格平掉其庞大的期货头寸提供了海量的流动性。

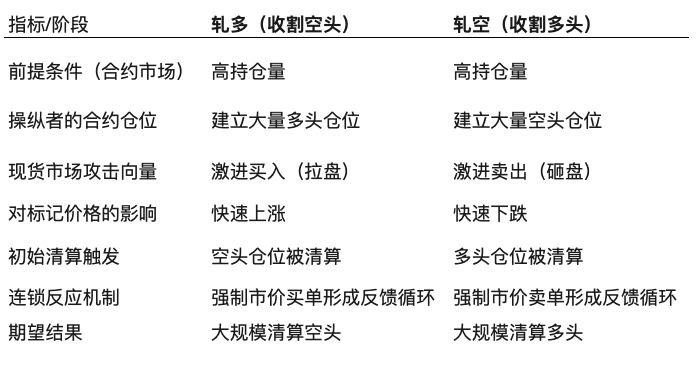

3.2. 轧空剧本(收割空头)

前提条件: 操纵者观察到价格下跌、持仓量上升和深度为负的资金费率(资金费率也可用作诱多诱空的手段),表明大量杠杆空头头寸正在累积。散户情绪看跌。

第一阶段:建仓: 操纵者悄悄地在永续合约市场建立一个庞大的多头头寸,通常会吸收来自散户空头的卖压。他们乐于暂时支付负资金费率,并将其视为设置陷阱的成本。

第二阶段:现货市场攻击: 操纵者利用其庞大代币持有量的一小部分,在现货市场上执行一系列大额买单。由于公众流通盘极小,这一行动只需相对较少的资金就能引发一次巨大的、几乎是瞬时的价格飙升。

第三阶段:连锁清算:

- 现货价格的飙升立即推高了指数价格。

- 指数价格随之拉高了标记价格。

- 上升的标记价格触及了杠杆率最高的空头头寸的清算水平。

- 这些清算被强制执行为市价买单,进一步增加了价格的上行压力。

- 这形成了一个反馈循环或“轧空”:强制买入推高价格,清算下一梯队的空头,从而产生更多的强制买入,如此循环。这一连锁反应将持续,直到大部分空头头寸被清除。

3.3. 多杀多剧本(收割多头)

前提条件: 操纵者观察到价格上涨(通常由他们自己的刷量交易和炒作推动)、持仓量飙升和高额的正资金费率(资金费率也可用作诱多诱空的手段)。散户情绪狂热,并大量使用杠杆做多。

第一阶段:建仓: 操纵者在永续合约市场建立一个庞大的空头头寸。他们从众多多头那里收取资金费,在等待中获利。

第二阶段:现货市场攻击: 操纵者将其代币持有量中的一小部分抛售到现货市场。这种突然的、巨大的卖压会立即导致现货价格暴跌。

第三阶段:连锁清算:

- 现货价格的暴跌拉低了指数价格,并因此拉低了标记价格。

- 下跌的标记价格触发了杠杆多头头寸的清算。

- 这些清算被强制执行为市价卖单,进一步增加了价格的下行压力。

- 这造成了“多杀多”或连锁清算效应,即强制卖出引发更多的强制卖出,像多米诺骨牌一样清除多头头寸,直到市场中的过度杠杆被清除。

第四部分:余波:利润、风险与识别

4.1. 利润实现

平仓获利: 主要利润来自在执行阶段第一步建立的大量期货头寸。在连锁清算期间,大量的强制市价单(轧空时是买单,多杀多时是卖单)涌入市场。这为操纵者提供了一个完美的、高成交量的退出流动性,使其能够以极高的利润平掉其数百万美元的头寸。

次要利润: 操纵者也可以从现货市场的行动本身获利。在砸盘清算多头后,他们可以以极低的价格回购他们的代币(甚至更多)。在拉盘清算空头后,他们可以将代币卖给由FOMO驱动的上涨行情。

4.2. 操纵者的风险分析

资金成本: 尽管现货市场操纵是有效的,但并非没有成本。执行拉盘或吸收砸盘的滑点需要大量资金。

交易所干预: 像Binance/OKX/Bitget 这样的交易所有内部市场监察团队。对于恶劣的操纵行为,特别是如果被发现,可能导致账户冻结、资产下架或调查。有案例显示,Binance /Bitget 曾解雇了揭露主要客户操纵行为的调查员,这表明环境复杂,有时甚至存在利益冲突。

对手方风险: 该策略假设操纵者是池塘中唯一的“巨鲸”。尽管在持有97%控制权的情况下不太可能,但仍存在另一大实体试图反向操纵的可能性,这可能导致一场代价高昂的价格控制战。

4.3. 散户交易者的危险信号与防御性分析

代币经济学危险信号(来自第一部分): 验证链上持有者集中度。如果排名前10的持有者控制了超过90%的供应量,那么该资产在结构上已经受损,存在极高的操纵风险。避免初始流通量极低的代币。

市场活动危险信号(来自第二部分): 警惕那些价格飞涨但伴随着可疑的高交易量,却没有真实的社区增长或实用性的代币。将交易量与链上交易计数和持有者增长进行交叉比对,以发现潜在的刷量交易。

衍生品危险信号(来自第二和第三部分): 最强烈的警示信号是持仓量持续快速增长,同时伴随着极端的资金费率。这表明市场杠杆过高,已经为一场由控制现货价格的实体精心策划的剧烈“清洗”事件做好了准备。分析持仓量的变化率可能比其绝对数值更能说明问题。

通过理解这一策略的结构——从其在代币经济学中的结构基础到通过标记价格的执行方式——成熟的市场参与者可以更好地识别这些精心设计的陷阱,并避免成为操纵者意图收割的“流动性。

知其然,也知其所以然。

愿我们始终怀揣着一颗敬畏市场之心。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。