作者:Jae,PANews

今年的最后一个空投悬念在昨晚(12月30日)落下帷幕。Perp DEX(去中心化永续合约交易所)Lighter宣布完成空投发放,其向早期参与者空投总额达6.75亿美元,为2025年底清冷的市场带来了一丝暖意。

虽然冬日的市场略显萧瑟,但Perp DEX战场对流动性和交易体验的竞争愈发激烈。业界正见证着高性能中心化限价订单簿(CLOB)逐渐取代早期自动做市商(AMM)的过程。基于zk-rollup的Lighter迅速脱颖而出,凭借其零费率策略与定制化ZK电路的技术路径,试图重新定义链上衍生品交易的标准。

自古空投难两全,Lighter也毫无疑问地直面着其他空投项目都曾遭遇过的问题,空投不满与后空投时代的用户留存。

空投反应两极分化,代币分配引发争议

Lighter于昨日完成TGE,协议代币LIT在上线初期表现出剧烈的波动。在多家中心化交易所的盘前交易中,LIT一度触及3.9美元的高点。TGE正式开启后,价格在短时间内冲高至7.8美元,随后回落并企稳在2.6美元至3美元区间。

根据 Bubblemaps 监测,LIT 代币上线首日向早期参与者空投的总金额高达 6.75 亿美元。空投发放至今,已有大约 3,000 万美元资金从Lighter流出。

Lighter的空投力度尚算慷慨,社区对其评价却呈两极分化的态势。支持者认为,初始空投占总供应量的25%,相当于约6.9亿美元直接分配给Season 1与Season 2积分持有者,且无锁仓限制,这与许多其它项目TGE较低的代币配额形成鲜明对比;反对者则认为,Season 1与Season 2的积分转换率约为每积分兑换20至28枚LIT代币。对部分交易频率较高的用户而言,这与其支付的手续费基本持平,并未实现预期的“大肉”回报。

本次TGE最大的争议在于Lighter的代币经济学。代币总供应量为10亿枚,其中50%将被分配给生态系统,另50%归团队与投资者,并设置3年线性解锁。这个方案社区批评为“团队主导”:投资者锁仓虽严,但整体占比过高,可能稀释社区利益。25%的无锁仓空投代币或许会形成短期抛压,而50%的锁仓份额又可能会导致长期潜在抛压,不利于LIT代币市值的稳健增长。

从估值逻辑来看,Lighter的定价直接对标了Hyperliquid与Aster。尽管其交易量曾一度超越这两大竞对,但市场对其估值的合理性仍存疑虑。

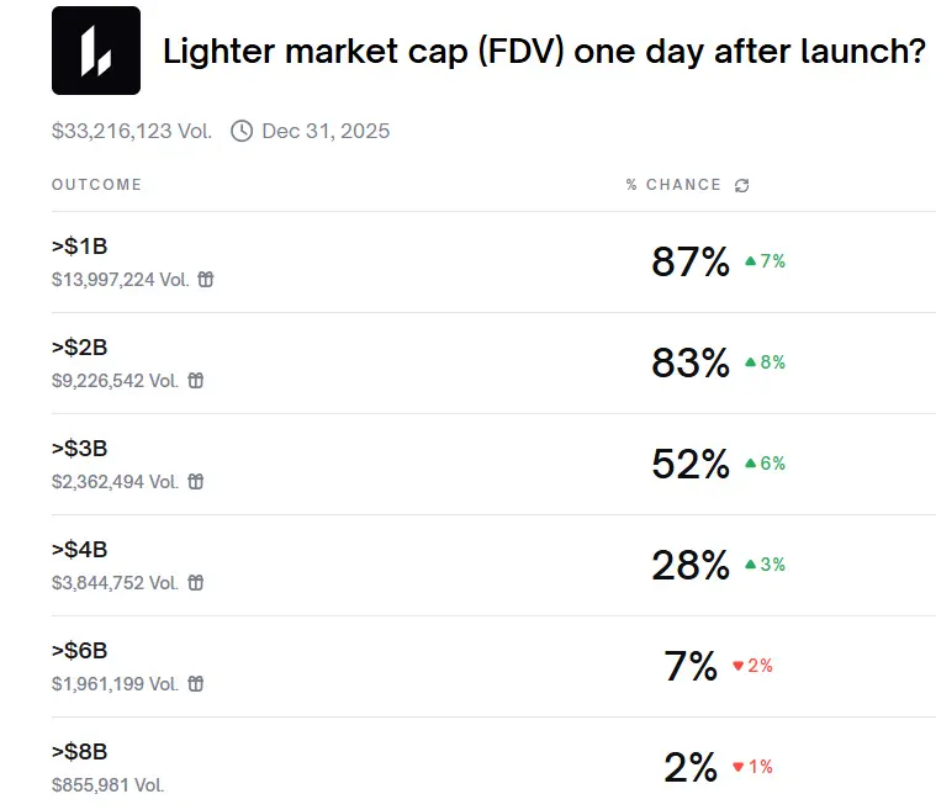

CoinGecko数据显示,LIT目前市值约6.8亿美元,FDV(全稀释估值)超27亿美元。一周前,Polymarket盘面预测“Lighter 上线次日市值将超 20 亿美元”的概率达83%。

Lighter CEO Vladimir Novakovski曾在播客采访中表示:代币不会一上线就拉飞,现实预期是从相对健康的位置起步。The Rollup创始人Andy也发推:如果 LIT 的FDV在 20 亿美元左右,将选择买入。

总体而言,Lighter的TGE表现基本符合预期,但并未出现惊喜,叠加整体市场下行,社区对于协议的整体反响并不大。

顶级资本押注哈佛天才打造Lighter

Lighter的故事始于其创始人Vladimir Novakovski,一个典型的“别人家孩子”与华尔街精英的混合体。16岁进入哈佛并提前毕业,随后被全球做市巨头城堡证券(Citadel)创始人Ken Griffin亲自招致麾下。这段顶级量化基金的历练,让他深谙传统金融市场的微观结构与流动性管理的精髓。

然而,这位天才的野心并未止步于华尔街。他曾在Web2成功创立估值过亿美元的AI社交平台Lunchclub。2023年,他敏锐地捕捉到链上金融基础设施的空白,遂带领80%的团队成员转型All in Crypto,全力投入Lighter的研发。

“我们投资Lighter,绝大部分原因是因为Vladimir和他团队的工程能力。”华尔街顶级VC Founders Fund合伙人Joey Krug的这句话,道破了资本下注的底层逻辑:在极度复杂的技术赛道上,顶尖人才密度是主要的护城河。

2025年11月,Lighter宣布完成一轮6,800万美元的融资,投后估值达到15亿美元 。

其中,知名券商Robinhood的参投或许释放了一个重要信号:传统金融巨头正在寻找能够真正承载机构级交易量的Perp DEX基础设施。而这不仅将给Lighter带来资金,更能为其导入传统金融机构的潜在用户群体。

ZK赋能Lighter实现15K+TPS,且兼顾可验证性

2025年是Perp DEX赛道的一个分水岭。虽然dYdX、GMX等早期协议验证了链上衍生品交易的可行性,但在执行速度、滑点控制、预言机延迟以及流动性深度方面,始终无法与CEX(中心化交易所)匹敌。而Lighter则通过采用CLOB模型与高性能Layer 2架构,实现了亚秒级的成交与更高的资本效率。

这种演进背后的核心逻辑是验证即信任。Lighter并不需要用户信任撮合引擎,而是通过定制化的ZK电路,对每一笔订单撮合、每一次风险排查以及每一场清算活动生成可验证的加密证明。这种架构保证了即便排序器试图作恶或遭受攻击,底层的以太坊主网合约也能保障资产安全。

Lighter的技术护城河建立在一个看似矛盾的结合上:去中心化的信任(ZK)与中心化的效率(CLOB),其架构设计不仅追求高性能,更强调透明度和非托管性,这让其在技术叙事上具有较强的“以太坊原生”属性。

不同于许多通用型ZK虚拟机协议,Lighter选择了一条更难的路:为交易逻辑量身定制ZK电路(zkLighter)。这让协议能够以极高的效率生成证明,实现高达15,000+ TPS(每秒交易笔数)的吞吐量与低于10毫秒的软最终性,足以满足高频交易者的苛刻要求。

值得一提的是,Lighter的底层数据结构采用了“超树”架构,用来保证即使系统处于极高并发状态,每一笔订单的成交价格都会是在当时最优的。

为了预防排序器离线或拒绝服务的极端风险,Lighter还设计了“逃生舱”模式。由于所有账户余额与头寸数据都会作为Blob数据发布在以太坊上,用户可以根据公开的数据历史生成自己的账户价值证明,直接在主网上提取资金,而无需通过排序器的授权。这一机制也让Lighter在抗审查性与资产主权方面,更优于自建L1共识的Perp DEX协议。

0费率模型重塑协议获客逻辑

Lighter之所以能吸引到如此高密度的资本和用户关注,其核心并不只是高性能与可验证性,更因协议在费用结构、资本效率与清算逻辑上的三重创新。

在Perp DEX普遍依靠交易费盈利的背景下,Lighter向市场抛出了一颗“零交易手续费”的重磅炸弹。

协议设计了一套巧妙的双层账户模型来平衡商业可持续性。

零售账户(Standard):对普通用户免收所有Maker与Taker费。尽管这会带来300ms左右的微量延迟,但对于大多数非高频用户而言,这种成本节流极具吸引力。

高级账户(Premium):针对机构与高频交易者,提供零延迟通道,但会收取极低的手续费(Maker 0.002%, Taker 0.02%)。

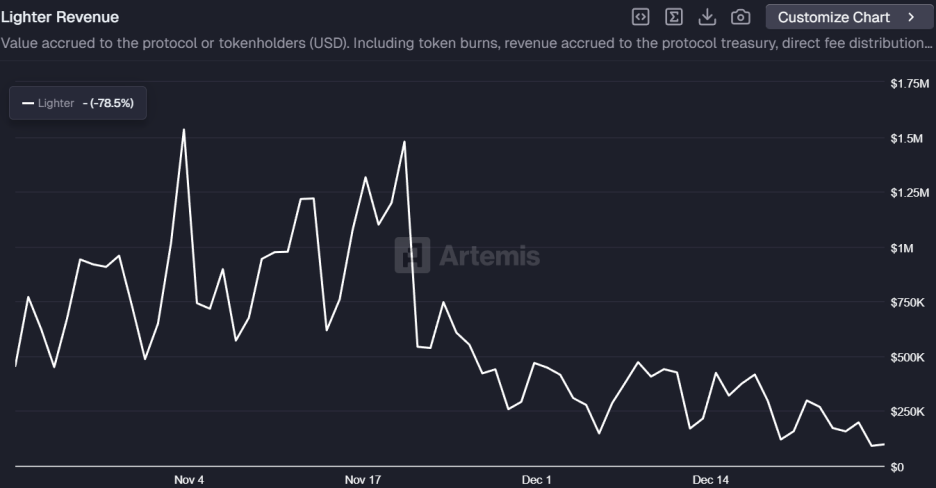

目前,Lighter的收入主要来自高级账户费率与清算费用,日均收入约20万美元,初步验证了其获客模式的可行性。

然而,或因市场下行,Lighter近一周的收入水平有所下滑。代币空投预期已兑现,协议的真实创收能力仍有待观察。

如果说零费率是引流的钩子,那么 通用全仓保证金(UCM) 则是留住专业资金的杀手锏。

传统Perp DEX通常要求用户存入USDC等稳定币作为保证金,资金效率较低。针对于此,Lighter引入了UCM系统,它允许交易者直接调用存储在以太坊L1上的生息资产(如stETH、LP代币、甚至是Aave的存款头寸)作为L2杠杆交易的抵押品。

这个设计的巧妙之处在于,用户的抵押资产无需跨链移动,而是通过ZK证明映射到L2。这意味着用户可以在赚取L1质押收益的同时,到L2上开单。

如果发生清算,系统会生成一个加密证明提交给L1合约,自动扣除相应资产。这种“资产不动、信用延伸”的模式大幅提升了资本效率,消除了用户在收益资产与交易资金间的艰难取舍。

清算机制也一直是Perp DEX最容易产生纠纷的环节。Lighter通过ZK电路保证清算行为完全可验证,降低了平台恶意插针或强行清算的概率。

此外,Lighter还上线了风险分层的流动性池:

- LLP(Lighter Liquidity Provider):这是主协议池,充当交易对手方与清算执行者。它不仅赚取亏损者的利润,还捕获资金费率和清算费。目前LLP的年化收益率维持在30%左右。

- XLP(Experimental Liquidity Provider):专门针对实验性资产(如盘前代币、RWA与低流动性山寨币)设计的隔离池。XLP不参与强制清算,其风险暴露也与主协议隔离,适合风险偏好更高的流动性提供者。

OI/Vol比率长期徘徊在0.2,空投后数据或将“大脱水”

高速狂奔的Lighter并非没有阴影。

协议夸张的 OI/Vol(持仓量/交易量)比率引发了市场广泛的质疑。虽然近日比率有所回升,但Lighter曾长期维持着0.2上下的比率,这意味着平均每1美元的持仓在24小时内被反复交易了5次左右,显著背离了健康的有机持仓模式(OI/Vol0.33),表现出明显的刷量特征。

这种现象主要源于Lighter激进的积分激励计划。虽然协议通过邀请码稀缺化、加权持仓时长等手段进行防御,但TGE(代币生成事件)已结束,这些高频流水的去留也将影响Lighter的真实市场份额。

Lighter频发的停机事故,也暴露了其系统稳定性的不足。10月9日,协议曾发生持续4.5小时的宕机事故。12月30日,Lighter又出现了证明器停滞致用户无法正常提现的问题。对于一个承载着数十亿美元资金的衍生品平台,稳定性就是生命线。

Lighter的出现代表了Perp DEX进化的新阶段:从去中心化到可验证的高性能。协议通过以太坊主网的安全性与ZK技术解决了信任难题,并以零费率策略杀入Perp DEX战场。

然而,Perp DEX 赛道的竞争已不再是单一的技术比拼,而是流动性、社区生态与产品质量的全方位博弈。Lighter是否能从技术黑马成长为赛道头部,取决于其在后空投时代,能否持续吸引并留住真正的交易需求。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。