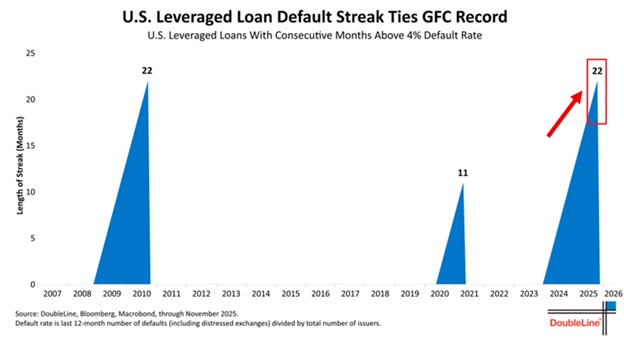

美国杠杆贷款(Leveraged Loans)违约率连续高于 4% 的时间,已经达到了 22 个月,这一持续长度追平了 2008–2009 年金融危机时期的纪录,并且目前仍在延续中。历史上只有三段时间出现过这种现象:一次是金融危机,一次是 2020 年疫情冲击,而现在是第三次。另外第一次和第二次都引发了经济衰退。

这里面最值得关注的点,并不是单月违约率的绝对水平,而是违约高位被拉长的时间维度。这意味着当前的问题并非来自一次性的流动性冲击,而是高利率环境下,对企业现金流和再融资能力的持续挤压。

杠杆贷款本身,通常对应的是信用质量较低、负债率较高的企业,也是整个信用体系中对利率变化最为敏感的部分。当这类资产的违约率在高位维持如此长的时间,往往意味着企业端已经无法通过经营改善或再融资来自我修复,只能被动消耗存量现金流。

和 2008 年不同的是,这一轮并不是银行体系率先承压,而更多集中在 私募股权、CLO、非银信贷体系。风险不是集中爆发,而是以一种更慢、更分散的方式持续释放,这也是为什么宏观数据表面看起来还算平稳,但信用端的压力却在不断累积。

从周期的角度来看,信用永远是先行指标。当杠杆贷款违约率长期维持在高位,通常意味着企业端的投资、并购和资本开支都会受到抑制,随后才会逐步传导到就业和消费层面。因此这张图并不是说市场已经进入衰退,而是在提示如果高利率环境继续维持,经济下行的概率正在被不断抬高。

说人话就是,如果美联储不会高利率进行调控,那么经济下行甚至是经济衰退的概率都在大幅上升。

也正是在这样的背景下,市场对风险资产的定价会变得更加挑剔,而不依赖方向、以现金流和结构性收益为核心的策略,反而会给予更高的权重。比如当前的 AI 就是这个道理,AI 的热度带来了更高的销售,更好的融资和更大的市场。

但相对来说 $BTC 或者是加密货币就是更依赖流动性,更难创造现金流,更会受到流动性和政策的影响,当然我还是觉得 BTC 和 科技股有较强的相关性,否则可能 BTC 的价格早就腰斩了。

@bitget VIP,费率更低,福利更狠

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。