很过去很长一段时间里,我们都把预测市场理解成一件很「理性」的事情:人们基于公开信息,对未来下注,市场价格反映共识。但过去一年,我们越来越清晰地意识到一件事:很多预测市场,并不是在「预测未来」,而是在提前暴露那些「已经被少数人知道的结果」。

当一个结果已经确定,只是尚未公开,预测市场就会变成一个极其残酷的东西:它不需要爆料,不需要匿名信,甚至不需要一句话。资金的方向,本身就是泄密。

预测市场正在改变「秘密」的存在方式:

想象几个场景:

· 一部热播剧集已经拍完,主角到底会不会死?

· 一个游戏奖项的评选流程已经基本结束,结果还没公布

· 一家 AI 公司即将发布关键产品或并购消息

· 某个 Crypto 协议的监管结果、上所时间、治理投票走向

在传统世界里,这些都叫「内幕信息」。但在预测市场出现之后,它们会面临一个新问题:只要有人知道,且可以下注,秘密就很难不被市场捕捉。你不需要知道「是谁说了什么」,你只需要看:

· 哪些选项被异常重仓

· 哪些地址在关键时间段持续下注

· 哪些账户在类似事件中反复「提前押对」

这不是阴谋论,这是概率与激励的自然结果。

从「内容报道」到「结果压力测试」

这也是我们开始反思传统新闻模式的原因。过去的内容逻辑是:事件发生 →少数人知道 →报道(发布)→大众知道

而预测市场带来的是另一条路径:事件发生 →有人知道 → 有人下注 → 价格开始偏离 → 世界已经「提前知道了」

甚至还有一条更极端的路径:事件发生 → 有人知道 → 有人下注 → 价格开始偏离 → 导致事件改变

关于这条路径,我可以举一个经典的例子在 Coinbase(纳斯达克代码 COIN)2025 年 Q3 财报电话会议 的尾声,CEO Brian Armstrong 说了一段看似随意的话:

「我有点被一个预测市场吸引,我在追踪预测市场上赌我们这次财报电话里会说什么…… 所以我得在电话结束前把这些词说出来:Bitcoin、Ethereum、blockchain、staking 和 Web3。」

这些词不是随机的,而是预测市场上围绕这次电话会「是否会出现某些词」的盘口上人们下注的内容。Armstrong 说完这句话后,相关的预测市场立刻结算,这些赌中相关词被说出的下注者获得了利润。据报道,这些市场上大约有 8 万多美元的下注量 在 Kalshi 和 Polymarket 等平台上被即时结算。

也就是说,如果没有这些下注,在另一个平行世界,Brian Armstrong 只是正常的走完了财报会流程,没有刻意说这些词语。这就是预测市场的「现实扭曲力场」,投注本身就有能力改变现实,这在体育博彩中很常见,结果往往会由于内幕的操控从而偏向那个最少人下注的选项,但是无论是 Coinbase 财报会上的单词,还是一场足球比赛,毕竟都对我们生活的世界影响不大,但是随着 Polymarket,Kalshi 的壮大,上面的选题会距离我们的生活越来越近,而预测市场这种「现实扭曲力场」也将会真实影响我们的生活。

在未来的世界里里,内容不再是信息的起点,而是验证与解释的工具,在极端情况下,内容甚至可以改变现实。这就是律动 BlockBeats 预测市场报道在做的事情:这不是一个「预测市场导航站」,也不是简单复述 Polymarket、Kalshi 上发生了什么。

我们真正关心的是三件事:

· 哪些事件的赔率变化,不像是情绪或公开信息驱动?

· 是否存在持续在「结果前」重仓、且历史命中率异常高的地址?

· 这些行为,是否指向某种「已知但未公开」的事实?

我们通过分析:

· 预测市场中的话题与选项赔率

· 投注者的链上地址及其关联行为

· 历史事件中的相似下注模式

去做一件事:把预测市场当作一个「秘密压力测试器」,而不是意见投票箱。

目前我们目前关注重点的几个领域:

· 对资本市场能够产生影响的宏观政策走向和地缘政治

· AI 行业:产品发布时间、并购、核心人员变动

· Crypto 行业:TGE、监管、治理结果、重大协议变动

内容行业的未来:

预测市场的真正挑战,并不是准确性,而是它正在瓦解内容行业与监管长期默认的一种秩序:只有被允许说出口的信息,才会成为「公共知识」。当一切可以下注,秘密就不再只受制度、职业操守或新闻封锁的约束,而要持续对抗价格发现机制。

在温和的场景里,这意味着剧集结局、奖项归属、商业决策会被市场提前知晓;而在极端的场景中,它甚至触及战争与地缘冲突:人们可以通过战争前线士兵的下注得知「军事情报」级别的信息,直接左右战争的走向。当结果已经被少数人掌握,而市场允许围绕结果下注时,价格本身就可能成为一种无法忽视的现实信号。

我第一次对金融行业感到敬畏,是在上大学时读到一个小故事,桥水基金的创始人达利欧,早年曾帮助麦当劳进行鸡肉期货的对冲交易;而在美国,大型餐饮连锁企业几乎都会为自己的核心原材料同步配置期货对冲,以此抵御价格周期的剧烈波动,保证消费者在任何时间都能吃到品质稳定、价格可控的麦乐鸡。这路让我敬畏的,并不是达利欧后来取得的成就,而是我第一次清晰地意识到:金融市场诞生的初衷,从来不是为了交易本身,而是为了让现实世界运转得更稳定、更可预期。

期货市场帮助人们抵御大宗商品的价格风险,股票市场帮助对社会有价值的企业更高效地融资与发展;在这个过程中,交易者、投机者的加入提供了流动性,农民提前锁定未来收益,企业获得稳定的成本结构,虽然市场参与者各取所需,但整体却是一个长期正 EV 的系统。

这也让我们不得不回到一个更根本的问题:当 Polymarket 这样体量巨大的投机流动性已经存在,我们是否有可能把它引导到更多真正产生正 EV 的方向?如果某一事件一旦发生,就会对个人生活、资产或决策产生重大影响,我们是否有机会利用预测市场的流动性,甚至多个盘口组合的形式演化出一种「事件保险」式的产品形态,像是我们现在生活中的「航空延误险」,它虽然不能弥补我们航班延误的损失,但是可以给人们一点心理慰藉。

预测市场不是在挑战某一家媒体,而是在逼问一个更大的问题:当世界开始被下注,谁还有能力决定「什么可以被知道?」、「什么时候才可以被知道?」我们会这条路上进行持续的探索。此外,BlockBeats 预测市场分析团队目前也已经成立,如果你也同样热爱内容并且对预测市场充满好奇心,随时欢迎你的加入。(简历可发至 contact@theblockbeats.org 或 HR telegram @Jhy10vewh0 备注「预测市场」)我们也欢迎预测市场、AI 相关的创业团队与我们讨论,律动 BlockBeats 将尽自己所能给到优秀的初创团队最大限度的曝光,联系邮箱 contact@theblockbeats.org

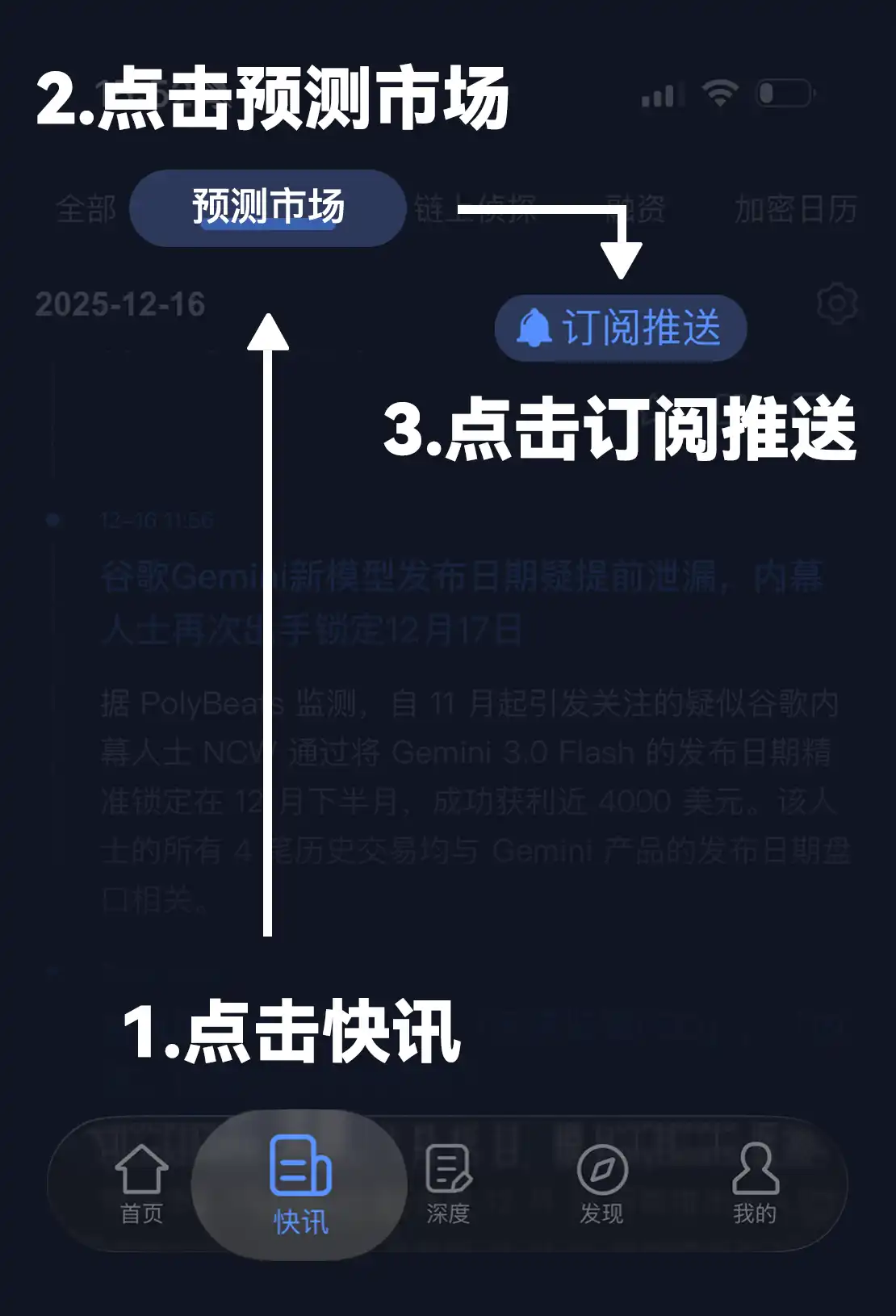

最后,如果你想及时收到有关预测市场上我们发现的最新新闻,可以在律动 APP 上订阅,订阅后将实时收到预测市场新闻的 APP 推送,具体操作路径如图,(请更新到最新版 APP)

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。