以太坊验证器退出队列创纪录的 91 万枚 ETH 主要由 Coinbase 和 Lido 推动,前者因业务重组撤出 43 万枚 ETH,后者因技术升级持续轮换验证器。

撰文:Luke,火星财经

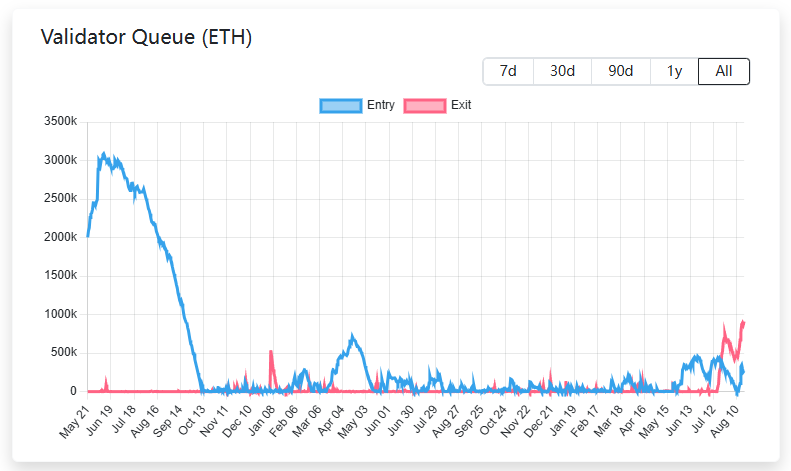

当以太坊验证器退出队列的数字攀升至创纪录的91 万枚 ETH(价值近四十亿美元)时,市场的本能反应是探寻原因:是恐慌抛售,还是获利了结?然而,最新的证据揭示了一个更简单、也更具冲击力的答案:这并非成千上万散户的集体行动,而是行业内最大的几头「巨鲸」一次计划之中的转身。

这股前所未有的退出潮,与其说是一场弥漫市场的悲观情绪投票,不如说是一次由中心化巨头主导的、大规模的后台基础设施重组。理解这一点,能让我们拨开迷雾,看清事件的真相。

读懂「队列」:一个被精心设计的泄洪阀

要解开这次提款潮的谜团,我们首先需要将目光从喧嚣的市场转向以太坊协议的底层设计。在那里,一个名为『验证器退出队列』的机制正扮演着关键角色。与其说它是一个即时响应的 ATM 机,不如说它更像一座精密的水库大壩,其首要任务是调节流量,而非满足瞬时需求。

当一个验证器决定停止服务并取回其质押的 32 枚 ETH 时,它不会立即完成。相反,它会进入一个有序的队列。以太坊协议通过一个名为「流失限制」(Churn Limit)的机制,严格控制着每天能够进出网络的验证器数量。这个限制是动态调整的,取决于当前活跃验证器的总数。

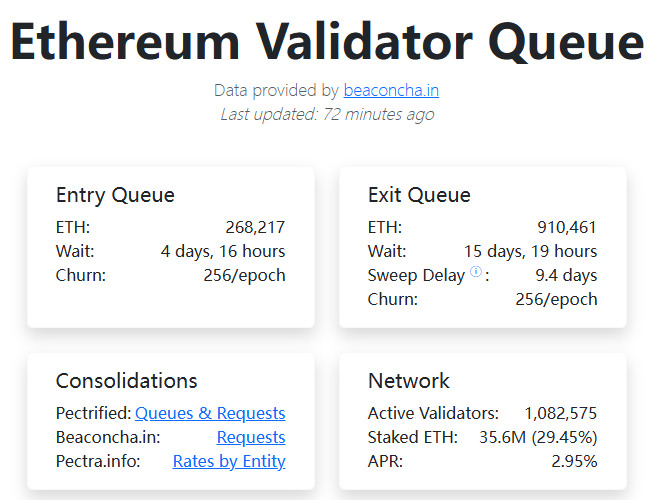

根据最新链上数据,以太坊网络目前拥有约108.2 万名活跃验证者。基于协议的计算公式 floor( 活跃验证者总数 / 65536),当前每个周期(Epoch,约 6.4 分钟)只允许16个验证器离开。这意味着,在理想状态下,一天最多只能有约 16 * 225 * 32 = 115,200 枚 ETH 完成退出。

这个数字至关重要。它告诉我们,尽管队列中积压了价值近四十亿美元的 ETH,但它们并不会像山洪一样瞬间涌入市场。相反,这股力量将被分散在超过 15 天的时间里,以一种可控的、可预测的方式缓慢释放。

巨鲸的转身:解密队列激增的真正推手

此前关于杠杆平仓、转向再质押的分析,虽然解释了部分背景,但都未能触及本次事件的核心。根据多家加密媒体援引链上数据的报道,队列中的绝大部分 ETH 来自两个源头:Coinbase和Lido。

首先,也是最主要的力量,来自美国最大的加密货币交易所 Coinbase。根据 CoinGape、Watcher.Guru 等媒体的报道,Coinbase 近期启动了一项大规模的 unstaking 操作,从其质押池中撤出了高达430,000 枚 ETH,价值近 18.5 亿美元。这一笔操作就占据了整个退出队列的近一半。Coinbase 对此的解释是,这是一次「对其机构质押服务的重组」,属于内部业务调整。这意味着,这批资金并非因看空市场而撤离,更有可能是在完成调整后,通过新的验证器地址重新进入质押网络。

其次,是最大的流动性质押协议 Lido 的「常规操作」。The Block 的报道指出,Lido 一直在进行一项持续的「验证器轮换策略」。为了适配其最新的 V2 提款标准和提升节点性能,Lido 的节点运营商需要定期退出旧的验证器,并启动与新标准兼容的新验证器。这种技术升级虽然单次操作量不如 Coinbase 巨大,但其持续性也为退出队列贡献了相当大的体量。

那么,质押 32 枚 ETH 的收益究竟如何?在讨论这些巨头的行为时,我们有必要了解原生质押的基础回报。根据 beaconcha.in 的实时数据,当前在以太坊网络上独立运行一个 32 ETH 的验证器节点,其年化收益率(APR)约为2.95%。这个收益直接来自协议本身,作为验证者维护网络安全和处理交易的奖励。这是一个相对稳定但并不算高的回报率,这也解释了为何市场会衍生出流动性质押、杠杆质押乃至再质押等追求更高复合收益的复杂策略。

因此,本次事件的真相逐渐清晰:它并非由成千上万的独立验证者因市场恐慌或微薄收益而集体退出,而是由 Coinbase 的一次性大规模业务重组和 Lido 的持续性技术升级这两大事件叠加而成。其他散户的获利了结、小型杠杆头寸的平仓等,只是构成了队列中的「背景噪音」。

我们可以看到,当前事件的性质更接近于一次计划内的「维护」,而非一次市场驱动的「踩踏」。

市场影响:雷声大,雨点小

既然队列激增的根源是机构的后台操作,那么市场对其的反应自然也应更加理性。四十亿美元的标题虽然骇人,但实际影响可能远没有听上去那么大。

正如我们计算的,每日约11.52 万枚 ETH 的最大流出量,按当前约 4,300 美元的价格计算,相当于每天约近 5 亿美元的潜在流动性。这个数字虽然不小,但需要放在一个更广阔的背景下审视。根据 TradingView 的数据,以太坊在主流交易所的 24 小时现货交易量通常在 200 亿至 400 亿美元之间。这意味着,即便这些机构在解锁后选择卖出(可能性很小),其每日的冲击也仅占总交易量的1.2% 到 2.5%。

市场的深度和流动性,大概率能够吸收这种可预见的、平缓的释放。更何况,这批资金大概率并不会真正流向二级市场。无论是 Coinbase 的业务重组还是 Lido 的技术升级,其最终目的都是让验证器以一种新的、更优化的形式重新投入服务。

从技术分析的角度来看,市场也已经构建了相应的防御阵地。目前,以太坊的关键支撑位主要集中在$4,200和$4,000这两个心理和技术双重关口。前者是近期盘整区间的下沿,而后者则是整数大关和前期关键的斐波那契回撤位。只要价格能够守住这些区域,市场的多头结构就不会被轻易破坏。上方的阻力则位于$4,500和历史高点附近的$4,800区域。

总而言之,以太坊验证器队列的创纪录数字,最终被证明是一场由行业巨头在幕后导演的「雷声大,雨点小」的事件。它揭示了大型质押服务商对网络举足轻重的影响力,也再次验证了以太坊退出队列机制在维护市场稳定方面的卓越设计。对于投资者而言,学会区分链上数据的表象与背后实体行为的真相,是在日益复杂的加密世界中保持清晰视野的关键。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。