撰文:White55,火星财经

一场持续九小时的四票之差程序性投票,一次白宫深夜密会,三项法案的戏剧性闯关成功,美国加密监管史迎来分水岭时刻。

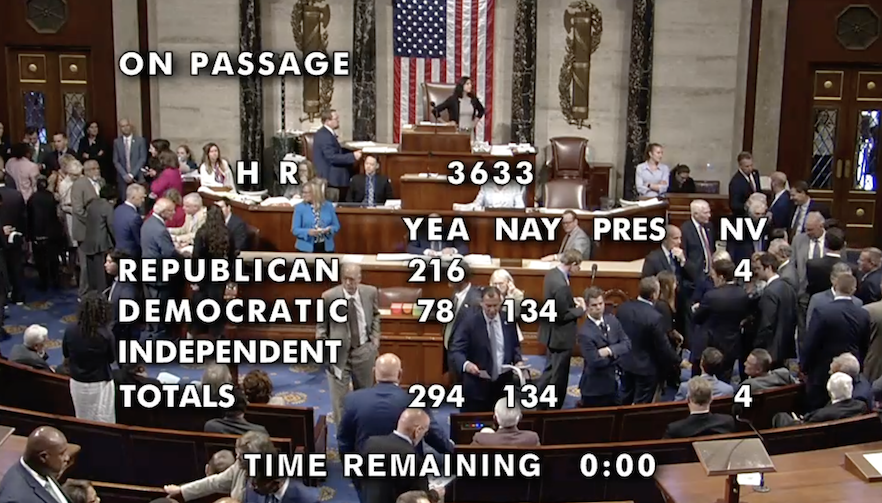

周四就《清晰法案》(CLARITY Act)进行投票。资料来源:美国众议院

周四就《清晰法案》(CLARITY Act)进行投票。资料来源:美国众议院

美国当地时间 7 月 17 日深夜,美国众议院以一场持续超过 8 小时的马拉松式投票,通过了三项关键加密货币法案,创下自启用电子投票系统以来的最长投票纪录。

这场被称为「加密货币周」的立法战役,最终以《天才法案》(GENIUS Act)308 票赞成、122 票反对,《清晰法案》(CLARITY Act)294 票赞成、134 票反对的结果落下帷幕。

而就在市场尚未消化这一重磅消息时,英国《金融时报》再度曝出震撼政策动向:特朗普政府正起草行政命令,拟允许规模达 9 万亿美元的 401 (k) 退休金计划投资加密货币等另类资产。

法案闯关:一场四票之差的政治博弈

立法进程的戏剧性远超市场预期。

7 月 15 日,众议院程序性投票中,超过 10 名共和党籍议员投下反对票,阻止法案推进。

僵局持续至 16 日晚,众议院以 217 票对 212 票的微弱优势,才通过允许法案进入辩论的程序性投票。

这仅仅是第一道关卡。

7 月 17 日,众议院共和党强硬派再度发难,导致投票一度搁置。僵局核心在于保守派要求确保《反 CBDC 法案》必须通过,而金融服务委员会成员担忧附加条款会导致两项法案同时失败。

关键时刻,特朗普亲自介入调解。

周二深夜,特朗普在椭圆形办公室紧急会见了约 12 名保守派议员。会后他在社交媒体宣称:「他们全都同意投票支持该规则。」 然而这一承诺并未立即奏效。

周三,众议院议长约翰逊与金融服务委员会、农业委员会成员及保守派议员展开了九个多小时的闭门谈判。最终达成的妥协方案是:将《反 CBDC 法案》附加到另一项「必须通过」的《国防授权法案》中。这一政治智慧打破了僵局,为三项法案的最终表决扫清了障碍。

法案解析:监管框架的历史性重构

三项法案构成美国加密监管的基石,各自针对不同领域:

《天才法案》:稳定币的合规化路径

该法案要求稳定币(如 USDT、USDC)必须由 100% 美元现金或短期美国国债抵押,并每月公开资产账单。规模超过 500 亿美元的发行商还需接受年度额外审计。这意味着像 Circle 这样的合规稳定币发行商将获得巨大优势 —— 其股价已在法案通过前暴涨 14%。

更具战略意义的是,法案强制要求美债储备,可能使稳定币发行商成为继美联储和外国政府之后的第三大美债买家。美国财长贝森特曾预测,这将带来高达 2 万亿美元的美债需求。

《清晰法案》:监管权责的世纪划分

这项长达 236 页的法案,首次明确定义「数字资产证券」与「数字商品」的区分标准。其核心突破在于引入「成熟区块链系统」概念:符合去中心化治理、开源代码、自动化运行三项标准的代币,可转为商品类别监管。

法案还免除四类主体的合规义务:区块链底层开发者、节点运营商、DeFi 协议前端开发者、非托管钱包服务商。这意味着 Uniswap Labs 等仅提供接口的公司,不再需要担忧「未注册交易所」的指控。

《反 CBDC 法案》:美元稳定币的垄断保卫战

法案直接禁止美联储未经国会授权发行央行数字货币(CBDC),切断官方数字货币与稳定币的竞争通道。在全球超过 98% 央行研发 CBDC(包括中国数字人民币)的背景下,此法案意图巩固美元稳定币在全球的垄断地位。

养老金革命:9 万亿美元市场的破壁时刻

当立法胜利的欢呼尚未平息,英国《金融时报》再曝政策深水炸弹:特朗普政府正在起草行政命令,要求劳工部等部门清除监管障碍,允许 401 (k) 等退休金计划投资加密货币、黄金及私募股权。

这项政策早有铺垫。今年 5 月,劳工部已撤销拜登政府时期阻碍 401 (k) 投资加密货币的指导意见,释放「投资中立」信号。而更早的 2022 年,共和党议员彼得・迈耶曾提出《退休储蓄现代化法案》,试图将数字资产纳入退休金框架。

新政的战略意图明确:

- 开放资产类别:打破 401(k)长期局限于传统股票和债券的局面,将加密货币、黄金、私募基金纳入可投资范围

- 降低法律风险:为计划管理人设立「安全港」机制,使其在提供高风险资产时免于过度诉讼

- 重构资金流向:解锁 9 万亿美元退休金市场的投资限制,为另类资产带来长期资金

要理解此项政策的深远影响,需深入解析美国养老金市场的架构与体量。作为全球顶级的养老储备系统,美国养老金市场总规模已突破 9 万亿美元大关。

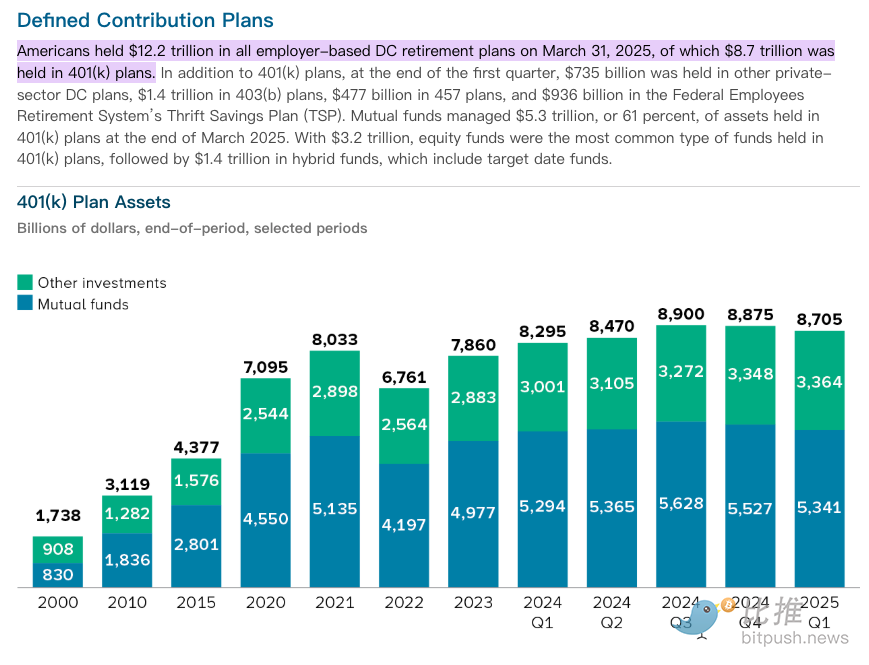

细分来看,截至 2025 年 3 月末,全美雇主主导的缴费确定型(DC)退休计划资产规模达 12.2 万亿美元。其中,核心组成部分 401(k) 计划独占 8.7 万亿美元,成为美国工薪阶层长期财富储备的核心载体。

这一巨额资金源于数千万劳动者的持续投入。

401(k) 计划凭借税前扣除、税优激励和雇主配资等核心优势,成为多数家庭资产配置的基石。

传统上,养老金主要配置于公开市场证券。截至 2025 年一季度末,401(k) 计划中约 61%(5.3 万亿美元) 由共同基金管理,股票基金(3.2 万亿美元) 占据主导地位,目标日期基金等混合型产品以 1.4 万亿美元 紧随其后。这种以权益与固收类公募基金为主的配置格局,为当前另类资产的政策突破提供了操作空间。

而个人退休账户(IRA)则为自主投资提供更多灵活性,这些由普通民众持续积累的养老储备,构成了支撑美国经济与资本市场的长期资本来源。

对比中国养老金体系,两国均采用多层设计思路:国内企业/职业年金的雇主资助属性与 401(k) 相似,个人养老金账户则与 IRA 的自主投资逻辑趋同。

因此,美国养老金投资范围的扩展,对全球大众资产配置理念具有重要参考价值。

而嗅觉敏锐的华尔街巨头已提前布局:

- 黑石集团与先锋领航(Vanguard)达成合作

- 阿波罗资管和 Partners Group 向退休计划运营商 Empower 提供私募产品

- 贝莱德则与第三方管理机构 Great Gray Trust 建立伙伴关系

各州政府也已先行先试。北卡罗来纳州提出允许退休基金配置 5% 于加密货币;密歇根和威斯康星州退休系统则已投资比特币和以太坊现货ETF。

结语:监管清晰时代的挑战

7 月 18 日,《天才法案》将由特朗普签署生效;401(k) 新政行政令或于本周公布。政策组合拳背后,是美国争夺加密霸主地位的雄心。

当 9 万亿美元退休金与加密市场联通,传统金融与数字资产的边界正在消融。贝莱德等机构已开始将比特币ETF纳入资产负债表,摩根大通计划接受比特币作为贷款抵押品。

监管清晰化带来的创新红利可能推动美国重夺区块链主导权。但这场实验的风险不容忽视——普通美国人的养老钱正被投入波动性极高的新型资产,而华尔街私募巨头将成为最大受益者。

全球加密史的分水岭已然到来,监管的「清晰」终将铸就创新的「自由」,但自由与风险的天平如何平衡,仍考验着政策制定者的智慧。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。