作者:Nancy,PANews

昨晚(12月29日),比特币再次走出“画门”行情。面对这种反复拉扯的胶着走势,市场的神经似乎早已麻木。

从比特币高点回落至今,满打满算不过三个月,但投资者却仿佛已置身深冬许久。这种心理上的防线崩溃,并非单纯来自账面资产的回撤,更来自信心的动摇,股票大涨、指数新高、金银狂飙......

传统资产正在奏乐狂欢,加密资产却意外掉队。巨大的落差之下,玩家开始用脚投票,看空、割肉、清仓离场,加密市场正陷入前所未有的生存焦虑之中。

开启炼狱模式,交易活跃度降至冰点

观望与防守,正成为加密市场年末的主旋律。

事实上,如今稳定币市值已悄然攀升至惊人的3000亿美元。按照历史经验,如此庞大的场外资金蓄水池,本应是牛市的燃料,预示着大规模的泡沫行情即将启动。然而,现实却是,加密市场非但没有迎来集体狂欢,反而开启了炼狱模式。

回顾全年加密市场的行情走势,投资者信心深受打击。尽管比特币和以太坊在今年创下历史新高,但未能维持攻势,双双转头下行。而山寨币市场更是惨烈,即便是新币上线后也难逃螺旋下跌的命运,流动性枯竭已成为常态。

在这场绞肉机行情中,无论是老韭菜还是新手,都难以幸免。即便是比特币持有者的日子也不好过,当前有超过30%的比特币处于亏损状态。上一次出现这种程度的供应亏损还是在2023年10月,当时BTC价格约2.6万美元。

伴随着行情低迷,资金正在加速大撤退。Matrixport数据显示,作为机构风向标的比特币现货ETF已连续9周出现资金净流出,累计流出规模接近60亿美元。如果本月最终以净流出收官,这将成为自2024年1月ETF上市以来最显著的一轮资金撤离。

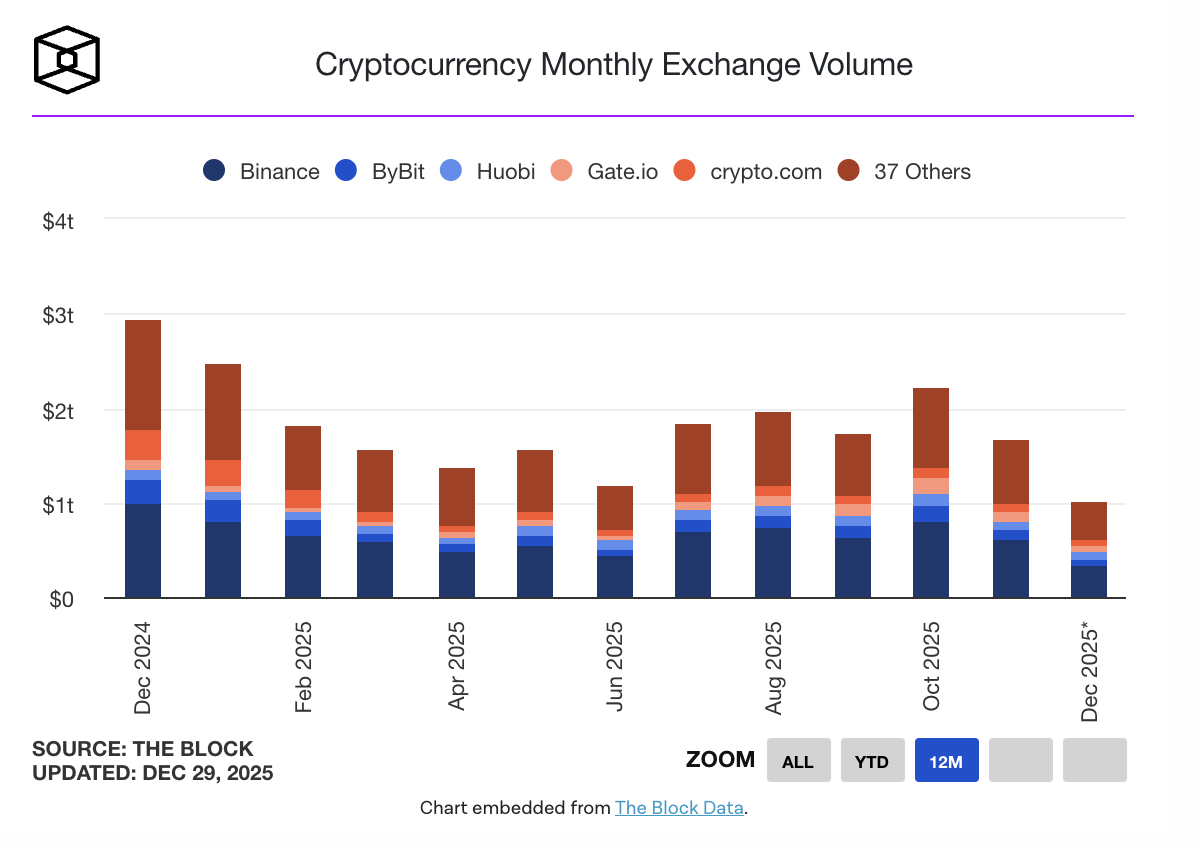

交易活跃度也降至冰点。根据The Block数据,11月全球加密货币交易所现货交易量降至1.59万亿美元,创下6月以来的最低水平。

而市场兴趣更是骤降。作为散户情绪的风向标,谷歌趋势显示,“加密货币”一词的全球搜索量持续下滑,美国地区更是降至一年以来最低点。

CryptoQuant分析师Darkfost也指出,基于媒体文章、X平台数据等构建的市场情绪指数显示,当前加密市场的普遍共识已转向看跌。但他也认为,当形成共同共识时,市场往往会逆转,证明大多数人是错误的。

跑不赢股市,打不过贵金属

加密市场持续疲软,不少传统资产却尤为强势。

今年,隔壁的主要股市上演了“大逼空”行情。A股新股表现强劲,首日平均涨幅超 256%,且无一破发;港股市场回暖,超过40只个股实现价格翻倍;美股三大指数强势收官,标普500指数上涨近18%,道琼斯指数上涨14.5%,纳斯达克指数涨幅更达22%; 韩国综合指数Kospi更是创下惊人涨幅,大涨超76%。

散户正在跑步入场。以美股为例,KobeissiLetter数据显示,本轮美国股市上涨堪称历史性,美国家庭股票在净资产中的占比已超过房地产,这是过去65年来仅出现过三次的现象;摩根大通分析师则指出,2025年散户投资美国股市资金增长53%,达到3030亿美元,成为股市上涨主力。

在避险资产的对决中,实物贵金属也完胜比特币。黄金、白银、铂金近日均创下历史新高,尽管上演惊魂闪崩,但全年涨幅仍较为可观。相比之下,比特币作为“数字黄金”的地位遭受严峻挑战。BTC兑黄金和白银的比率分别降至2023年11月和9月以来的新低。

这也惹得圈外嘲讽。比如黄金铁杆粉Peter Schiff直言,2025年最佳交易之一是“卖出比特币、买入白银”,加密圣诞行情未发生,比特币发射台故障,贵金属起飞。如果比特币在科技股上涨时不上涨,在黄金白银上涨时也不上涨,那么它可能永远不会上涨。

就在一个月前,Peter Schiff在与CZ关于“黄金和比特币价值”的辩论中还一度落下下风。

本被寄予厚望的政策红利年,却最终以比特币年线收跌告终,其他加密资产的表现更为惨淡。根据CoinGecko 数据统计,今年仅有RWA、Layer1和美国本土叙事板块录得上涨,其余赛道均为双位数跌幅,市场缺乏赚钱效应。

资金永远是逐利的。当传统市场提供更确定的回报时,加密资产的吸引力便断崖式下跌。为了留住流动性和用户,不少加密平台也开始提供相关传统资产,比如币安、Kraken、Bitget、Hyperliquid、Robinhood等提供了代币化股票业务;链上大宗商品也在兴起,代币化黄金交易量激增;部分加密DAT公司甚至开始将黄金纳入储备资产,以增强资产负债表的稳健性等。(相关阅读:金银涨疯后,链上掀起大宗商品交易热潮)

守好能力圈,别做牌桌上的“傻瓜”

加密资金与注意力正在流出,就连“炒币大国”韩国也出现了明显降温迹象,散户们纷纷弃币投股,试图在更大的池子里寻找更稳定、可持续的收益。

然而,正如巴菲特的牌桌傻瓜理论,进入新的竞技场,并不等于拥有留在牌桌上的资格。

以美股为例,对大多数人来说,开户只需几分钟,但这并不意味着门槛真的很低。与加密市场相比,美股是一个高度成熟、深度机构化的体系。绝大多数散户在信息、资源、工具、经验和风控能力上,面临的是全方位的降维打击。

在加密领域,散户尚能通过社区、社交媒体和链上数据,捕捉到部分一线情绪与结构变化,甚至在某些时刻与庄家共舞。而在美股市场,站在对面的往往是拥有量化模型、资深分析师团队、产业调研渠道和长期数据积累的专业机构,竞争难度不在一个量级。

不仅如此,许多从币圈转入美股的投资者,并未同步完成认知框架的升级。他们在面对财务报表、行业壁垒、商业模式、宏观政策等复杂变量时,仍然沿用的是炒币时的情绪博弈与短线思维,缺乏理解与把握完整商业周期的能力。

而美股之所以能走出长期牛市,更多在于企业盈利能力的持续提升、清晰稳定的股东回报机制以及优胜劣汰的长期竞争环境,包括微软、亚马逊、谷歌、苹果等公司都经历过数轮周期考验,最终穿越波动、完成价值积累。

更为重要的是,大多新晋的玩处于严重的幸存者偏差之中。自2009年金融危机后的至暗时刻后,美股开启了史上最长的一轮牛市。这意味着年轻投资者并未真正经历过深度熊市的完整洗礼,顺风局放大了对市场的乐观情绪,将大盘上涨带来的Beta收益,误认为是自身能力创造的 Alpha。而根据Coinbase近期发布报告显示,美国持有加密资产的投资者中,约有45%来自年轻群体。

看似遍地黄金,实则步步惊心,真正的门槛更多来自认知。与其被叙事牵着走,不如守好自己的能力圈、降低预期,耐心等风来。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。