撰文:深潮 TechFlow

最近比特币大跌,微策略的日子也不好过。

MSTR 的股价从474美元的高点跌到了177美元,跌幅67%。同期比特币从10万美元跌到8.5万,跌了15%。

更要命的是mNAV,即市值相对于比特币净值的溢价。

巅峰时期,市场愿意为 MSTR 持有的每1美元比特币支付2.5美元,现在这个数字是1.1美元,几乎没有溢价了。

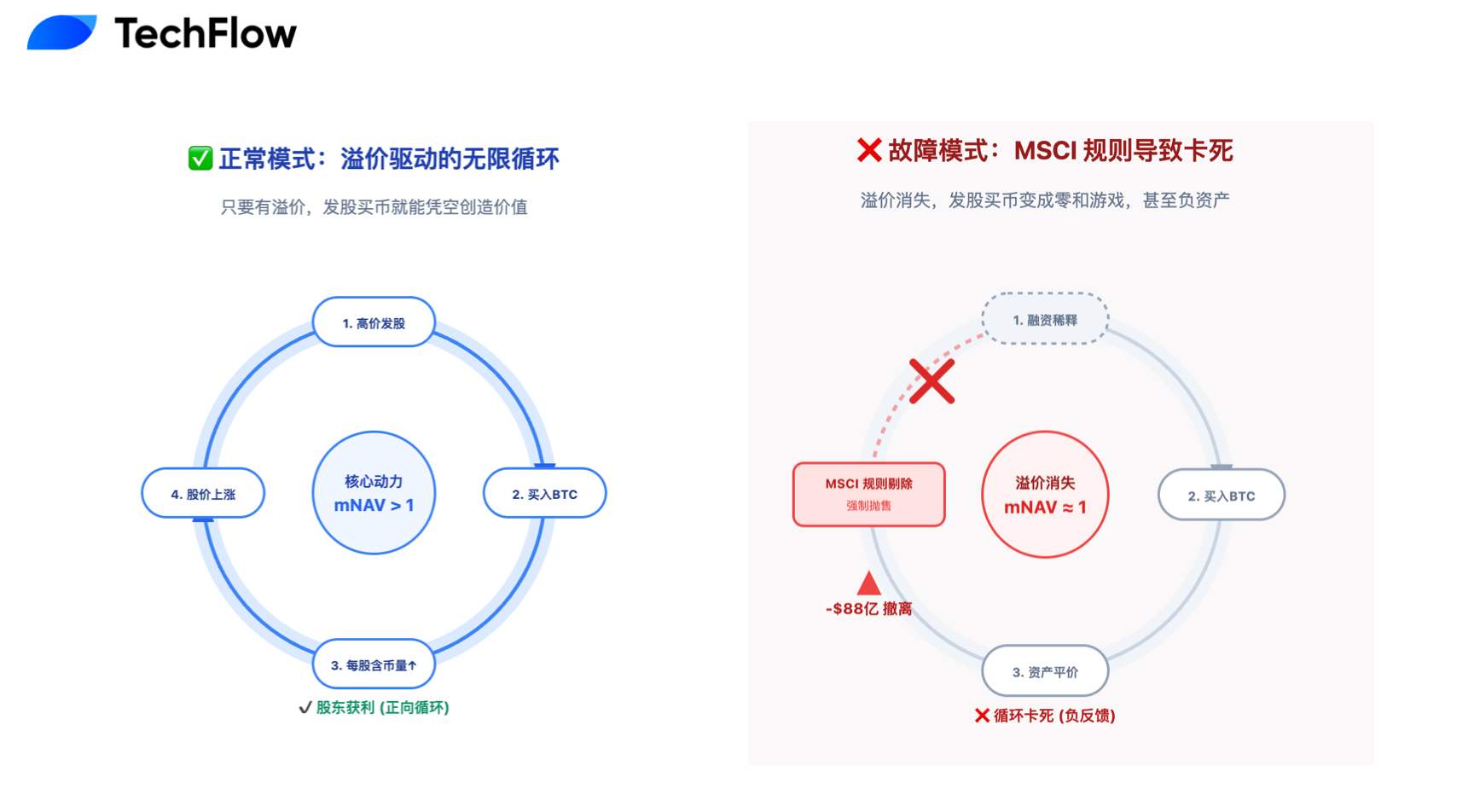

过去的模式是:发行股票→买入比特币→股价上涨(因为有溢价)→再发行更多股票。现在溢价消失,发股票买币变成了一个零和游戏。

为什么会这样?

当然,比特币最近大跌是原因之一。但 MSTR 跌得比BTC惨这么多,背后还有一个更大的恐慌:

MSTR 可能要被踢出全球主要股票指数了。

简单说,全球有数万亿美元的基金是「被动投资」,它们不挑股票,只是机械地买入指数里的所有成分股。

如果你在指数里,这些钱自动买你;如果你被踢出去,这些钱必须卖掉你,没得商量。

这个决定权掌握在几家大型指数公司手里,MSCI 就是其中最重要的一家。

现在,MSCI正在考虑一个问题:当一家公司77%的资产都是比特币时,它还算是一家正常公司吗?还是说,它其实是一个披着上市公司外衣的比特币基金?

2026 年 1 月 15 日,答案将揭晓。如果 MSTR 真的被踢出去,约88亿美元的被动资金将被强制撤离。

对于一家靠印股票买币为生的公司来说,这几乎是死刑判决。

当被动基金不能买 MSTR

MSCI 是什么?想象它是股市的"高考出题组"。

全球数万亿美元的养老金、主权基金、ETF都在跟踪MSCI编制的指数。这些基金不做研究、不看基本面,它们的任务就是完全复制指数——指数里有什么,它们就买什么;指数里没有的,一股都不碰。

今年9月,MSCI开始讨论一个问题:

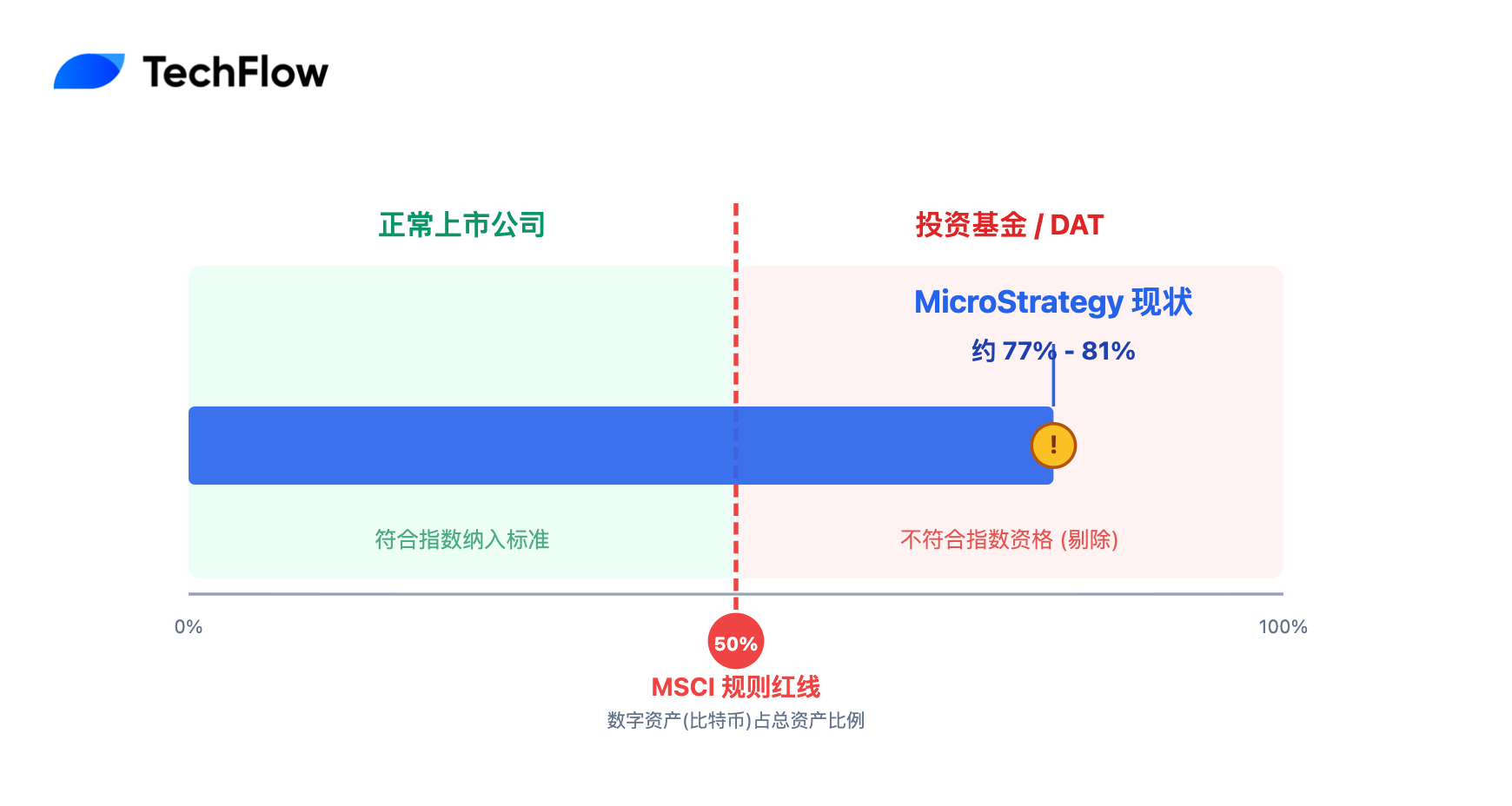

如果一家公司的数字资产(主要是比特币)超过总资产的 50%,它还能算是「正常的上市公司」吗?

10 月 10 日,MSCI 发布了正式咨询文件。文件的逻辑很直接:持有大量比特币的公司更像是投资基金而不是「经营企业」。而投资基金,从来不被允许进入股票指数。就像你不会把一个债券基金放进科技股指数一样。

MicroStrategy 的现状是什么?截至 11 月 21 日,公司持有 649,870 枚比特币,按当前价格约 567 亿美元。而公司的总资产约 730-780 亿美元。比特币占比:77-81%。

远远超过了 50% 的红线。

更糟的是,CEO Michael Saylor 从不掩饰他的意图。

他在多次公开场合表示,软件业务季度收入仅 1.16 亿美元,存在的主要目的是「提供现金流来服务债务」和「为比特币战略提供监管合法性」。

如果被踢出会怎样?

根据 11 月 20 日摩根大通的研究报告,如果 MSTR 仅被 MSCI 剔除,将面临约 28 亿美元的被动资金流出。但如果其他主要指数提供商(纳斯达克、罗素、富时等)跟进,总流出可能达到 88 亿美元。

MSTR 目前被纳入多个主要指数:MSCI USA、纳斯达克 100、罗素 2000 等。追踪这些指数的被动基金总共持有约 90 亿美元的 MSTR 股票。

一旦被剔除,这些基金必须卖出。它们没有选择权,这是写在基金章程里的规定。

88 亿美元是什么概念?MicroStrategy 的日均交易量约 30-50 亿美元,但这包括了大量高频交易。如果 88 亿的单向卖压在短期内释放,相当于连续两三天只有卖盘没有买盘。

要知道,MSTR 的日均交易量是 30-50 亿美元,但这包括了高频交易和做市商提供的流动性。88 亿的单向抛压,相当于 2-3 天的全部交易量都是卖盘。买卖价差会从目前的 0.1-0.3% 扩大到 2-5%。

历史告诉我们,指数调整是无情的。

2020 年特斯拉被纳入标普 500 时,一天之内成交量达到平时的 10 倍。反过来也一样,当通用电气 2018 年被踢出道琼斯指数时,股价在消息公布后的一个月内又跌了 30%。

12 月 31 日,咨询期结束。明年 1 月 15 日,正式的判决将公布。如果按照目前 MSCI 咨询文件的规则看,被踢出几乎是定局。

发股买币的飞轮卡住了

MicroStrategy 过去 5 年的核心策略可以简化为一个循环:发行股票筹钱→买比特币→股价上涨→再发更多股票。

这个模式能运转的前提是股票必须有溢价。如果市场愿意为公司持有的每 1 美元比特币支付 2.5 美元(mNAV=2.5 倍),那么发新股买币就能创造价值。

你稀释 10% 的股份,但资产可能增加 15%,股东总体还是赚的。

2024 年高峰期,MicroStrategy 的 mNAV 确实达到过 2.5 倍,甚至短暂触及 3 倍。市场给出溢价的理由包括 Saylor 的执行力、先发优势、以及这是机构间接持有比特币的便捷通道。

但现在 mNAV 跌到了 1,基本是平价。

市场或许已经在提前为微策略从 MSCI 中被剔除这件事定价。

一旦被踢出主要指数,MicroStrategy 会从一个主流股票变成一个小众的比特币投资工具。参考案例是 Grayscale 比特币信托(GBTC),在有了更好的比特币 ETF 之后,它从溢价 40% 变成了长期折价 20-30%。

当 mNAV 接近 1 的时候,飞轮就转不动了。

发行价值 100 亿的新股票,买入 100 亿的比特币,公司总价值还是没变。左手倒右手,除了稀释老股东,什么都没创造。

债务融资这条路还在,MicroStrategy 已经发了 70 亿美元的可转债。但债务是要还的,而且在股价下跌时,可转债会变成纯债务负担而不是准股权。

Saylor 的回应和市场观点

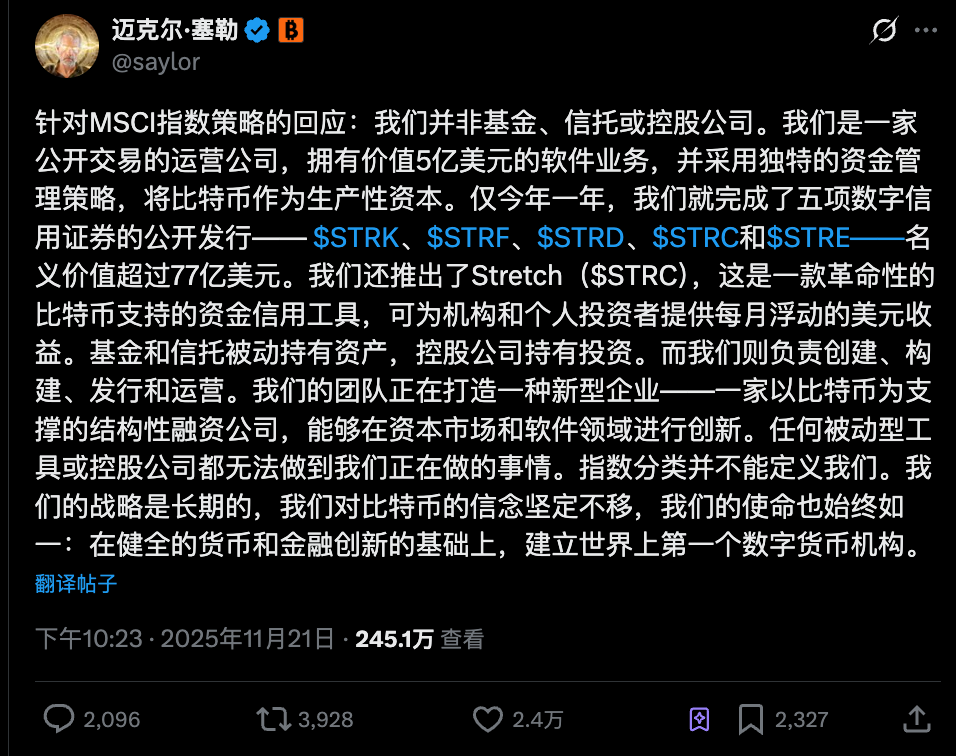

面对 MSCI 可能剔除的威胁,Michael Saylor 的回应很有他的风格。

11 月 21 日,他在 X 上发了一篇长文,核心观点是:MicroStrategy 不是基金,不是信托,也不是控股公司。并且用了语言的艺术来规避 MSCI 的定性:

「我们是一家拥有 5 亿美元软件业务的上市经营公司,采用了独特的比特币资本战略。」

他强调,基金和信托只是被动持有资产,而 MicroStrategy 在「创造、构建、发行和运营」。今年公司完成了五次数字信贷证券的公开发行:STRK、STRF、STRD、STRC 和 STRE。

言下之意是:我们不是简单地囤币,而是在进行复杂的金融操作。

但市场似乎不太在意这些辩解。

MSTR 的股价走势已经与比特币脱钩,不是说相关性降低,而是跌得比比特币还惨。这很可能反映了市场对其指数地位的担忧。

Cycle Capital 合伙人 Joy Lou 发帖指出 https://x.com/Joylou1209/status/1991856210547703855,股票被剔除后 90 天内,日均交易量可能暴跌 50-70%。

更要命的是债务问题。MSTR 有 70 亿美元可转债,转换价从 143 美元到 672 美元不等。如果股价跌到 180-200 美元区间,债务压力会急剧增加。

她的结论很悲观。流动性枯竭后,MSTR 跌破 150 美元的风险会急剧上升。

其他社区分析的声音里,也不乏悲观情绪。比如 MSTR 从指数中剔除后,ETF 自动抛售,股票下跌带动 BTC 下跌,然后会形成 "戴维斯双杀" 的恶性循环。

而所谓「戴维斯双杀」,即估值和每股净利润的下滑导致的股价暴跌。

有意思的是,这些分析师都不约而同地提到了一个词:被动。

被动基金的被动抛售,被动地触发债务条款,被动地失去流动性。MSTR 从主动的比特币先锋,变成了被动的规则受害者。

市场现在的共识越来越清晰,这不是比特币涨跌的问题,而是游戏规则变了。

Saylor 在最近的访谈中依然坚持永不卖币。MSTR 证明了企业可以 All-in 比特币,但 MSCI 指数或许正在证明,这样做的代价是被主流市场放逐。

50% 红线下,DAT 还是好生意吗

MicroStrategy 不是唯一一个大量持有比特币的上市公司。根据 MSCI 的初步名单,有 38 家公司在观察范围内,包括 Riot Platforms、Marathon Digital、Metaplanet 等。它们都在看 1 月 15 日会发生什么。

规则很明确:50% 是红线。超过了,你就是基金,不是公司。

这给所有 DAT 公司画了一条清晰的界限,要么将加密持仓控制在 50% 以下,保持在主流市场中;要么超过 50%,接受被放逐的命运。

没有中间地带。你不能既享受指数基金的被动买盘,又把自己变成一个比特币基金。MSCI 的规则不允许这种套利。

这对整个企业持有加密资产的玩法是个打击。

过去几年,Saylor 一直在布道,说服其他 CEO 把比特币加入资产负债表。MSTR 的成功(股价一度涨了 10 倍)是最好的广告,现在这个广告要下架了。

未来企业想要大量持有比特币,可能需要新的结构。比如:

- 成立独立的比特币信托或基金

- 通过购买比特币 ETF 间接持有

- 保持在 49% 的 "安全线" 以下

当然,也有人认为这是好事。比特币本来就不应该依赖某家公司的财务工程。让比特币回归比特币,让公司回归公司,各归各位。

5 年前,Saylor 开创了企业比特币战略的先河。5 年后,这事看起来即将被一份无聊的金融文件终结。但这可能不是结束,而是逼迫市场进化出新的模式。

因为 MSCI 50% 的红线,MicroStrategy 不会因此倒闭,比特币也不会归零。但无限制「印股票买币」的时代结束了。

但对于还持有 MSTR 和各类 DAT 公司股票的投资者来说,你买 MSTR 是看好比特币,还是看好 Saylor 这个人?如果是前者,为什么不直接买币或 ETF?

被踢出指数后,MSTR 会变成小众投资品。流动性下降,波动率上升。你能接受吗?

最终结果会在 2026 年 1 月 15 日 揭晓,市场现在已经开始用脚投票。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。