撰文:金十数据

黄金上周五以及周一经历了多年来最剧烈的价格下跌之一。市场给出的理由是,美国总统特朗普提名的美联储主席人选凯文·沃什可能会推行正统政策,从而削弱贵金属作为对抗货币贬值的保险的吸引力,这种抛售潮已蔓延至其他金属。

然而,分析指出,更有道理的想法可能是,期权市场的变幻莫测正在扰乱黄金作为地缘政治冲突晴雨表的作用。

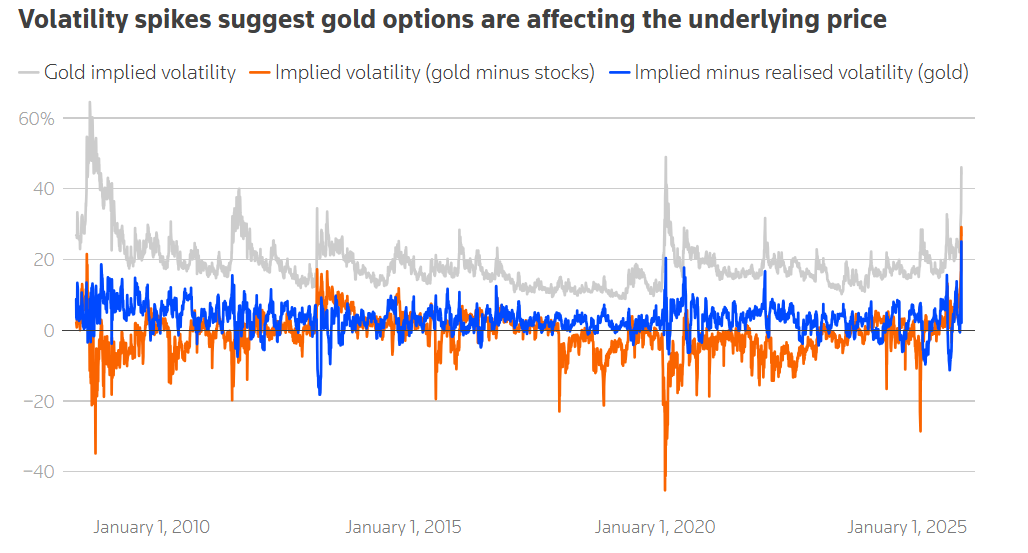

线索之一在于芝加哥期权交易所(Cboe)的黄金波动率指数,该指数利用 SPDR 黄金信托(GLD)交易所交易基金(ETF)的期权来衡量未来 30 天的金价波动水平,该指数最近收于 44 上方。这种水平只有在 2008 年全球金融危机和 2020 年新冠疫情崩盘期间才出现过。

理论上黄金期权应该追踪而非影响金价。然而,过去一年里,投资者购买了海量的 GLD 「看涨」期权,这意味着他们在押注价格上涨。他们还通过 iShares 白银信托(SLV)基金押注白银飙升。他们的交易对手,即银行因此面临价格下跌的风险。

金融机构通过购买金属期货或 ETF 份额来进行对冲。一旦发生这种情况,只需要相对轻微的震荡就能滚雪球般演变成巨大的抛售,因为期权交易员急于调整头寸,银行则变成了卖家。

分析指出,这种反馈循环类似于 2021 年 Reddit 散户通过购买游戏驿站股票引发的臭名昭著的「伽马挤压」(Gamma squeeze)。它也以另一种形式呼应了 2018 年导致标普 500 指数暴跌的「波动率末日」(Volmageddon)。

美股对这些资金流向早已司空见惯。根据 Cboe 的数据,美国蓝筹股期权的日名义交易量从 2020 年的约 0.5 万亿美元激增至 2025 年的近 3.5 万亿美元。

有力证据表明,同样的情况也发生在了贵金属身上,其期权交易量也有所增加。上周 Cboe 黄金波动率指数达到的 44 水平,与黄金的实际波动率和标普 500 指数的隐含波动率相比,都创下了新纪录。此外,在实际金价暴跌之前,隐含波动率就已经在上升,却没有出现通常伴随此类走势的基础资产损失。这一切都指向了狂热的「看涨」期权买入在推波助澜。

在受期权影响的股票市场给黄金买家的教训中,最主要的一条是:由这种市场扭曲驱动的抛售往往不会持续太久。

事实上,分析显示,当黄金隐含波动率升至 40% 以上时,三个月后金价平均会上涨 10%。当然,鉴于黄金价格已经涨了这么多,这次可能不会那么顺利。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。