撰文:江卓尔

很久没有说币了,今天币圈发生了史上最大规模的爆仓,值得单独发一篇文章说一下。

一、爆仓时间步骤

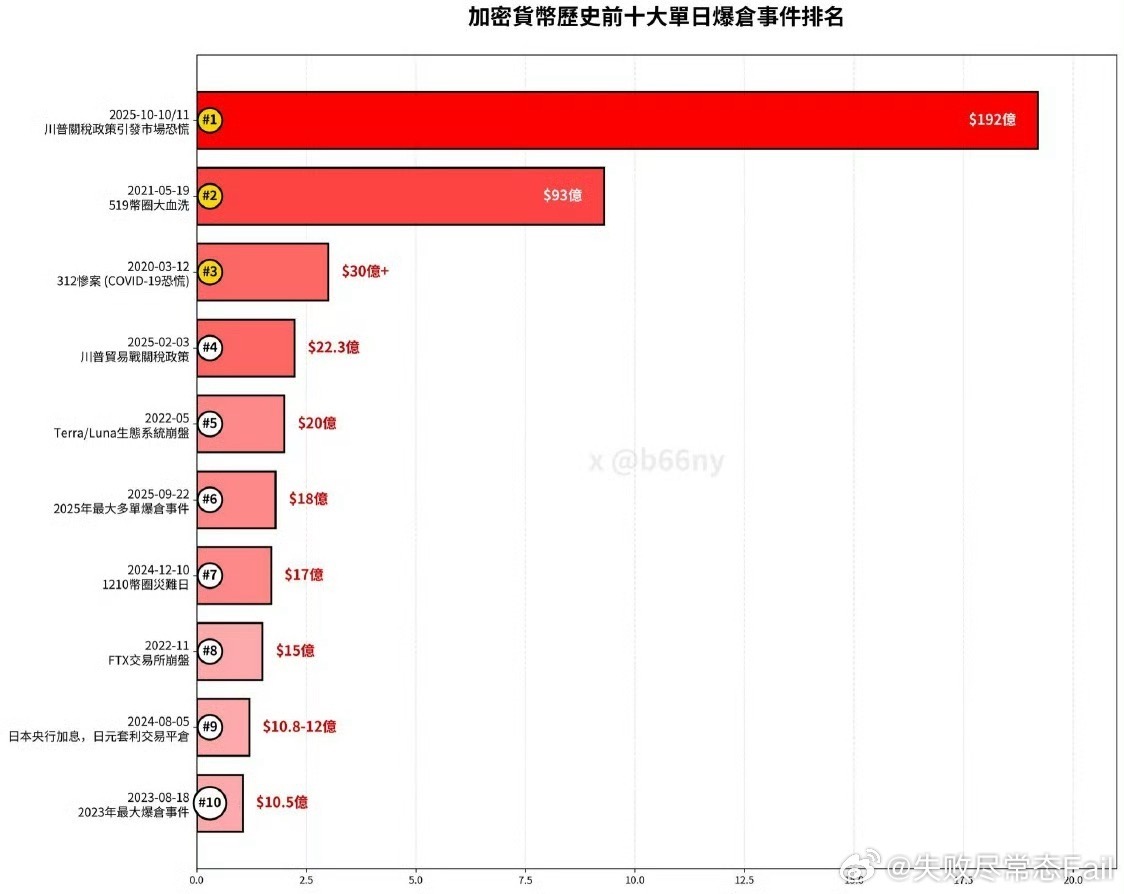

本次的爆仓规模大于21年的519暴跌(192 亿美元 vs 93 亿美元),但BTC和ETH的日最大跌幅小于519,BTC 是 30%(519)vs 16%(本次),ETH 是 44%(519)vs 21%(本次)。说明进入币圈的资金进一步增加,导致币圈波动率进一步降低,以及币圈炒家杠杆率的进一步提高。

本次爆仓的步骤是:

1、10月9日中国针对美国十月刚修正的国防授权法案对芯片的许可证制度,以及十月生效的对中国到港船舶收费政策,报复性对稀土出口增加长臂管辖。

2、10月10日10:57pm(北京时间,下同)懂王在Truth Social声称将报复性大幅提高中国关税,美股盘中(11pm~4am)如4月份关税战一样大跌,纳斯达克单日跌3.56%。

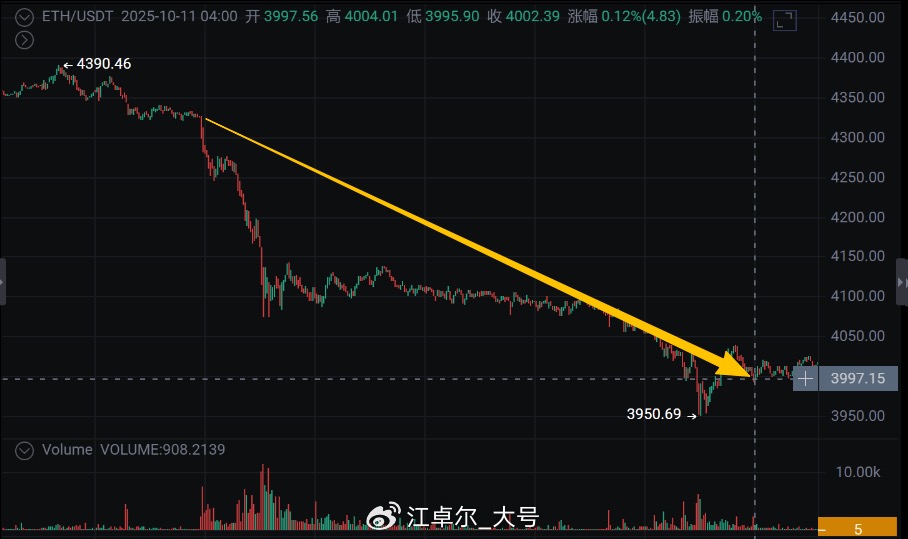

同时间BTC跌3.77%至116661,ETH跌7.58%至3998。

4、币圈在美股收市后稳住了一小时,10月11日4:50am,懂王正式宣布自 2025年11月1日起对中国关税增加100%。BTC 和 ETH 于5:20 am 跌至最低点102000(跌15.9%)和3435(跌20.6%),

大量山寨币跌到最低点亦是5:20am。

5、币安上USDe、wbETH、bnSOL发生大规模脱锚:

① USDe/USDt于5:20am(BTC和ETH的最低点)脱锚,并逐渐于5:44am跌至最低0.65。(USDe是合成稳定币,总市值仅于 USDT 和 USDC,依靠持有ETH+交易所开等量空来获得套利收益)

② wbETH/usdt、wbETH/ETH于5:43am脱锚,并于5:44am跌至最低点0.1045eth(wbETH/usdt)和0.2012eth(wbETH/ETH)。

(wbETH是币安上ETH抵押后的凭证币,bnSOL是SOL抵押后的凭证币)

③ bnSOL于同样时间点跌至0.2488SOL。

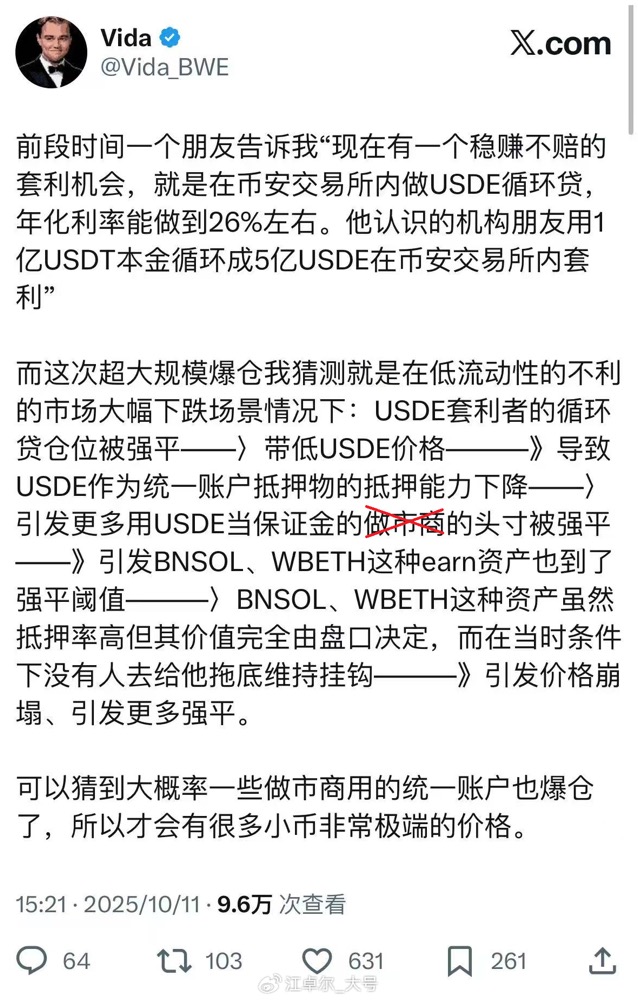

二、爆仓原因勘误

首先,方程式新闻创始人 Vida 的这个说法是错误的。

从上面的爆仓时间分析,可以清楚看到传导链是:

- 5:20am BTC ETH和山寨币跌到最低

- 传导1→5:20am USDe开始脱锚,5:44am脱锚到最低点

- 传导2→5:43am wbETH和bnSOL开始脱锚,5:44am脱锚到最低点

传导1的原因是,BTC ETH和山寨币跌到最低时,有的炒家把帐户里作为联合保证金的闲置u资金,换成USDe来赚利息,导致爆仓时市价卖出USDe为USDT。(币安9月22日~10月22日活动,USDe年化收益12%)

USDe在5:20am略微脱锚后,进一步导致USDe循环贷套利者,杠杆从高到低逐次爆仓。(USDe循环贷套利者:在第一步将USD换成USDe拿利息后,进一步再抵押USDe借USDT,然后再把第二步的USDT换成USDe,78%的借u抵押率,最多可循环加4.45倍杠杆,但循环次数越多,在USDe脱锚后,越容易爆仓)

USDe爆仓到最低点5:43am时,进一步导致wbETH和wbSOL被爆仓,但爆仓对象并不是 币交易的做市/套利商。

如果是币交易的做市/套利商,由于他们都是期货现货对冲,例如在期货资金费率正时,做多现货/做空期货赚资金费率,因此一旦大的做市/套利商爆仓,必然会出现山寨币异常(现货/期货反向异动),而5:43am并没有这样的异动,以DOGE现货/永续期货为例:

5:43 am 的 usdt 现货和永续期货交易均正常,所以并没有币交易的大做市/套利商被爆仓。唯一可能爆仓但不导致币价波动的,只有wbETH/bnSOL抵押借贷的用户。

尤其是用ETH/SOL抵押出wbETH/bnSOL,再用wbETH/bnSOL贷出USDT,再兑换为USDe进行循环贷的用户。USDe跌至0.65后,总体抵押率不足,导致被全账户强平。

这是一个非常可怕的事情,你本来是抵押ETH借U提出去的矿工,然后灵机一动,我可以在币安先拿ETH质押,拿到wbETH(同时获得2.49%的ETH POS质押利息),然后再拿wbETH抵押借USDT,这样能大幅降低借u的利息。

以10万eth借6万u(60%抵押率)为例,6万u年利率5.5%=3300u,10万u的eth质押成wbeth年收益率2.49%=2490u,抵扣后实际年利息仅为3300-2490=810u=年1.35%

一下子把年利率从5.5%降低到了1.35%。但是少年,代价是什么呢?

按币安借U 91%的强平率,10 万 u 的 wbETH,只要借 1.13 万 u 就会爆仓。切记,任何好处皆有代价,任何收益皆有风险。

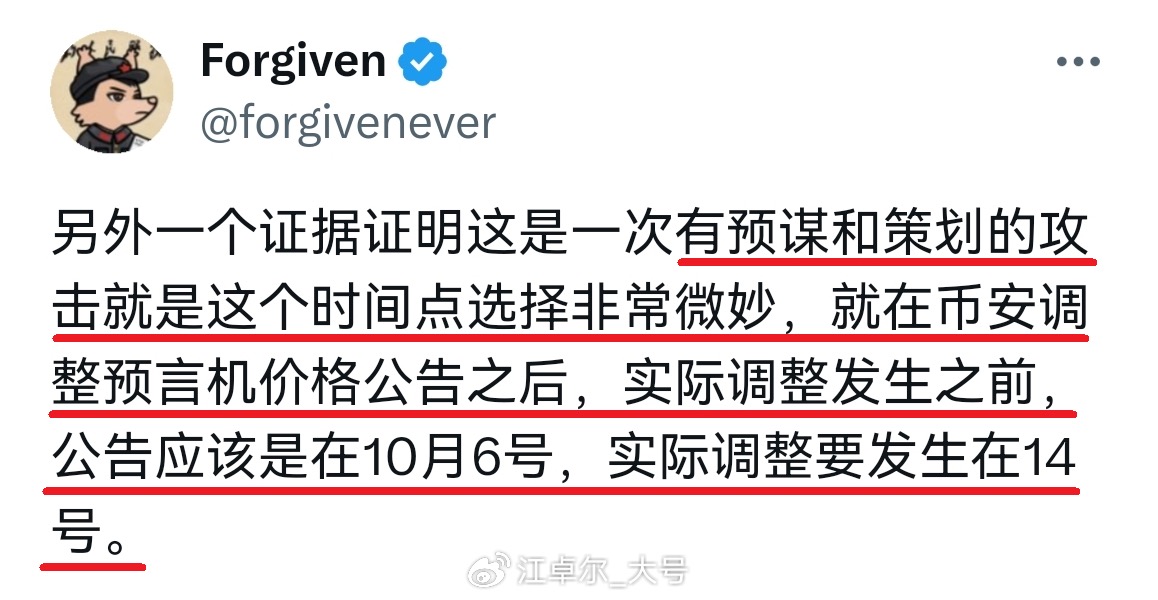

三、此次暴跌是针对币安和某做市商的攻击?

这个流传的观点也是错误的

下任何判断前,一定要看数据看数据看数据,方程式新闻创始人Vida错误地认为是大做市商爆仓,就是因为没有看分钟K线,没注意到山寨币爆仓发生在5:20am,而USDe/wbETH/bnSOL爆仓发生在5:43am,这是两次不同的爆仓。

而上图的错误在于,只要算一下就会知道,wbETH/usdt跌到430.65u/3813.49u(eth在wbeth最低点是的价格)/1.0808022(wbeth对eth的汇率)=0.1045eth

wbETH/ETH跌到 0.2012eth,按旧算法价格指数=wbETH/usdt的0.1045×80%权重+wbETH/ETH的0.2012×20%权重=0.1238 eth;按新算法价格指数=100%由wbETH/ETH决定=0.2012eth

改进后10万u的wbETH爆仓只是从借1.13万u提高到1.83万u,这两种算法半斤八两,根本问题还是wbETH的流动性不足。

四、币安的责任

wbETH和bnSOL作为币安质押发行的凭证,且分收益(ETH 2.89%的 POS 质押收益,币安分 0.5%,用户分 2.39%)。币安有义务维持其流动性和锚定。

汇率跌至0.1x的离谱情况属于币安责任,价格指数算法修改(从80%wbETH/USDT+20%wbETH/ETH 改为 100%wbETH/ETH)只是小优化,wbETH/ETH日2000多ETH的交易深度,无法防止下次再发生严重的脱锚事故。

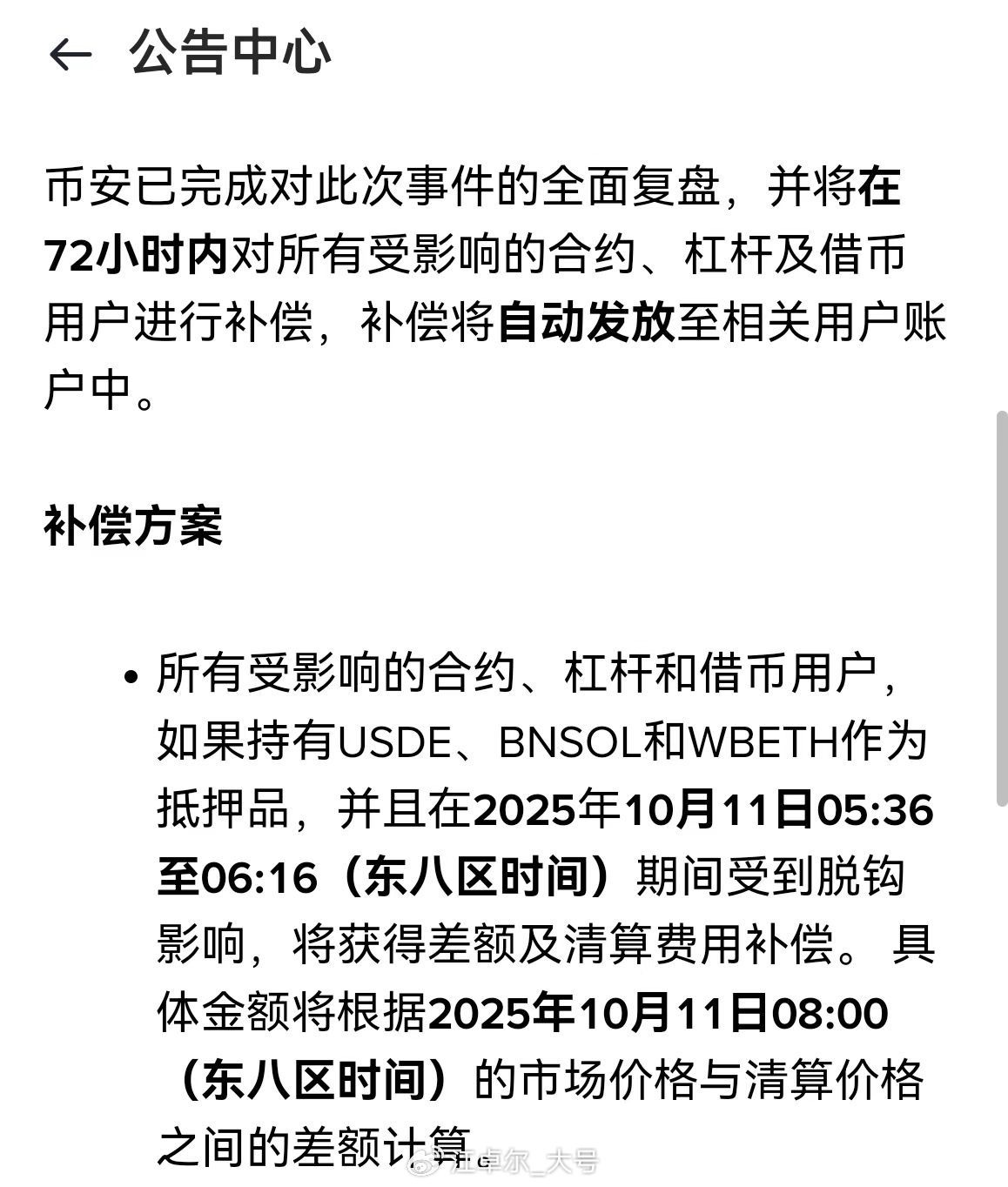

币安此次补偿 USDe、wbETH、bnSOL异常交易的损失(补偿 低价卖出的交易价 vs 11日8am交易价 的差价)值得夸奖,但所采取的措施并不足以完全防止下次脱锚。建议设置计算价值时ETH/SOL的汇率硬底(例如0.8)

五、后市展望

太晚了,我要睡了,明天再写:)

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。