TL,DR

- 2025 年 7 月,美国经济延续通胀回升与增长动能趋弱并存的格局,CPI 与核心通胀均高于美联储 2%目标,短期内难以支撑宽松转向。劳动力市场虽整体稳定但已现边际疲软,消费回弹温和、基础不稳,高利率与信用成本持续抑制居民支出。美联储内部对降息时点分歧加剧,市场预期 9 月或启动降息,但仍取决于后续通胀与就业数据。与此同时,地缘政治风险与国内政策博弈加剧市场不确定性,联储维持高利率、观望为主的立场,市场风险偏好整体承压。

- 7 月加密市场交易量显著上升,日均 1612 亿美元,较上月增长 56%,多次单日突破 2000 亿美元,总市值升至 3.94 万亿美元(+16.2%),BTC 市占率 60.6%,ETH 市占率 11.8%,资金加速从 BTC 流向 ETH 及其生态,市场情绪快速升温。新上线热门代币以基础设施类项目为主,Layer 1、Layer 2(如 Chainbase、ZKWASM、Caldera、ERA 等)最受关注,DeFi 应用仍是重要增长动力。

- 7 月 BTC 现货 ETF 净流入 201.5 亿美元,ETH 净流入 107.1 亿美元,分别带动价格上涨 11.46%和 55.83%,以太坊吸引力更强。同期稳定币流通量激增 96.17 亿美元,USDE 单月暴涨 36.2%,领跑市场。

- 本周 BTC 多次冲击 $120,000 未果,7 月 23 日触及高点 $120,113 后回调至最低 $114,759,现价约 $119,600,仍受制于 20 日均线(约 $116,300)。ETH 走势最强,过去两天从 $3,740 升至 $3,881,六日内 ETF 净流入达 $24 亿,若突破 $3,745 有望上看 $4,094–$4,868。SOL 则相对疲弱,自跌破 $200 后最低触及 $184,当前盘整于 $187–$190 区间,若跌破 $176 或将下探 $157。

- SharpLink、Bitmine 等美股公司大规模增持 ETH 并链上质押,打造“以太坊版 MicroStrategy”,推动 ETH 从技术资产向机构级储备资产转型。《GENIUS Act》作为美国首部稳定币联邦法案正式生效,明确稳定币银行监管路径,激发稳定币流入与机构加速布局链上支付与结算应用。首只支持链上质押的 Solana ETF(SSK)在美上市,开创“质押+现金分红”结构,标志加密 ETF 迈向收益型产品新时代。

- CLARITY 法案已通过众议院并进入参议院审议,预计将推动美国加密市场合规与资本流入。Solana 现货 ETF 审批进展加快,多家机构提交申请并预计 SEC 最迟于 10 月审批结果,BlackRock 等主导的以太坊质押 ETF 亦在审查中,有望于 2025 年第四季度获批。

1、宏观视角

2025 年 7 月,美国宏观经济继续呈现通胀反复上升与增长动能趋弱并存的格局。当前通胀水平较前几个月有所回升,距离美联储设定的 2%目标仍存在显著差距,货币政策维持高度审慎立场。同时,劳动力市场边际降温、消费支出虽有回弹但基础不稳,叠加地缘政治和内部政策博弈所带来的不确定性,持续对市场情绪构成干扰。

通胀仍高于目标

从通胀角度看,6 月 CPI 数据显示,美国年化总体通胀率回升至 2.7%,核心通胀同比小幅上行至 2.9%。关税调整带来的输入型成本上升,使价格上涨在服务类领域尤为明显,特别是住房、医疗与保险板块。多位美联储官员强调,当前数据尚不支持立即开启宽松周期,核心通胀的持续性仍待进一步确认,短期内政策仍以“维稳”为主。

劳动力市场趋稳但边际降温

6 月非农就业新增 14.7 万人,低于过去 12 个月的月均值,失业率由 4.2%微降至 4.1%。初请失业金人数已连续六周下降,表明劳动力市场整体韧性尚存。然而,制造业、建筑业等领域的招聘意愿减弱,部分地区的雇主已开始放缓扩招节奏,显示出边际疲软迹象。

消费反弹温和

消费方面,6 月零售销售环比增长 0.6%,为近三个月首次回升,非必需品和线上消费恢复表现相对积极。但高利率环境、信用成本上行与储蓄率下降,继续抑制居民中高端消费意愿。数据显示,多个地区的消费者对高价商品持保守态度,旅游与住宿业复苏势头亦趋减弱。消费虽未明显恶化,但其韧性仍受到挑战。

利率政策分歧加剧

货币政策方面,市场普遍预期美联储将在 7 月 30 日的 FOMC 会议上维持基准利率于 4.25%-4.50%不变,实现连续第五次暂停加息。尽管通胀数据边际改善,但联储内部对降息时点分歧加剧。部分鸽派委员呼吁尽快降息以对冲潜在增长风险,而鹰派委员则主张在更明显的通胀回落前维持利率稳定。目前市场预期最早或在 9 月启动降息,年内降息两次的概率逐步上升。

地缘不确定性

国际局势方面,中东冲突未明显降温,乌克兰战事持续,美中虽恢复经贸对话,但在高技术、数据监管等关键议题仍存深层分歧。与此同时,美国国内对美联储的争议引发政治层面对货币政策独立性的质疑,政策透明度与可信度承压。这些内外部风险共同作用下,企业中长期投资信心受到一定影响,市场风险偏好持续承压。

展望

综上所述,2025 年 7 月美国经济处于多重力量博弈的关键阶段。通胀仍未达标,就业动能边际减弱,消费复苏脆弱,货币政策信号不明。联储短期仍将以数据为锚,维持观察与审慎应对的政策模式,市场则高度关注 8 月和 9 月的核心经济数据表现以及地缘风险走向。若后续数据支持通胀持续回落且就业压力增大,美联储或将在秋季正式进入降息通道。

2、加密市场概览

币种数据分析

交易量\u0026amp;日增长率

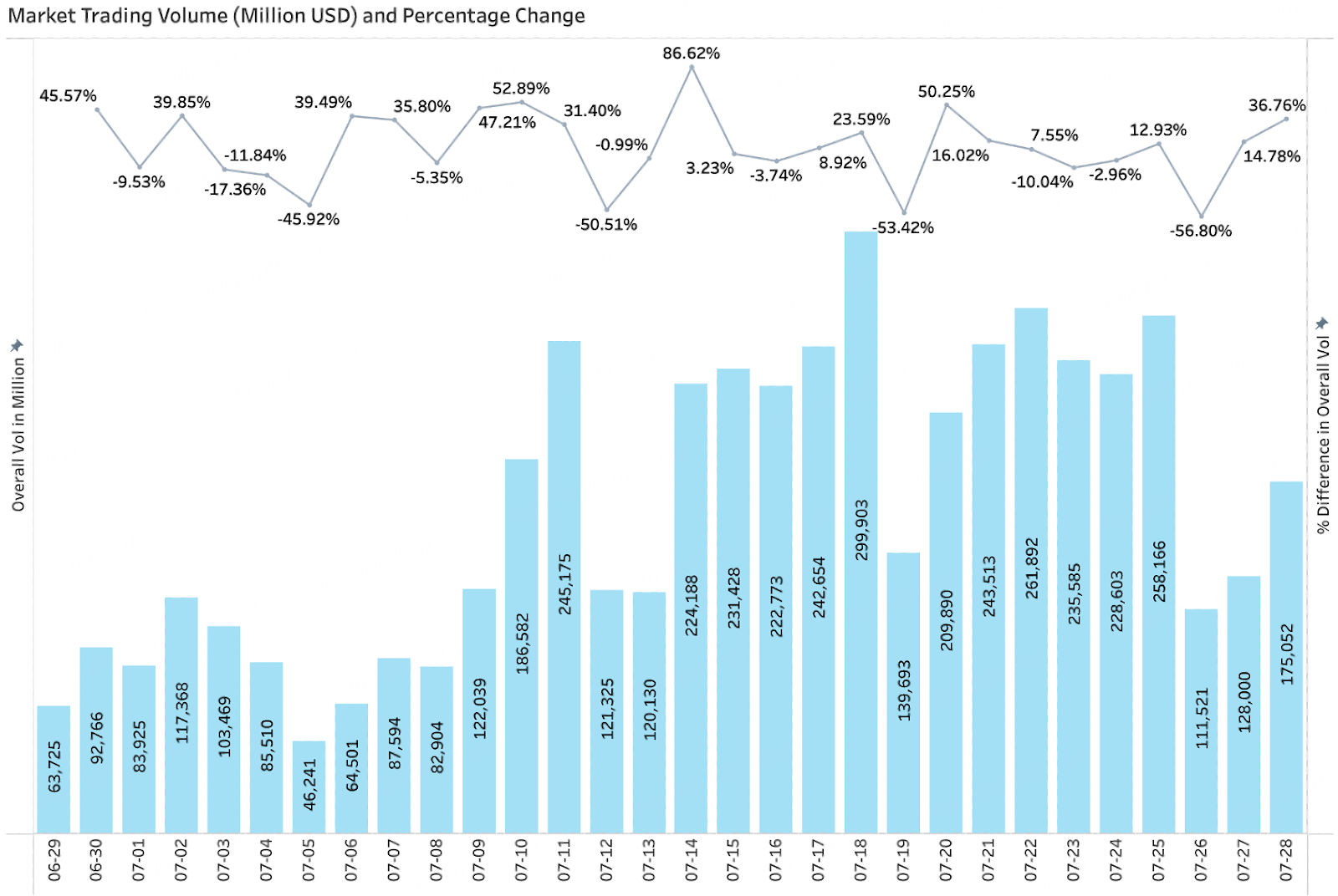

据 CoinGecko 数据,截至 7 月 28 日,7 月加密市场整体交易量呈现显著上升趋势,月内日均交易量约为 1612 亿美元,较上一周期上涨 56%,市场活跃度持续走高,特别是 7 月 11 日-7 月 18 日,7 月 21 日-7 月 25 日期间,市场出现两轮集中放量,单日交易量屡次突破 2000 亿美元,反映出资金大规模入场与市场情绪迅速升温。整体来看,在 BTC 突破历史新高、ETH 强势领涨的带动下,市场短期处于上行周期,结构性机会加快释放,投资者风险偏好明显提升。

全市场市值\u0026amp;日增长量

据 CoinGecko 数据,截止 7 月 28 日,加密货币总市值稳步上行,升至 3.94 万亿美元,较上月增长 16.2%。其中 BTC 市占率为 60.6%,ETH 市占率升至 11.8%,ETH/BTC 汇率上涨至 0.32,本轮 ETH 表现优于 BTC,资金正逐步从 BTC 流向 ETH 及其生态。月内总市值于 7 月 22 日突破 4 万亿美元,创下新高,自 7 月 11 日起市值增速明显加快,反映出主流资产上涨推动下的资金持续流入与市场信心修复。在 BTC 屡创新高、ETH 强势领涨以及热点板块轮动的共同驱动下,加密市场市值扩张呈现结构性特征,预示整体市场正步入新一轮上行周期。

7 月新上热门代币

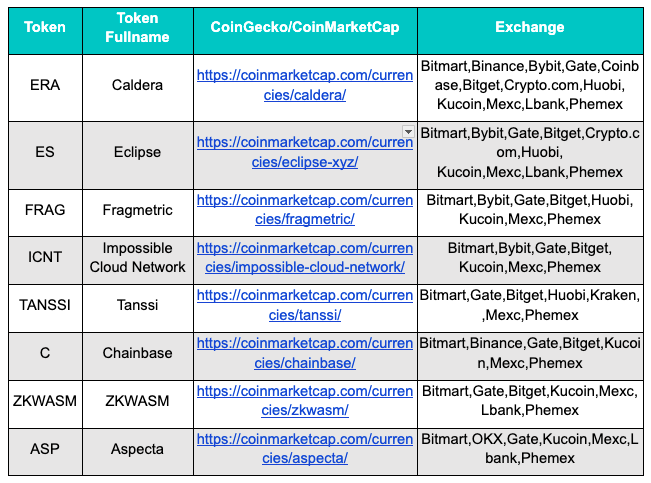

7 月新上线的热门代币中,热门赛道主要集中在基础设施类项目,其中以 Layer 1 和 Layer 2—Chainbase、ZKWASM、Caldera、ERA 等项目最受市场欢迎,DeFi 类项目 Aspecta 也获得了一定关注,显示出市场对底层技术与去中心化金融生态的双重重视。整体来看,投资者对提升区块链性能和扩展性的基础设施项目表现出较强兴趣,同时 DeFi 应用仍是重要的增长动力。

3、链上数据分析

3.1 BTC、ETH ETF 流入流出情况分析

7 月 BTC 现货 ETF 净流入 201.5 亿美元

市场情绪持续向好,比特币价格保持稳健上涨态势。截至 7 月 28 日,比特币月内开盘价从$107,172 升至$119,451,涨幅达 11.46%。比特币现货 ETF 资金流入强劲,7 月累计净流入 201.5 亿美元,推动总净资产规模从$131.3 B 扩张至$151.45 B(增幅 15.35%)。

7 月 ETH 现货 ETF 净流入 107.1 亿美元

以太坊表现更为亮眼,价格涨幅显著。截至 7 月 28 日,ETH 开盘价从$2,486 飙升至$3,874,月内涨幅 55.83%。以太坊现货 ETF 同步吸引大量资金布局,7 月净流入 107.1 亿美元,总净资产规模从$9.95 B 跃升至$20.66 B(增幅 107.64%),反映出市场对以太坊生态的强烈信心。

3.2 稳定币流入流出情况分析

7 月稳定币总流通量激增 96.17 亿美元,USDE 单月暴涨 36.2%

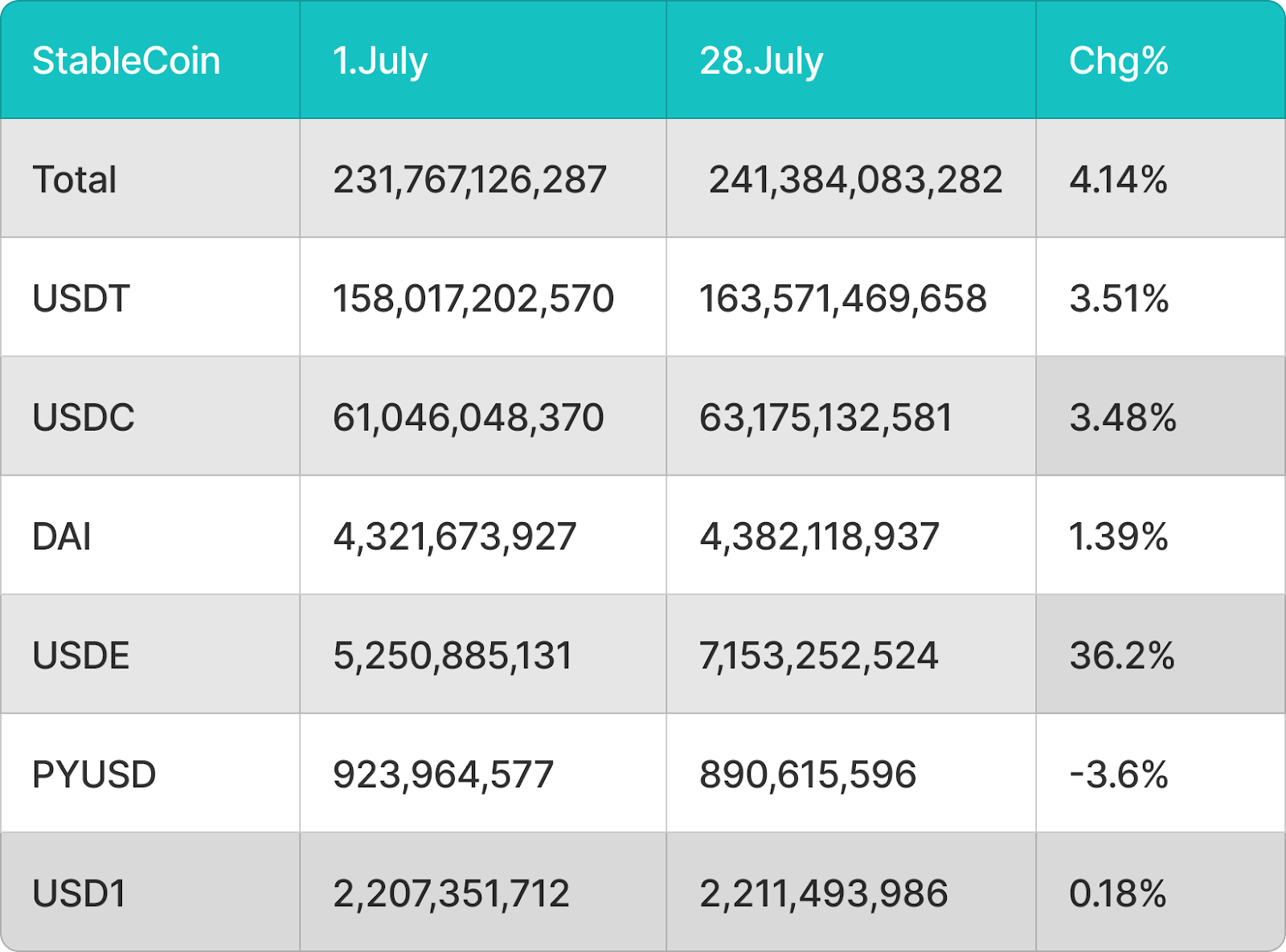

7 月受到稳定币法案通过的因素,稳定币总流通量激增 96.17 亿美元(+4.14%),达 2413.8 亿美元。USDE 以 36.2%的惊人增速领跑市场(新增 19 亿美元),USDT(+55.5 亿)和 USDC(+21.3 亿)共同贡献主力增量。

4、主流货币的价格分析

4.1 BTC 价格变化分析

本周以来 BTC 多次冲击 $120,000 阻力未果,特别在 7 月 23 日日内一度触近 $120,113 后承压回调,逐步下探至 $114,759 附近(7 月 25 日低点)。近日两天价格小幅回升至现价约 $119,600 左右,短期虽见反弹但整体仍徘徊于 20 日均线下方(约 $116,300),表明空头仍具一定上行动能。

技术上,现阶段 BTC 正在 $110,530–$116,000 的盘整区间内试图筑底,多头若能在此成功止跌并反弹,将提升再度挑战 $123,000 的可能性,开启冲击 $135,000 的潜在路径;而若未能守住 $110,530,可能引发进一步下探至 $100,000 心理关口的风险。过去两天的回升虽增强信心,但未突破关键阻力,仍需谨慎观望。

4.2 ETH 价格变化分析

ETH 本周走势强劲,过去两天价格从约 $3,740 上升至现价约 $3,881,单日涨幅接近 3–4%,累计涨幅明显领先 BTC 和 SOL。据链上与 ETF 数据,ETH 现货 ETF 在过去六个交易日内共计吸引约 $24 亿净流入,远超同期 BTC ETF 的 $8.27 亿,显示出资本正明显向以太坊集中。

技术分析方面,ETH 正处在上攻 $3,745 阻力的关键节点,若能放量突破并站稳该位,后续或冲击 $4,094 阻力,从而开启通往 $4,868 的上涨通道。但若价格回落并跌破 $3,500 或 20 日均线(约 $3,234),则上行动能或被削弱,短线可能出现调整。当前两天小幅回升,若维持强势可视为突破前奏。

4.3 SOL 价格变化分析

SOL 本周走势偏弱,关键 $200 阻力失败后,价格迅速回撤并跌破 $185 整数支撑水平,最低触及约 $184 左右。目前价格徘徊于 $190–$187 区间,图表上形成典型的逆头肩或杯柄整理形态,若突破 $180–188 阻力区,将可能演绎向上反转,目标 $220 左右;但若跌破短期支撑 $176(或 20 日均线附近),可能加速回调向 $157 区域靠拢。

过去两天 SOL 仅表现微幅回弹,其走势明显滞后于 ETH 和 BTC,市场热度偏低,新投资者兴趣减退,长期持有者也有减持迹象。整体而言,SOL 当前仍处调整格局,多头尚未明显回归。

5、本月热点事件

以太坊版微策略带动价格上涨

近期,SharpLink、Bitmine、Bit Digital 与 BTCS 等美股上市公司持续增持 ETH,并通过链上质押建立“以太坊版 MicroStrategy”。截至 2025 年 7 月 21 日,SharpLink 持有约 35.8 万枚 ETH(市值约 12.78 亿美元),Bitmine 持有 30.07 万枚,Bit Digital 与 BTCS 分别持有 12.03 万枚与 3.19 万枚 ETH。SharpLink 已超越以太坊基金会,成为全球最大机构持币方,Bitmine 则在 ARK Invest 等华尔街资本推动下,计划将 ETH 配置比例提升至 5%,进一步强化了 ETH 作为“企业级资产”的市场定位。

随着 ETH 价格回升和 ETF 持续净流入,ETH 正经历由散户驱动的技术资产向机构主导的储备资产转变。当前机构持仓格局呈现“双中心”:SharpLink 代表原生加密阵营,Bitmine 代表传统资本路径,推动 ETH 进入“质押 + 储备 + 治理”三位一体的新叙事周期。整体趋势表明:ETH 正在迈入由 ETF、上市公司与链上节点共同推动的制度化重估阶段。

美国稳定币法案通过

2025 年 7 月 17 日,美国众议院以 308 票对 122 票通过《GENIUS Act》,并于次日由总统签署成为正式法律,标志着美国历史上首部针对美元稳定币的联邦法规正式诞生 。该法确立了“Permitted Payment Stablecoin Issuers” 的发币资格,并要求:发行方必须具备由联邦或州批准的银行或信托身份、以现金或短期美债为储备、按日向公众披露、禁止抵押再利用、不得提供利息回报、并须接受财政部、银监局 (OCC) 及银行保密法监管等一系列严格要求。法案还将稳定币排除于证券法和商品法之外,明确使其不再作为证券或商品受 SEC/CFTC 管辖,而完全由银行监管机构负责监督。

在签署后不久,加密资产市场显著回暖:比特币和以太坊等主要加密资产大幅上涨,其中以太坊在 7 月期间涨幅高达 50% 左右,比特币价格涨幅 10.27%,稳定币流入 96.17 亿美元而在金融机构层面,JPMorgan、Mastercard、Visa 等支付巨头加快发行稳定币或探索链上支付解决方案;传统银行与在线平台(如 Circle、Coinbase、PayPal、亚马逊、沃尔玛)也迅速跟进,将稳定币整合入支付、跨境结算和企业现金管理业务,从而推动稳定币应用进入主流金融服务市场。

首个 Solana 质押型 ETF 在美国上市

7 月,美国迎来了历史性首只允许质押加密货币 ETF——REX-Osprey Sol + Staking ETF(简称 SSK)。该基金已通过监管批准,并于本月初在 Cboe BZX 交易所正式上市。这只 ETF 最大的特色是内嵌“质押”机制:基金持有的部分 SOL 资产将通过链上质押参与 Solana 网络的验证活动,获得年化约 7%质押奖励,并以现金形式定期分红给投资者,类似传统金融中的“定期存款+股息”模式。该基金持有的 SOL 资产约 60%参与链上质押,年化收益约 7%,收益将以现金形式分发,剩余 40%投资于海外 Solana ETP 产品,从而规避 19 b-4 流程,仅通过 S-1 注册即获准上市。这种“质押+分红”结构,使 SSK 区别于只跟踪 SOL 期货的 ETF,市场视其为特朗普政府放松加密监管后的标志性成果。

受消息影响,SOL 在 7 月初短时上涨 6%。目前,Grayscale、VanEck、Bitwise 等机构也已提交 Solana Spot ETF 的 S-1 申请文件,预计将在 7 月底前补交修订版,SEC 有望在 8 月中下旬提前完成审查(最迟审查截止日期为 10 月 10 日)。此外包括以太坊在内的现货质押型 ETF 也有望在不久后效仿上市。

6、下月展望

CLARITY 法案

备受市场关注的《数字资产市场清晰法案》(CLARITY 法案)已成功通过美国众议院,并在 7 月下旬正式进入参议院审议阶段,标志着美国加密资产监管立法迈出关键一步。该法案旨在明确加密资产的分类标准及监管边界,首次划分 SEC 与 CFTC 的职责范围,为去中心化项目、稳定币、DeFi 协议等提供清晰的合规路径。如果该法案顺利通过,将带来三大积极影响:

- 增强法规确定性,鼓励项目和交易所合规运营,提振机构信心;

- 赋予 CFTC 更大监管权限,弱化 SEC 监管权限,有望终结多年来的监管争议;

- 确认 DeFi 和自托管合法地位,减轻开发者合规负担,为去中心化创新扫清障碍。

在政策利好的预期下,7 月中旬以来已有多项 DeFi 蓝筹项目和交易所类资产反弹。若 8 月参议院审议顺利,并维持众议院版本对 DeFi 豁免与“成熟链”条款的支持,CLARITY 法案有望成为推动美国加密市场新一轮合规与资本进场的重要转折点。

SOL 现货 ETF 和以太坊质押 ETF 审核

Solana 现货 ETF 的推进正在加速,已有 Grayscale、VanEck、Fidelity、Franklin 等七家机构于 6 月中旬向 SEC 提交了 S-1 注册声明,文件内容普遍涵盖 staking 机制与赎回流程设计。SEC 要求申请方在 7 月 31 日前提交修订版本,以明确具体操作细节。按照法规设定,SEC 对该类 ETF 的最迟审批截止时间为 2025 年 10 月 10 日,但若申请方按时提交补充文件,市场普遍预计 SEC 可能在 8 月中下旬提前作出决定。若获批,Solana 将成为继比特币和以太坊之后,第三个获得现货 ETF 支持的主流加密资产。

以太坊质押型 ETF(staking ETF)方面,BlackRock 于 7 月 16 日提交修订版 19 b-4 文件,拟通过受托质押服务提供者对 ETH 持仓进行部分或全部质押,以获取额外收益。Grayscale 早在年初就提交了 ETH 信托产品添加 staking 功能的申请,但截至 6 月仍处于审查中,审批最晚可能推迟至 10 月。SEC 已于 7 月 7 日发布首份加密 ETF 监管指南,明确将对质押、托管、收益分配等环节实施标准化监管流程,并考虑引入统一申报模板以缩短审批周期至 75 天。目前看来如果整体流程顺利推进,首批 ETH 质押 ETF 最早有望在 2025 年第四季度获得批准。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。