撰文: Michael Nadeau

编译及整理:BitpushNews

我们相信永续期货代表了一项重要的创新,最终将引领衍生品市场结构的演进——从碎片化、有到期日的合约,转向连续的、由资金费率驱动的市场。

这种模型极其适合交易宏观资产(如外汇和利率,这是全球最大的市场之一),因为在这些市场中,交易者追求的是风险敞口(Exposure)而非实际所有权。我们也预计,实物资产(RWAs)将首先通过永续期货形式上链,因为这种结构可以避免与代币化、托管、转让代理和企业行为相关的诸多摩擦。

Hyperliquid,一个永续期货去中心化交易所(DEX)和新兴的 L1 生态系统,正是基于第一性原理构建,旨在将这些优势带入链上。

本报告将分析Hyperliquid近期表现的最新情况,包括HyperEVM Layer 1区块链的建设进展。(所表达观点为作者个人观点,不应作为投资建议。)

下面开始吧。

永续合约DEX财务数据

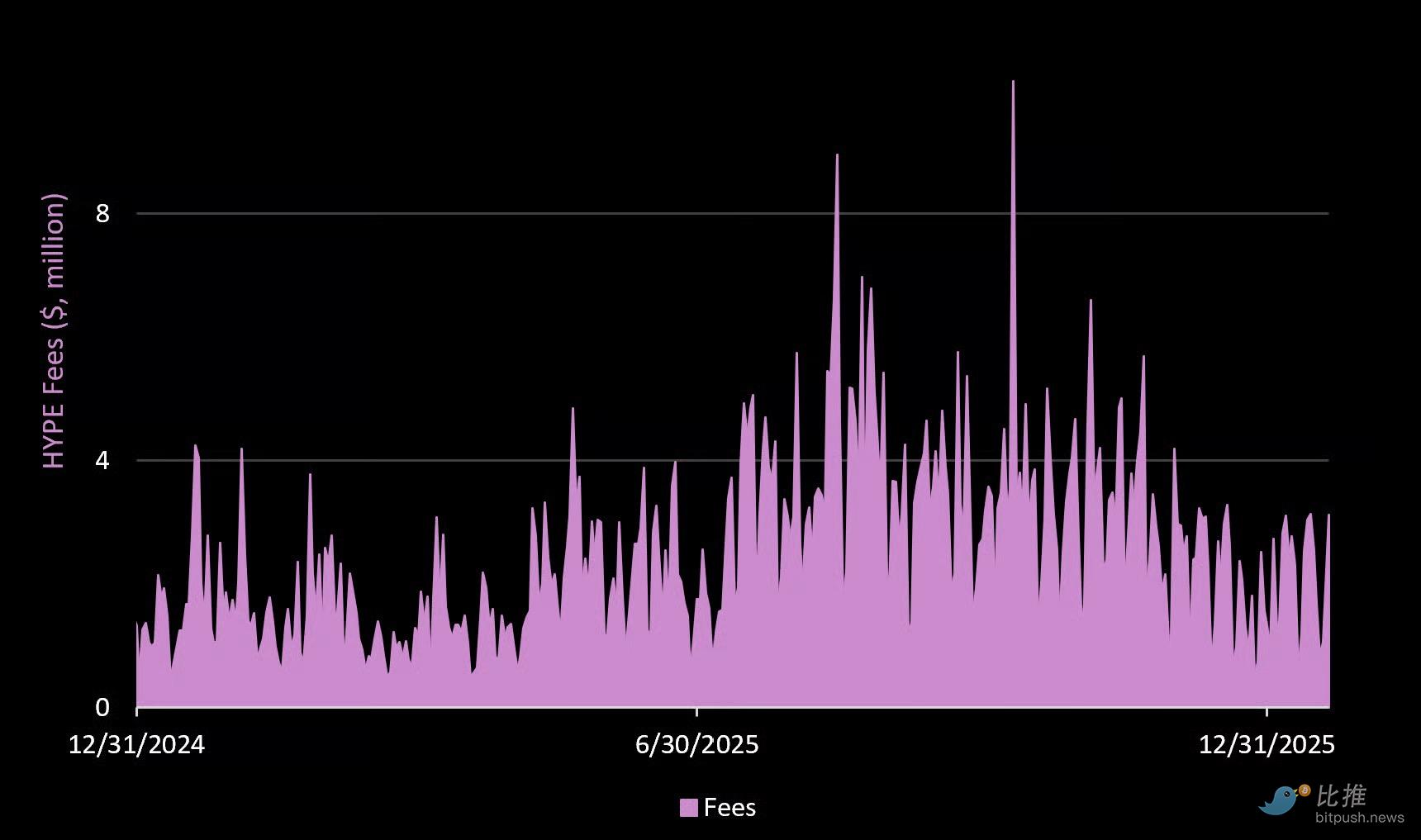

手续费收入

- 365 天累计手续费:9.15 亿美元

- 90 天累计手续费:2.3 亿美元

- 30 天累计手续费:5700 万美元

永续合约交易贡献了约97%的手续费,而现货交易仅占3%。

要点

Hyperliquid永续合约DEX的手续费收入有所下降,但降幅远小于我们在Solana及其头部应用上看到的情况。

例如,在第四季度,Hyperliquid实现了2.7亿美元手续费收入(较第三季度下降16%)。同期,Solana的REV下降了60%。那么同期Solana上的头部应用表现如何?

- Raydium: 下降 79%

- Jito: 下降 76%

- Axiom: 下降 61%

- Jupiter: 下降 37%

- Pump.Fun: 下降 19%

在避险情绪升温、市场对加密货币兴趣断崖式下跌的环境下,相对于其他顶级公链和应用,Hyperliquid的表现相当坚挺。这很独特,尤其是对于一个正经历首个熊市的「高飞型」应用而言。

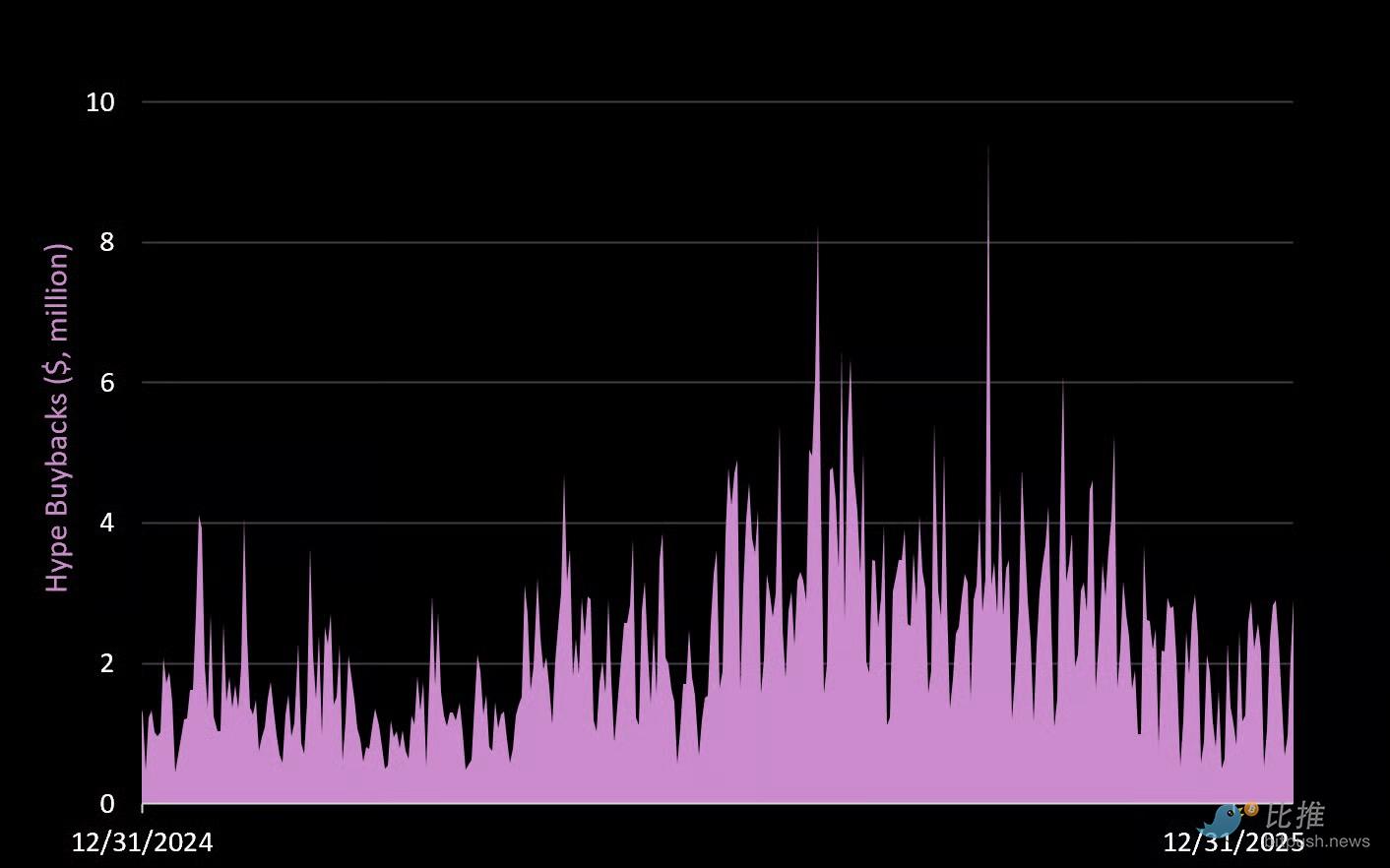

回购情况

过去一年,Hyperliquid将其手续费的93.3%用于HYPE代币回购,总计8.54亿美元(日均230万美元)。

要点

如果Hyperliquid能在熊市中维持其用户基础,那么对代币的稳定买盘可能有助于抵消任何增加的抛压,这意味着其「周期低点」可能比我们通常在首个熊市的新项目中看到的要浅。

关于代币经济模型和团队解锁的更多细节将在报告后续部分阐述。

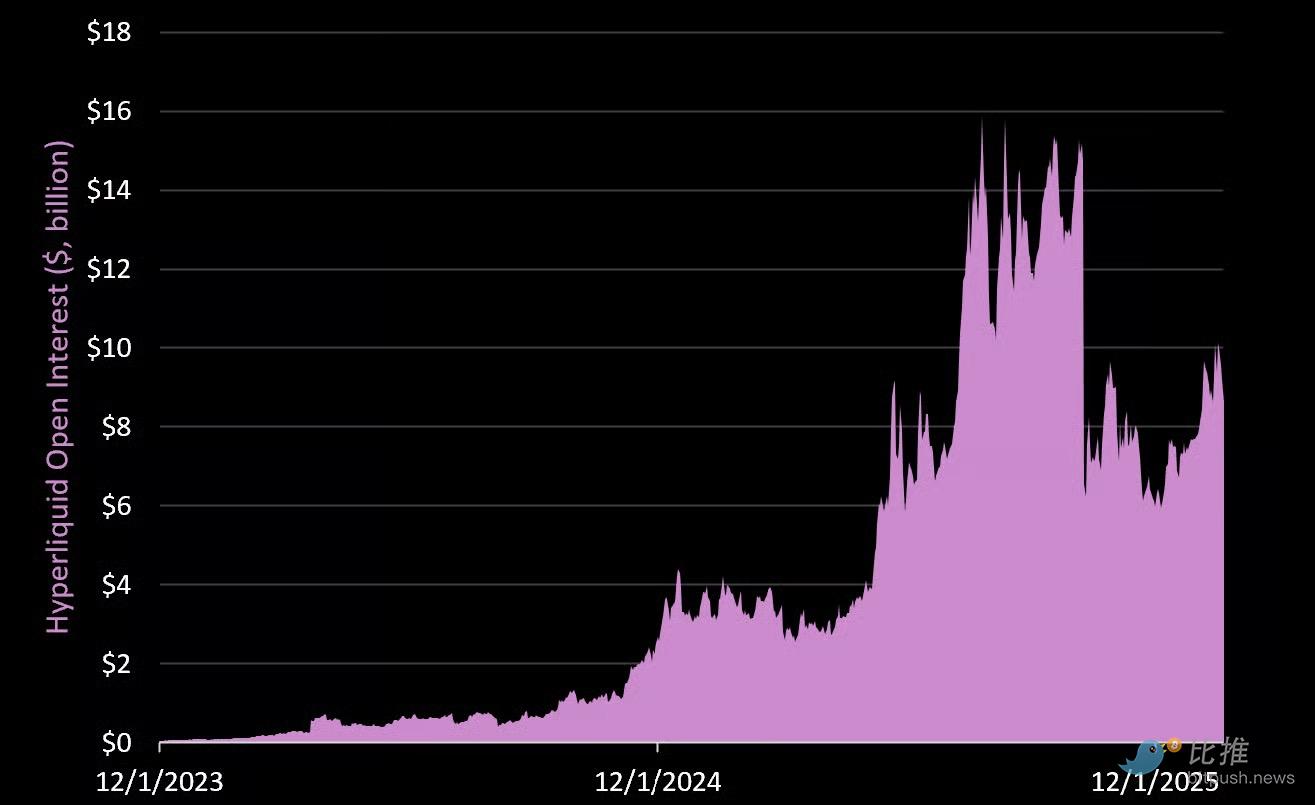

永续合约DEX基本面

未平仓合约

Hyperliquid的未平仓合约目前略低于100亿美元,低于去年8月158亿美元的峰值。

最大的中心化永续合约交易所币安,目前的未平仓合约为290亿美元,其在去年10月初曾达到445亿美元的峰值。

与其去中心化竞争对手相比:

- Aster 未平仓合约 = 25 亿美元

- Lighter 未平仓合约 = 12 亿美元

- Drift 未平仓合约 = 2.47 亿美元

- Jupiter 未平仓合约 = 1.81 亿美元

要点

在短短一年多一点的时间里,Hyperliquid已经占据了中心化永续交易所市场的显著份额(相当于币安未平仓合约的34%,以及CME加密期货未平仓合约的54%)。

同时,其未平仓合约规模是其前四大去中心化竞争对手总和的两倍多。

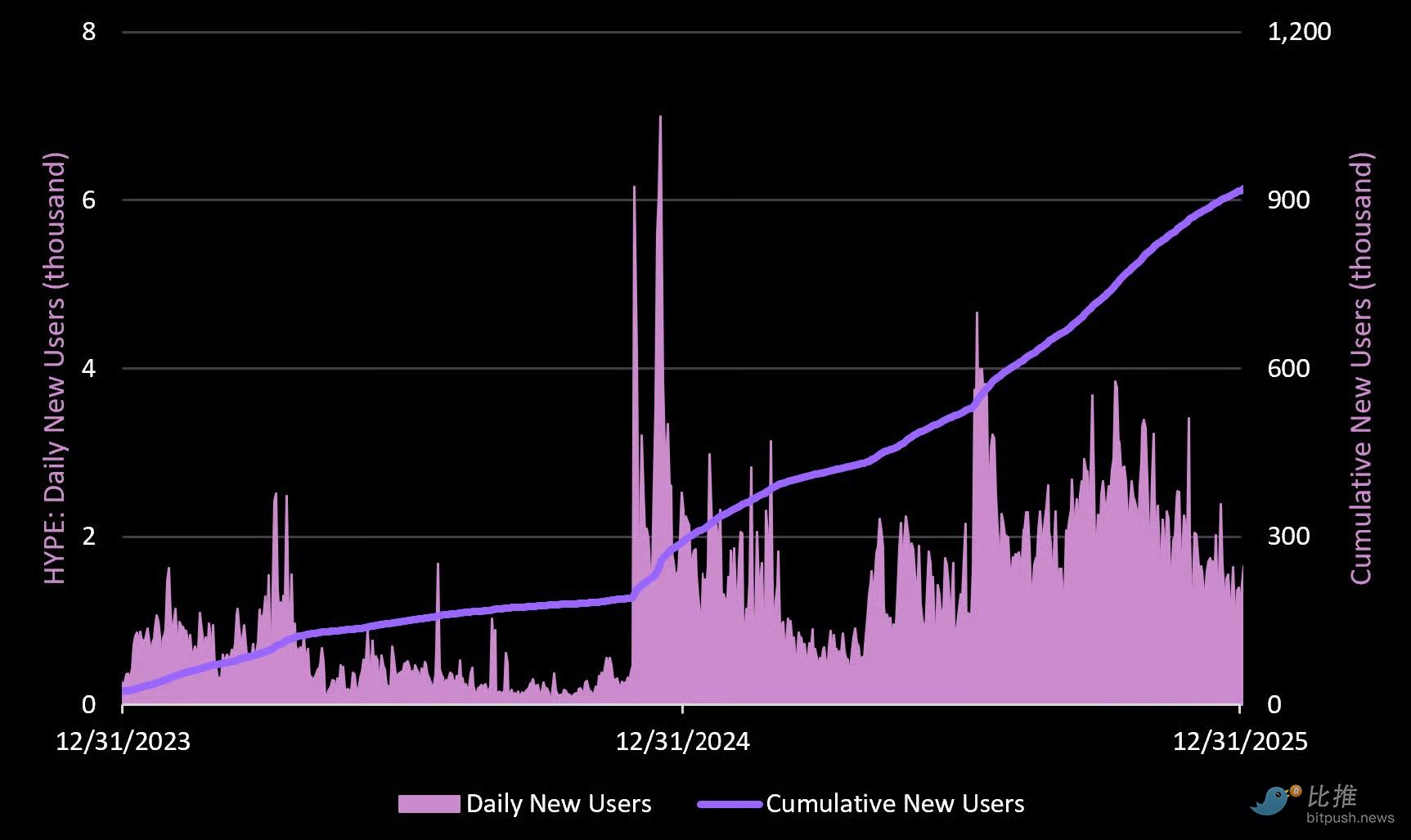

活跃地址

在高峰期,Hyperliquid永续合约DEX每天新增大约2,600名用户。在过去30天里,该数字已降至每天约1,600名新用户(下降38%)。

新增地址数量可能看起来不高,但这符合我们对加密交易市场单位经济学的理解。一小部分高度活跃的交易者往往贡献了大部分收入。关键是要观察这在熊市中如何保持。

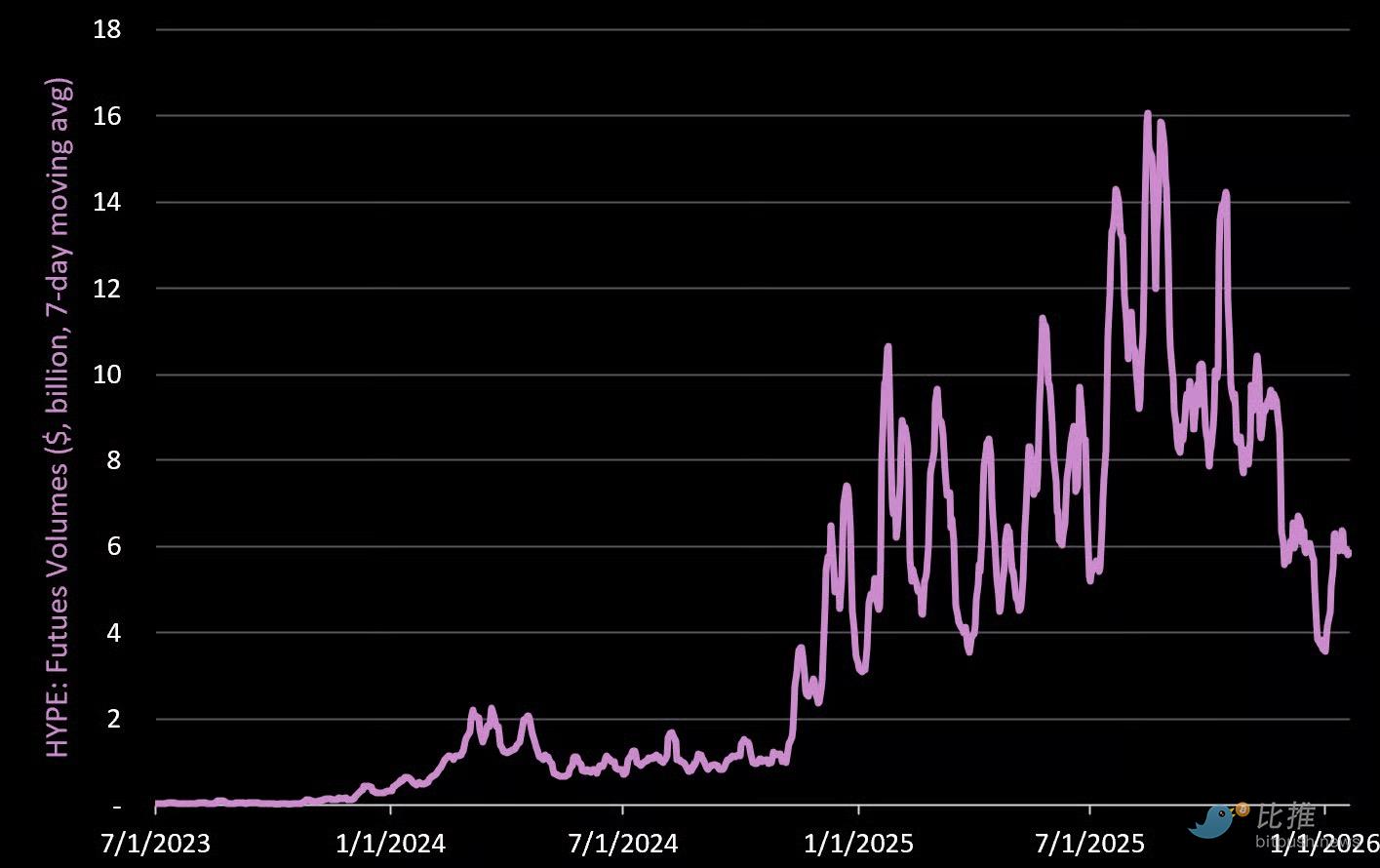

永续合约交易量

过去30天,Hyperliquid的期货日均交易量为52亿美元——较峰值时约98亿美元/日下降了47%。

有趣的是,实物资产(RWAs)目前驱动着第三高的交易量,仅次于BTC和Layer 1代币。

要点

期货交易量的下降幅度(相对于手续费收入)更大,表明清算手续费可能填补了部分缺口。作为参考,该DEX在去年10月10日处理了超过900亿美元的清算,产生了超过1000万美元的手续费(几乎是Hyperliquid第二盈利日收入的2倍)。

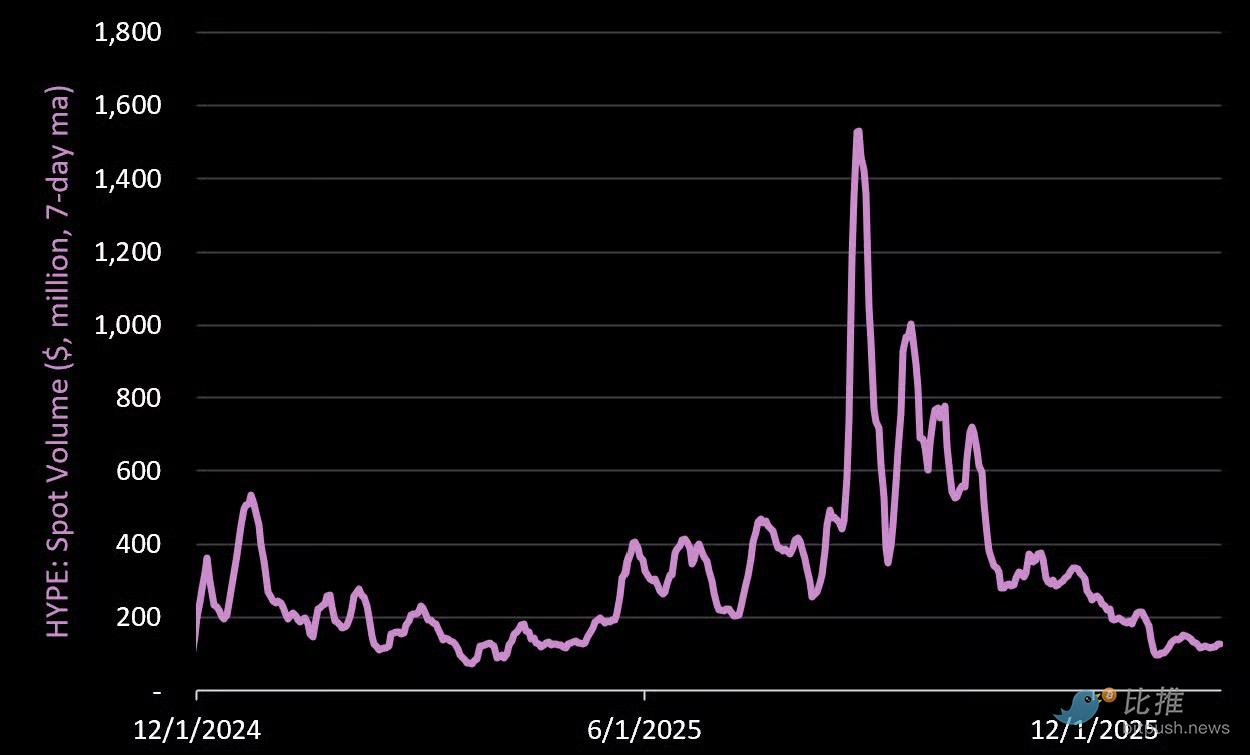

现货交易量

在

在

高峰期,Hyperliquid的现货日交易量约为8.2亿美元。过去30天,其日均现货交易量为1.27亿美元(下降84%)。

在过去365天中,现货交易量约占Hyperliquid总手续费的3%。

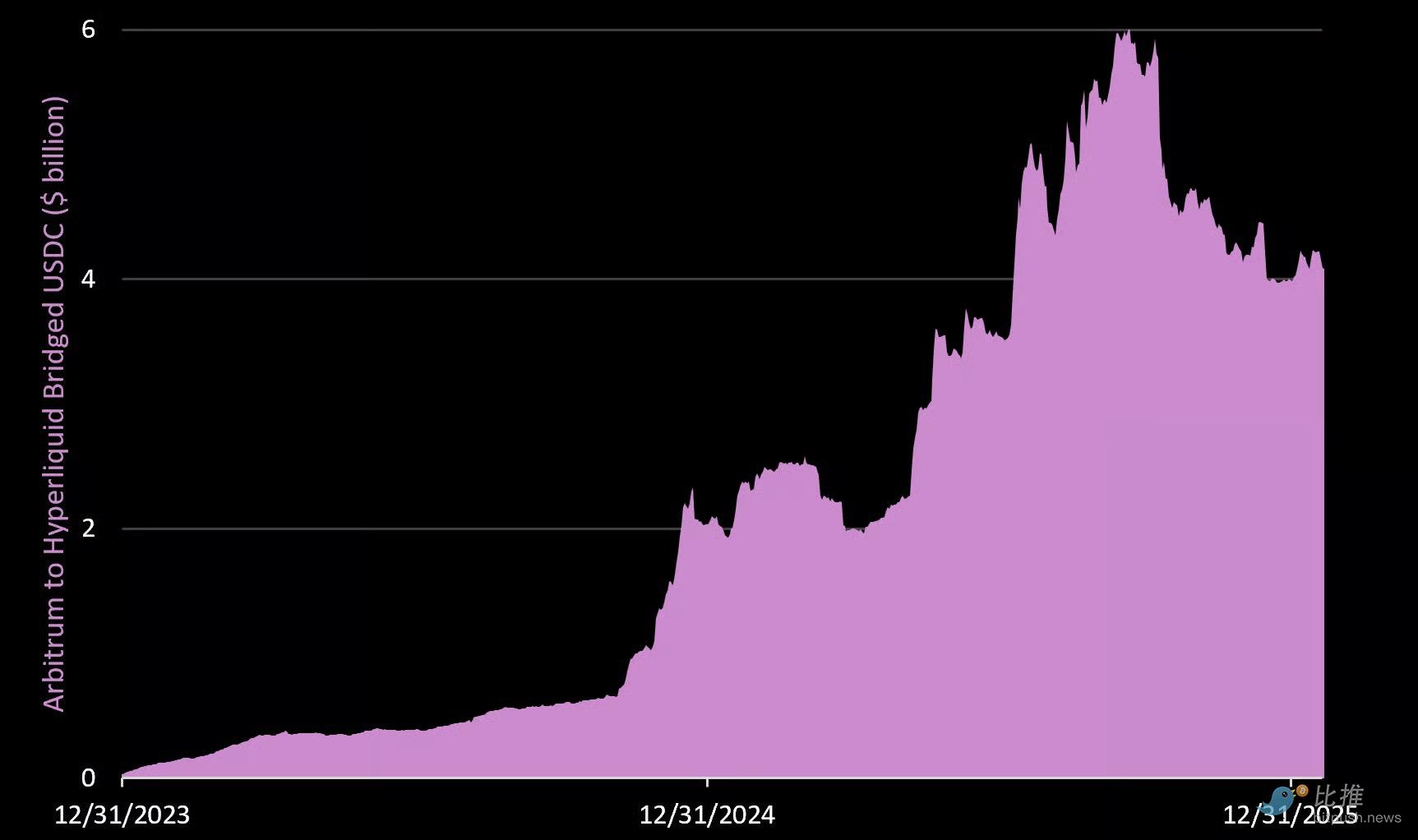

跨链桥接价值

Hyperliquid DEX上目前锁有超过41亿美元的价值。这低于去年9月60亿美元的峰值。

作为参考,Solana的TVL目前为87亿美元。

自启动以来,累计已有3180亿美元的价值存入用于交易,其中3140亿美元已被提取。

HyperEVM基本面

Hyperliquid的独特之处在于它始于一个永续合约DEX,但它也是一个Layer 1区块链。在本节中,我们提供关于初具规模但正在发展的HyperEVM的最新情况。

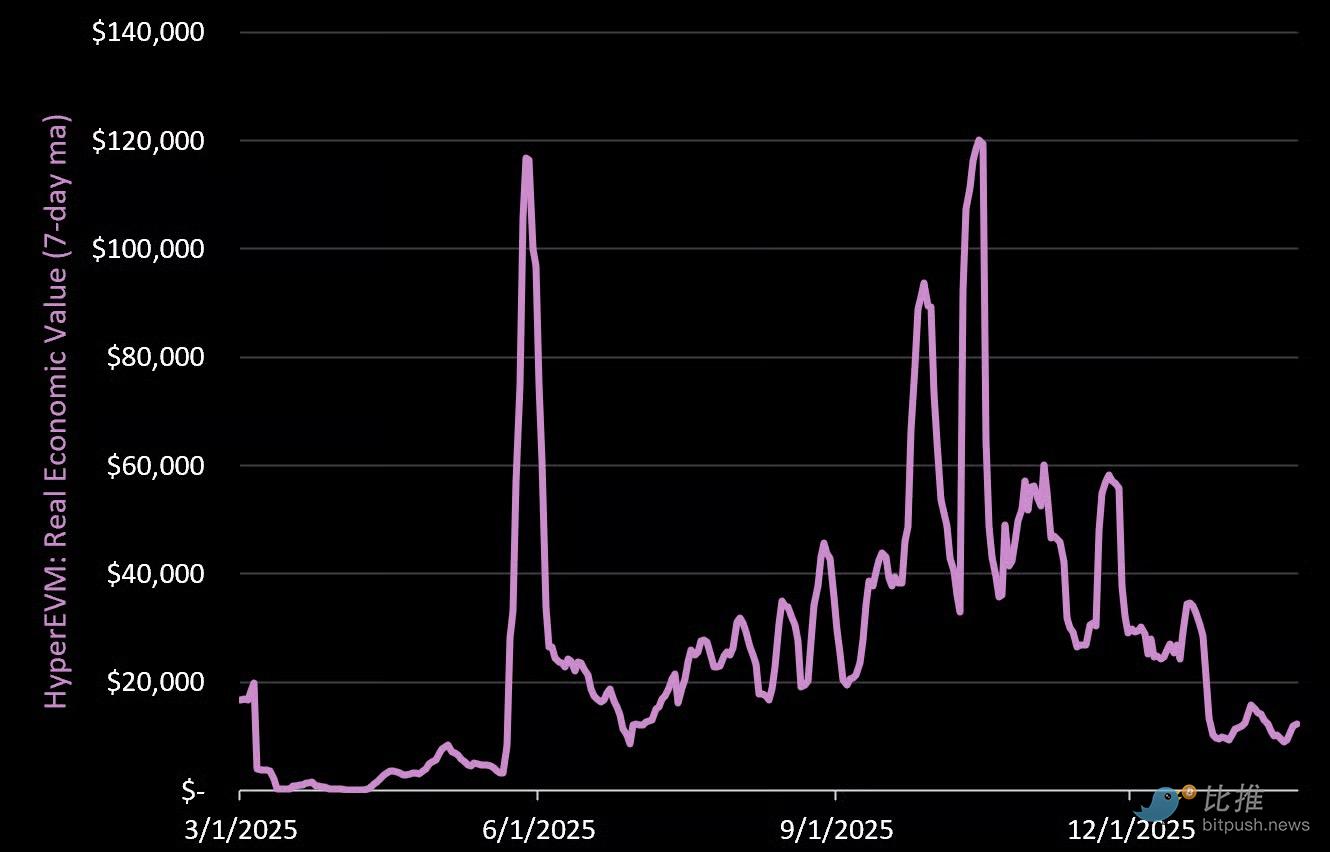

REV(收入)

自启动以来(去年2月),HyperEVM已产生890万美元的REV。过去30天,其日均REV仅为1.17万美元,低于峰值时的6.6万美元/日。去年10月10日,该协议产生了45万美元的手续费。

在TVL方面,Hyperliquid L1目前保障着略低于120亿美元的价值。其中,流动性质押协议Kinetiq拥有超过5亿美元;借贷协议Morpho拥有超过3亿美元;借贷协议HyperLend拥有超过2.4亿美元。

活跃地址

过

过

去30天,该L1日均约有1.2万个独立活跃地址。这低于去年9/10月峰值时约2万个/日的水平。

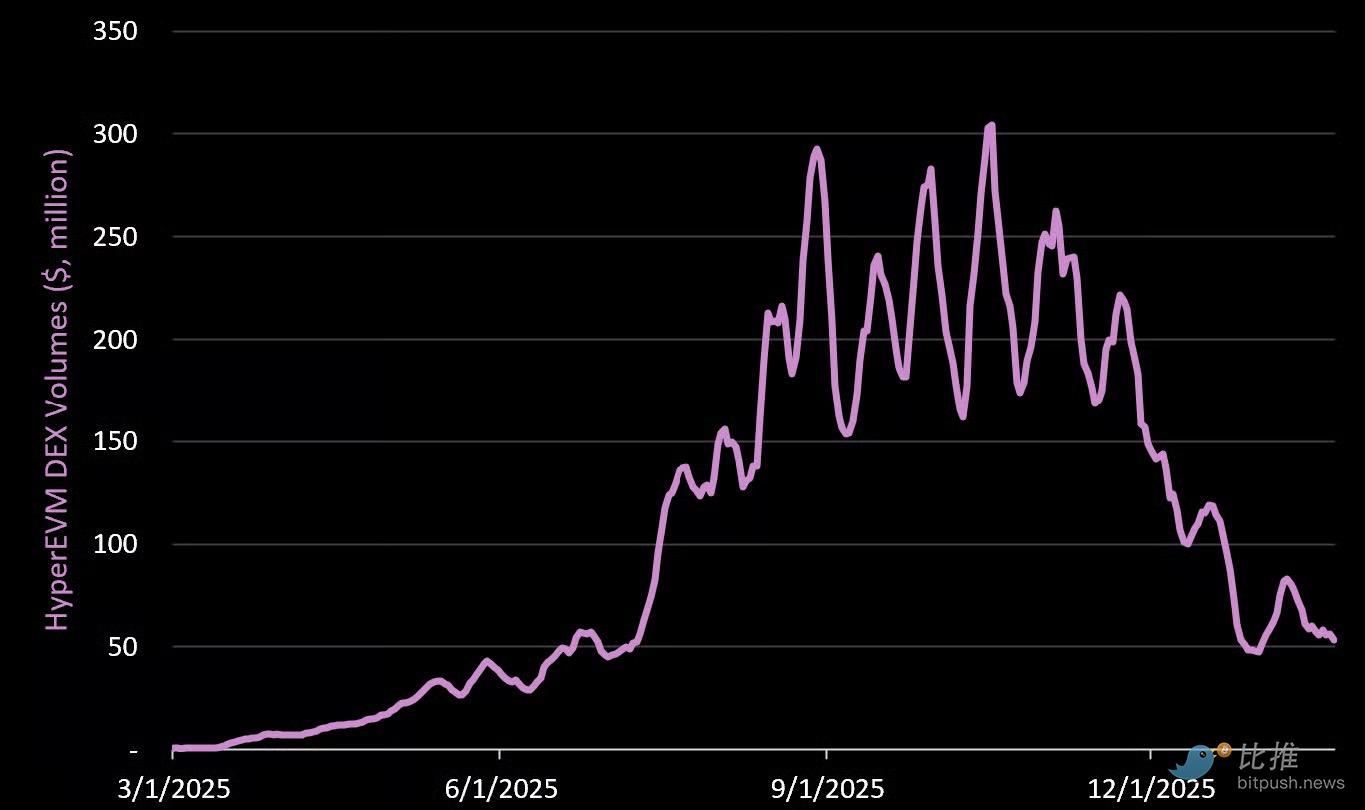

DEX交易量

就DEX交易量而言,该L1过去30天日均交易量为6200万美元——与以太坊和Solana相比微不足道。

稳定币供应量

截至2026年1月21日,Hyperliquid L1上现有超过6.74亿美元的稳定币。近期的增长可归因于Circle(USDC)在Hyperliquid上部署并占据了50%的市场份额。Tether占Hyperliquid上稳定币的21%,Paxos占12%,Ethena占11%。

代币经济模型

本节涵盖HYPE代币——它代表了对于Hyperliquid永续合约DEX及L1的权益。

- 最大供应量:1,000,000,000

- 已释放供应量:395,494,480

- 核心贡献者:22.3 M

- Hyper 基金会:60 M

- 创世空投分配:310 M

- HIP-2:120 K

- 社区:3 M

代币分配

- 创世空投:31%

- 未来释放与社区奖励:38.88%

- 核心贡献者:23.8%(已于 2025 年 11 月开始解锁,持续至 2027 年 11 月)

- Hyper 基金会预算:6%

- 社区赠款:0.3%

- HIP-2(Hyperliquidity):0.012%

代币解锁

团队代币于去年11月开始解锁。目前至2027年11月,协议每月向团队释放9,916,666枚HYPE代币(按当前HYPE价格计算,每月价值2.13亿美元)。

Hyperliquid没有风险投资支持,因此没有投资者解锁。

回购

过去30天,日均回购金额为170万美元(日均79,000枚HYPE)。按此速率,每月大约有230万枚HYPE从流通中移除,或每年移除2800万枚HYPE。

要点

Hyperliquid的回购计划为代币提供了坚实的买盘支撑,但团队每月解锁量目前是回购量的4倍以上。当然,如果用户活动下降,回购也会相应减少。

更多关于「回购收益率」的分析见下文。

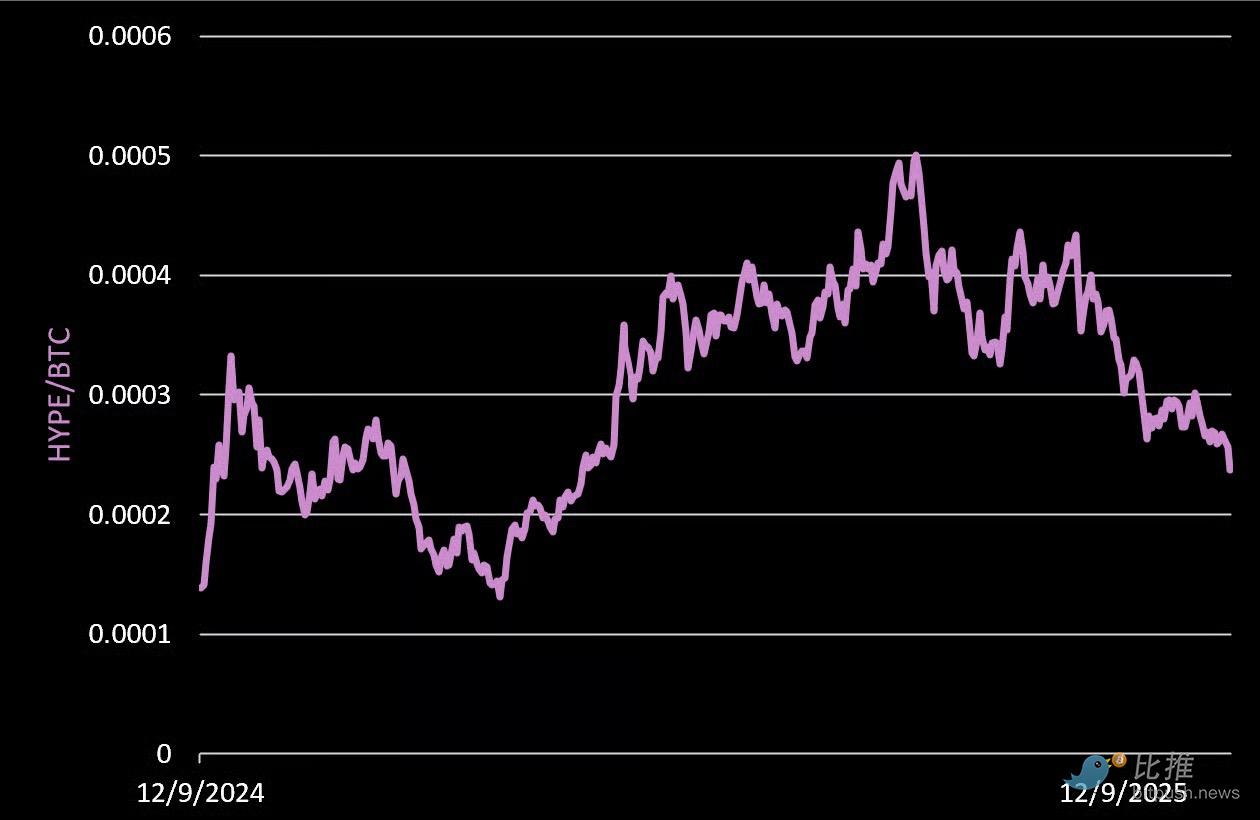

相对表现

自启动以来,HYPE相对于BTC上涨了71%。从去年4月到9月,其表现跑赢BTC 278%。

然而,自去年9月峰值以来,HYPE表现落后于BTC 52%。

作为参考,同期ETH相对于BTC下跌了21%,SOL相对于BTC下跌了47%。

估值分析

HYPE目前的完全稀释估值为205亿美元。其365天手续费收入为9.15亿美元。这意味着其完全稀释市销率(P/S)为22.4倍(低于8月份的66倍)。

就流通市值计算的市销率而言,其为7.1倍(低于8月份的21.9倍)。目前这已低于我们通常在高速增长的科技/金融科技公司看到的水平(8-16倍)。

回购收益率

由于Hyperliquid的回购机制,此分析与传统科技/金融科技公司不同——因为其获得的收入并非由公司囤积(并对投资者负有受托责任),而是用于回购HYPE代币。

- 365 天回购总额 = 8.54 亿美元。

- 流通市值 = 65 亿美元。

- 当前隐含的「回购收益率」为 13.1%。

这意味着Hyperliquid在过去365天回购了相当于其市值13%的代币。

然而,这并未考虑新的代币发行/解锁——当前其每月解锁量超过回购量的4倍以上。

结语

我们认为,永续期货很可能成为面向用户交易宏观金融资产(尤其是外汇和利率)的主流抽象形式。此外,上线和交易RWA衍生品比交易代币化股票/债券本身要容易得多(代币化资产需要托管、转让代理、企业行为、股息等——永续合约避免了所有这些)。

当前的关键风险是监管,以及Hyperliquid/去中心化解决方案是否能被纳入美国的加密市场结构法案。我们的观点是,Hyperliquid本身可能不会受到直接监管,但其面向消费者的交互界面将会被监管。

尽管如此,Hyperliquid正在取得成功。我们认为主要有五个原因:

1. 出色的产品,拥有媲美 CEX 的用户体验,同时允许用户自我托管。

2. 自BTC和ETH以来最好的叙事:31% 的代币空投给早期用户,创造了巨大的财富效应和忠诚的社区。

3. 优秀的代币经济模型,与用户及代币持有者的利益高度一致。

4. 创始团队技术实力雄厚且目标明确。

5. 早期便接入了 Phantom 等主流钱包和 Axiom 等应用,如今,Hyperliquid正逐渐成为整个加密领域默认的「永续合约交易」基础设施,允许用户通过友好的前端界面进行交易,同时在后端利用Hyperliquid的流动性。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。