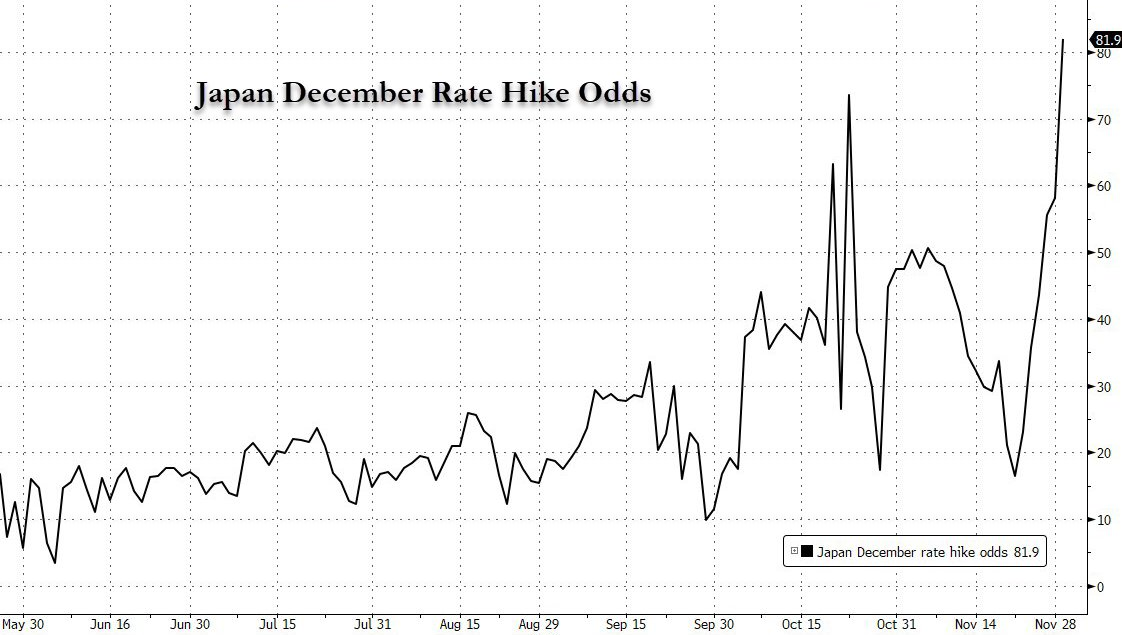

12月1日,日本央行行长植田和男在一场讲话中,罕见地直接提及即将于12月18日至19日召开的货币政策会议,并表示届时将“酌情做出决定”。这一表态被投资银行视为强烈的政策转向信号,让市场对该行12月加息的预期陡然升温——加息可能性定价从十天前的20%激增到80%。

日本国债收益率全线攀升至近期高点,美日利差收窄推动美元兑日元汇率下挫,而作为“套息交易”风向标的比特币,在数小时内几乎回吐过去十天的涨幅。日本央行的潜在动作,正成为压在加密货币市场身上的又一根稻草,市场更担忧年底流动性枯竭背景下,若日本央行在圣诞前夕意外加息,可能重演2022年12月“套息交易屠杀”引发的市场剧震。

日元套息交易的“拆弹引线”

所谓日元套息交易,核心逻辑在于利用日元长期低利率甚至负利率的特性,投资者以极低成本借入日元,转而投向比特币、高收益债券、科技股等回报更高的风险资产,通过利差与资产增值双重获利。过去数十年,日本央行的宽松政策为这类交易提供了肥沃土壤,大量低成本日元资金也成为支撑加密货币市场流动性的重要力量之一。

而日本央行行长植田和男此前虽有鹰派暗示,但此次直接关联具体会议节点的表述,被解读为上任以来最明确的政策转向信号。市场反应立竿见影,伴随预期升温,日本两年期国债收益率已攀升至2008年以来的最高水平,日元兑美元汇率出现阶段性走强,这意味着日元的融资成本正在快速上升,套息交易的盈利空间被急剧压缩。

对投资者而言,当融资成本超过资产预期收益时,平仓套息交易成为必然选择——即卖出持有的比特币等风险资产,换回日元偿还借款。这种集中性的平仓行为,正在转化为加密货币市场的抛售压力。正如加密货币交易公司Wintermute的Jasper De Maere所言:“日本的低利率促成了利差交易,现在这些交易正在平仓,所有风险资产都遭到抛售。”

比特币遭遇“流动性抽离”冲击

日元套息交易的平仓潮,对本就处于流动性收缩周期的比特币市场而言,无疑是雪上加霜。12月1日当天,比特币在数小时内几乎回吐过去十天的涨幅,最终单日下跌4.52%,这一波动与日本央行政策信号释放、全球债券市场抛售形成精准共振。这并非孤立事件,而是资金撤离逻辑的集中体现——当低成本资金开始回流日本,加密货币市场正在遭遇“失血式打击”,尤其年底流动性本就趋于枯竭,这种资金抽离的影响被进一步放大。

这种冲击体现在两个层面:一方面是直接的抛售压力。大量参与套息交易的机构与个人投资者集中卖出比特币,导致价格快速下探。12月1日比特币盘中跌破8.6万美元,正是这种集中抛售与程序化交易止损叠加的结果。数据显示,当日全网加密货币合约爆仓金额最高达7.88亿美元,其中多单爆仓占比超80%,这种极端的多单踩踏,背后不乏套息交易平仓引发的连锁反应。

另一方面是流动性的进一步枯竭。今年11月以来,比特币市场已遭遇多重流动性打击:

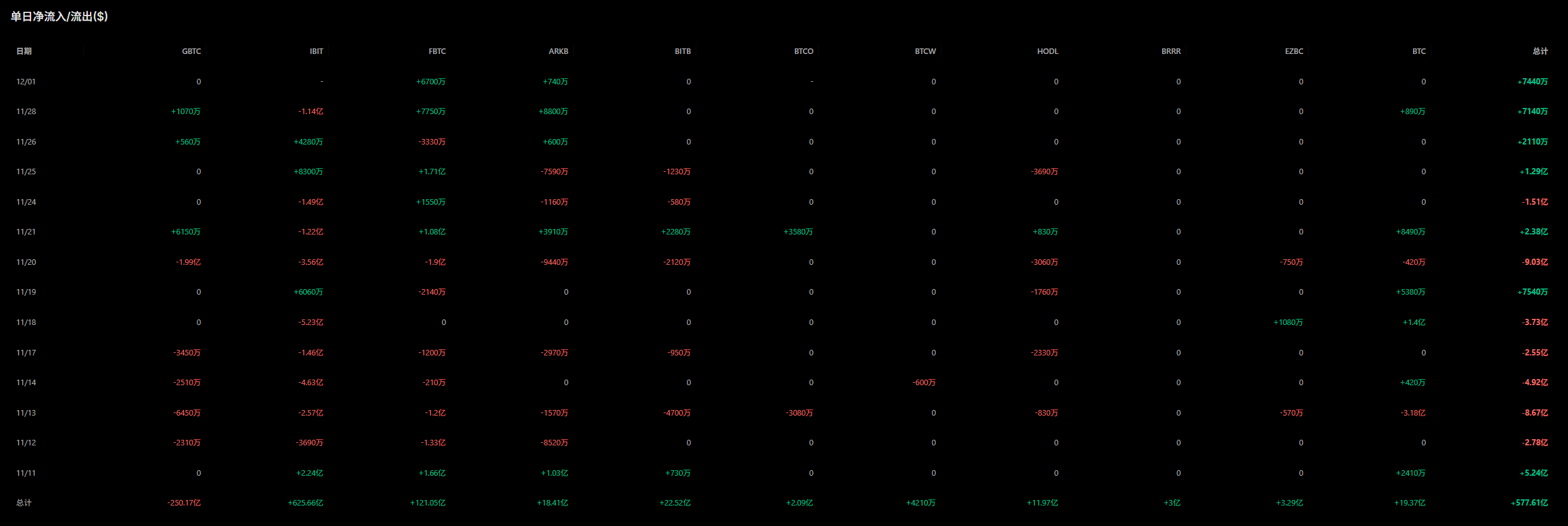

美国现货比特币 ETF 在 11 月录得 35 亿美元净流出,创下自今年以来最大月度负流量记录。自 10 月 31 日起,比特币 ETF 连续四周净流出,总计流出金额达 43.4 亿美元。BlackRock 旗下 IBIT 作为净资产规模最大的比特币 ETF,11 月流出 23.4 亿美元,并在 11 月 18 日录得自成立以来最大单日流出,达 5.23 亿美元。

而日元套息交易资金的撤离,相当于在本就紧张的流动性池子里再抽走一笔关键资金。当市场买盘不足时,少量抛售就可能引发价格的大幅波动,12月1日比特币在缺乏重大利空消息的情况下出现单日4.52%的跌幅,正是流动性脆弱性的直接体现。

更值得警惕的是,这种冲击并非短期一次性事件。只要日本央行的加息预期不降温,套息交易的平仓过程就可能持续。若12月18日至19日的议息会议上,日本央行真在圣诞前夕宣布加息,将确认政策转向的长期趋势,届时可能引发类似2022年12月的“套息交易屠杀”,触发更大规模的日元资金回流,比特币面临的抛售压力将全面升级。

比特币的“寒冬”还将持续多久?

日本央行加息预期带来的冲击,之所以对 Bitcoin 影响如此显著,核心在于当前市场正处于多重利空交织的脆弱状态。除了日元套息交易平仓,美联储政策的不确定性、机构资金撤离、技术面破位等因素,共同构成了比特币的“压力矩阵”。

从宏观层面看,美联储“高利率维持更久”的表态仍在发酵。尽管市场对12月美联储降息存在一定预期,但10月美国核心PCE通胀率仍高于2%的目标,鲍威尔此前“利率将在更长时间内维持高位”的发言,已击碎了市场对快速降息的幻想。在这种背景下,比特币作为无实际价值锚定的资产,难以与有盈利支撑的科技股竞争资金青睐,而日本央行加息引发的资金回流,进一步加剧了这种“资金荒”。

从市场结构看,当前比特币的技术面与情绪面均处于弱势。比特币从10月12.6万美元的峰值跌至8.6万美元附近,技术指标发出明确的看空信号——相对强弱指数(RSI)虽接近超卖区间,但MACD线仍处于深度负值区间,证实下跌势头尚未逆转。情绪指标“恐惧与贪婪指数”已跌至20区间,处于“极度恐惧”状态,这种恐慌情绪会放大套息交易平仓带来的抛压,形成“抛售—下跌—更恐慌”的恶性循环。

不过,市场并非全无转机。数据显示,比特币MVRV比率(市值与已实现市值比)已降至1.76,处于2023年以来的低位区间,历史数据显示该比率低于2时往往伴随阶段性反弹;部分长期持有者开始在9.2万-9.5万美元区间增持,显示抄底资金正逐步入场。但这些积极信号能否转化为趋势性反转,关键仍取决于宏观政策变量——尤其是日本央行12月议息结果与美联储后续表态。

政策转向下的加密货币生存逻辑

日本央行加息预期引发的套息交易平仓潮,本质上是全球流动性环境收紧在加密货币市场的缩影。过去依靠低成本资金推高资产价格的时代正在落幕,无论是美联储的“高利率持久战”,还是日本央行的“宽松退出”,都在重塑全球资金的流向逻辑。对比特币而言,这意味着市场将从“流动性驱动”转向“价值驱动”,那些单纯依赖资金炒作的投机逻辑正在失效,具备实际应用场景的加密资产可能在分化中脱颖而出。

短期内,比特币仍需承受日元套息交易平仓与美联储政策不确定性的双重压力,8.5万美元的支撑位将成为关键防线。而对投资者而言,在这场宏观政策主导的市场波动中,摒弃短期投机思维,聚焦资产底层价值与长期趋势,或许才是穿越当前“寒冬”的核心策略。日元套息交易的“退潮”,正在让加密货币市场的真实生态愈发清晰。

加入我们的社区,一起来讨论,一起变得更强吧!

官方电报(Telegram)社群:https://t.me/aicoincn

AiCoin中文推特:https://x.com/AiCoinzh

OKX 福利群:https://aicoin.com/link/chat?cid=l61eM4owQ

币安福利群:https://aicoin.com/link/chat?cid=ynr7d1P6Z

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。