编译:Block unicorn

简要:当前的货币市场协议(例如 Aave、Morpho、Kamino 和 Euler)虽然能很好地服务于贷款人,但由于缺乏固定的借款成本,它们无法服务于更广泛的借款人群体,尤其是机构。由于只有贷款人受益,增长停滞不前。

从货币市场协议的角度来看,P2P 固定利率是自然的解决方案,而利率市场则提供了一种资本效率高出 240 - 500 倍的替代方案。

P2P 固定利率和利率市场相辅相成,并且对彼此的成功都至关重要。

来自领先协议的洞察:所有协议都希望为借款人提供固定利率

团队年初的路线图通常会为下一步的发展定下基调。

Morpho、Kamino 和Euler Labs是目前领先的链上货币市场,总锁定价值 (TVL) 达 100 亿美元。浏览他们的 2026 年路线图,一个显而易见的主题脱颖而出:固定利率(Fixed Rate)

来自 Morpho

Morpho V2 简报

来自 Kamino

Kamino 2026 计划

来自 Euler

Euler 2026 路线图

在Morpho、Kamino 和Euler 发布的 2026 年公告中,「固定利率」或「可预测利率」一词出现了37 次。这是他们公告中出现频率最高的词汇(不包括填充词),并且在所有三个路线图中都被列为首要任务。

其他反复出现的关键词包括:机构、RWA、信用。

所以,发生了什么?

DeFi 初期:借款人的固定利率无关紧要

早期的 DeFi 对开发者来说充满乐趣和实验性。但对用户而言,早期的 DeFi 可以用两句话概括:超现实的投机和可怕的黑客攻击。

超现实的投机

从 2018 年到 2024 年,DeFi 就像一个脱离现实世界的「火星上的赌场」。流动性主要由早期散户和投机驱动。每个人都在追逐四位数的年化收益率 (APY)。没有人关心固定利率的借贷。

市场也极度波动且瞬息万变。流动性缺乏粘性。总锁定价值 (TVL) 随市场情绪剧烈波动。虽然对固定利率借款的需求不高,但对固定利率贷款的需求则更低。

贷款人更倾向于随时提取资金的灵活性。没有人愿意被锁定一个月——因为在一个快速变化且尚处于萌芽阶段的市场中,一个月感觉就像一个世纪那么漫长。

可怕的黑客攻击

从 2020 年到 2022 年,黑客攻击事件频发。即使是蓝筹协议也未能幸免:Compound 在 2021 年遭遇重大治理漏洞,导致数千万美元的损失。在此期间,DeFi 漏洞造成的损失总计达数十亿美元,加剧了机构投资者对智能合约风险的疑虑。

机构和高净值人士对智能合约的安全性缺乏信任。因此,较为保守的资金池参与度仍然很低。

相反,机构和高净值人士都选择从链下渠道借款,例如 Celsius、BlockFi、Genesis、Maple Finance,以规避智能合约风险。

当时,Aave 并非最安全的 DeFi 协议,因此不存在「直接使用 Aave」这种说法。

变革的催化剂

我不确定这是否是有意为之,或者仅仅是巧合,但我们通常将 Aave 和 Morpho 等平台称为「借贷协议」,这一点其实非常贴切——尽管借贷双方都在使用它们。

「借贷协议」这个名称其实非常贴切:这些平台在服务贷款人方面表现出色,但在服务借款人方面却明显不足。

借款人希望借贷成本固定,而贷款人则希望能够随时提取资金并获得浮动利率。目前的协议对贷款人有利,但对借款人却不利。如果没有固定利率的借贷选项,机构就不会进行链上借贷,双边市场也无法发展——这就是为什么这些平台现在正积极致力于构建固定利率功能的原因。

即使在这种明显偏向贷款人的结构下,变革也需要用户痛点或产品进步。在过去一年半的时间里,DeFi 已经积累了这两方面。

在痛点方面,固定收益循环策略不断受到借贷成本波动的影响,而链下固定利率和链上浮动利率之间的溢价也在不断扩大。

用户痛点 1:固定收益循环

传统金融(TradFi) 提供了丰富的固定收益产品。在 2024 年之前,DeFi 几乎没有任何收益分成机制,直到 Pendle 和流动性质押协议开始将 ETH 流动性质押的收益进行拆分。

在使用循环固定收益代币(Pendle PT)时,借贷利率波动带来的痛苦就显而易见了——循环策略承诺的 30 - 50% 年化收益率(APY)经常被利率波动蚕食殆尽。

我个人尝试过根据利率变动自动调整这些策略建仓和平仓,但每次调整都会产生多层费用:底层收益来源、Pendle、货币市场以及 Gas 费用。很明显,波动的借贷利率是不可持续的——经常导致我的收益为负。基于链上流动性动态定价借贷成本会引入远超可接受范围的波动性。

这种痛苦仅仅是私人信贷上链后即将发生的一切的序幕。私人信贷普遍倾向于固定利率借贷,因为现实世界的运作需要确定性。如果 DeFi 想要摆脱「火星上的赌场」的形象——脱离实际经济活动——并真正为有意义的商业活动提供支持,例如 GPU 支持的贷款和来自交易公司的信用借贷,那么固定利率势在必行。

用户痛点 2:固定/浮动利率溢价扩大

由于借贷协议为贷款人提供了卓越的服务——提现灵活、无需 KYC 且易于编程——链上借贷流动性一直在稳步增长。

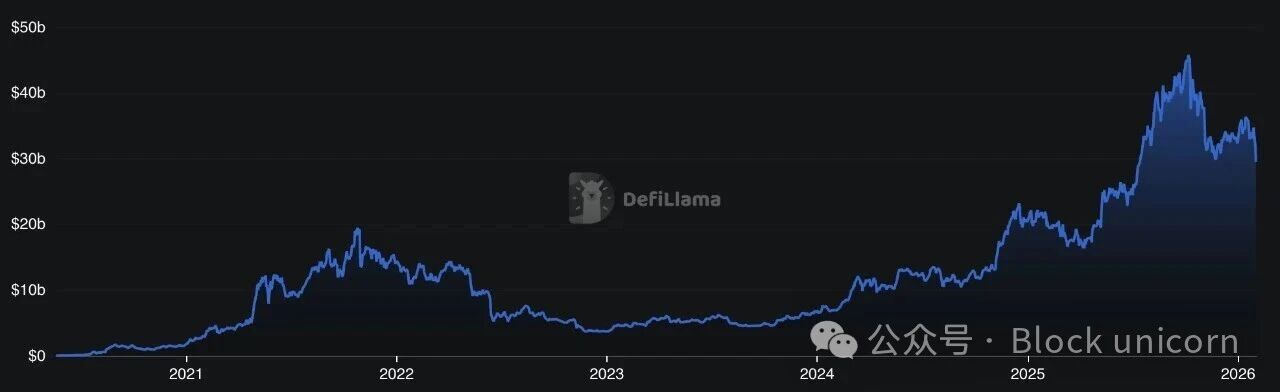

Aave 多年的 TVL。该图表显示,其增长速度大约是比特币价格增长速度的两倍。

随着借贷流动性的增长,这些协议的浮动利率借贷速度下降。虽然这看似对借款人有利,但对机构借款人而言却无关紧要——他们更倾向于固定利率贷款,并且正在通过链下渠道获取这些贷款。

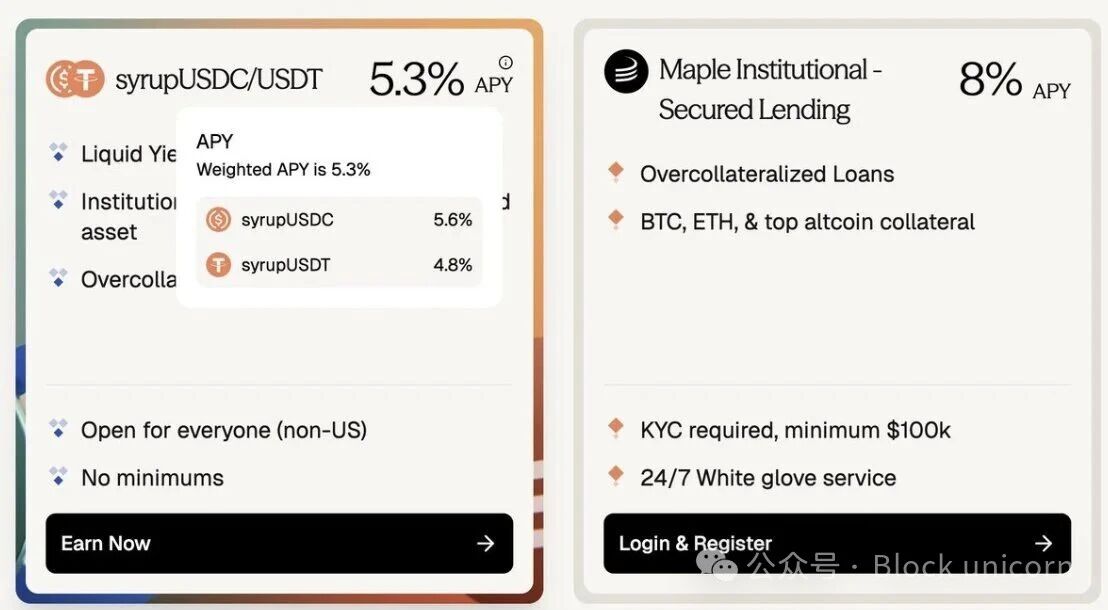

市场真正痛点在于链下固定利率借贷成本与链上浮动利率之间日益扩大的差距。这一差距相当显著。机构投资者为固定利率借款支付的平均溢价为 250 个基点,而使用蓝筹山寨币作为抵押品时,溢价甚至高达 400 个基点。以 4% 的平均年利率 (Aave) 为基准,这意味着 60% 至 100% 的溢价。

Aave 约 3.5% vs Maple 约 8%:固定利率加密货币抵押贷款的溢价约为 180 至 400 个基点。

在这个差距的另一方面,链上收益率也在压缩。由于当前的借贷市场结构性地偏向贷款方,因此吸引的贷款方多于借款方——这最终会损害贷款方的收益,并阻碍协议的增长。

产品进展:DeFi 成为借贷的默认选择

在进展方面,Morpho 已集成到 Coinbase,成为其主要收益来源;而 Aave 则成为协议资金管理、散户稳定币储蓄应用和稳定币新银行的基石。DeFi 借贷协议提供最便捷的稳定币收益获取途径,流动性持续流入链上。

随着 TVL 增加和收益减少,这些借贷协议正积极迭代,力求成为优秀的「借贷协议」,以更好地服务借款人并平衡双边市场。

与此同时,DeFi 协议正变得更加模块化——这是从 Aave 的「一刀切」式资金池模型自然演进的结果(附注:尽管我认为资金池模型仍将长期存在持续的需求——这可以作为未来另一篇文章的主题)。随着 Morpho、Kamino 和 Euler 引领模块化借贷市场,贷款现在可以根据抵押品、LTV 和其他参数进行更精确的设定。独立信贷市场的概念由此诞生。即使是 Aave v4 也正在升级为中心辐射式模块化市场结构。

模块化市场结构为新型抵押品类型(例如 Pendle PT、固定收益产品、私募信贷和风险加权资产 (RWA))上线铺平了道路,进一步放大了对固定利率借贷的需求。

成熟的 DeFi:货币市场通过利率市场蓬勃发展

市场缺口:

借款人强烈偏好固定利率(链下服务完善)

贷款人强烈偏好浮动利率以及随时提取资金的灵活性(链上服务完善)

如果不弥合这一市场缺口,链上货币市场将停滞在目前的规模,无法扩展到更广泛的货币和信贷市场。弥合这一缺口有两条清晰的路径,这两条路径并非相互竞争,而是高度互补,甚至是共生的。

路径一:由风险管理机构运营的 P2P 固定利率

P2P 固定利率模式简单明了:每笔固定利率借款需求,都会锁定等量的资金用于固定利率贷款。虽然这种模式简洁高效,但它需要 1:1 的流动性匹配。

根据各大借贷协议在 2026 年的公告,它们都在朝着 P2P 固定利率模式发展。然而,散户用户不会直接向这些 P2P 固定利率市场借款,主要原因有二:

他们重视提款的灵活性

他们面临太多需要评估和选择的市场

相反,只有目前部署在风险管理机构金库中的流动性才能借入这些固定利率市场——而且即便如此,也只能部分借入。风险管理机构必须维持足够的流动性,以满足其存款人的即时提款需求。

这对于需要满足即时提款需求的风险管理机构而言,构成了一种棘手的动态:

当存款提取激增且金库流动性因资金锁定在固定利率借贷中而变低时,金库缺乏机制来阻止提取或鼓励存款。与拥有利用率曲线的货币市场不同,金库的结构设计并非旨在维持提款流动性。提款增加并不会带来金库更高的收益。

如果金库被迫在二级市场出售其固定利率贷款,这些贷款很可能以折价交易——这可能导致金库破产。(类似于 2023 年 3 月硅谷银行的情况)

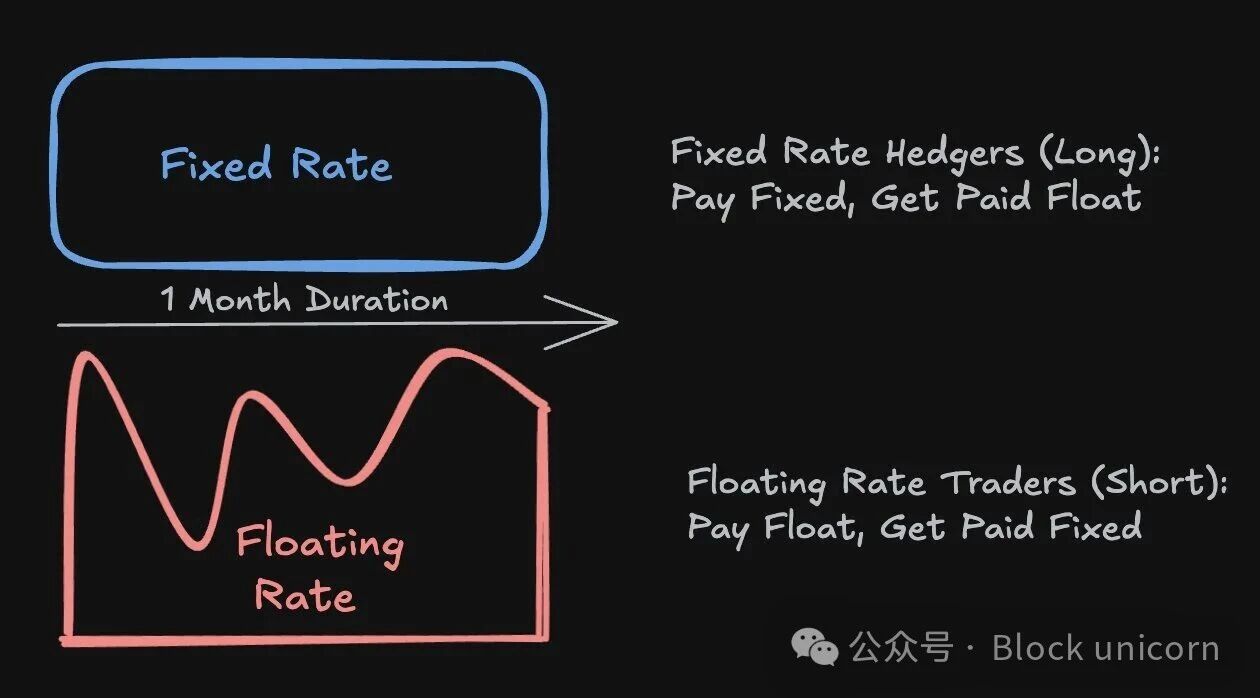

为了缓解这种棘手的动态,风险管理机构更倾向于采取传统贷款机构通常的做法:通过利率互换将固定利率贷款转换为浮动利率贷款。

他们向互换市场支付固定利率,并获得相应的浮动利率,从而避免在浮动利率上升和提款增加时被锁定在低固定利率中的风险。

在这种情况下,机构贷款人和风险管理机构利用利率市场更好地提供固定利率流动性。

路径二:基于货币市场的利率市场

利率市场并不直接将固定利率借贷方与借款方进行匹配。相反,它将借款人与愿意弥补约定固定利率与货币市场利用率曲线中浮动利率之间差额的资本进行匹配。这种方法提供的资本效率比 P2P 市场所需的 1:1 匹配流动性高 240-400 倍。

资本效率的数学计算如下:

从 Aave 的现有流动性中以浮动利率借入 1 亿

借款人希望将这笔浮动利率贷款转换为为期一个月的固定利率贷款。假设固定利率为 5% 年利率

1 亿 * 5% / 12 = 41.6 万

利率互换可实现 20 * 12 = 240 倍的固有杠杆

利率互换帮助套期保值者和交易员对固定利率和浮动利率进行定价和互换

基于货币市场的利率互换机制无法像 P2P 模式那样提供完全无杠杆的固定利率贷款——如果利率飙升 10 倍并长期维持在高位,套期保值者理论上可能面临自动去杠杆化 (ADL)。

然而,这种情况发生的可能性极低,在 Aave 或 Morpho 三年的历史中均未出现过。利率交易所永远无法完全消除 ADL 风险,但它们可以采用多层保护措施——保守的保证金要求、保险基金和其他保障机制——将其降低到可忽略不计的水平。

这种权衡极具吸引力:借款人可以从久经考验、高 TVL(总价值抵押率)的货币市场(例如 Aave、Morpho、Euler 和 Kamino)获得固定利率贷款,同时受益于比 P2P 市场高 240 - 500 倍的资本效率。

路径二类似于传统金融的运作方式——利率互换的日交易量高达 18 万亿美元,促进了信贷、固定收益产品和实体经济活动。

这种结合了成熟的货币市场安全性、现有贷款协议中 300 亿美元的流动性、适当的风险缓解措施和卓越的资本效率的策略,使得利率交易所成为在链上扩展固定利率借贷的务实之选。

激动人心的未来:连接市场,扩展信贷

如果你耐心读完了上一节枯燥的机制和市场微观结构,希望这一节能激发你对未来激动人心的发展道路的无限遐想!

一些预测:

1. 利率市场将变得与现有借贷协议同等重要

由于借贷主要发生在链下,而贷款主要发生在链上,市场仍然是不完整的。利率市场通过满足借贷双方不同的偏好来连接借贷需求,极大地扩展了现有货币市场协议的潜力,并成为链上货币市场不可或缺的一部分。

在传统交易金融领域,利率市场和货币市场相辅相成。我们将在链上看到同样的动态。

2. 机构信用:利率市场将成为信贷扩张的支柱

免责声明:此处的信贷指的是无抵押或抵押不足的货币市场,而非抵押过高的模块化市场,例如 Morpho Blue 市场。

信贷市场对利率市场的依赖程度甚至超过了超额抵押贷款。当机构通过信贷为现实世界的活动(例如 GPU 集群、收购或交易操作)融资时,可预测的资本成本至关重要。因此,利率市场将随着链上私人信贷和风险加权资产(RWA)的扩张而发展。

为了将链下现实世界的收益机会与链上稳定币资本连接起来,利率市场对于链上信贷的扩张而言,更是至关重要的支柱。

3. 消费信贷:「借钱消费」惠及所有人

出售资产会引发资本利得税和税务问题,这就是为什么超高净值人士几乎从不出售资产;他们选择借贷消费。我设想,在不久的将来,每个人都将能够「借贷消费」而非「卖出消费」——这种特权目前仅限于超级富豪。

资产发行方、托管方和交易所将有强烈的动机发行信用卡,允许人们以资产作抵押进行借贷并直接消费。为了使这一体系与完整的自托管体系协同运作,去中心化的利率市场势在必行。

EtherFi 的信用卡引领了基于抵押品的消费信贷潮流,其信用卡业务去年增长了 525%,单日交易额最高达到 120 万美元。如果你还没有办理 EtherFi 卡,我强烈建议你尝试一下,体验「借贷消费」的乐趣!

最后,我想指出,固定利率远非货币市场增长的唯一驱动因素。货币市场能够解决许多亟待解决的问题,例如,启用链下抵押品和基于 RWA 赎回的预言机以支持循环策略等等。未来充满挑战,我非常期待看到这个市场的发展,并希望能够为之贡献一份力量。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。