本文来自 nansen.ai,原文作者:Yuffie • ユフィ,由 Odaily星球日报译者 Katie 辜编译。

你有没有想过在加密货币市场里有什么指标可以用来衡量总体的利率水平或市场情绪状况?市场是否过度看涨或看跌?你是否也疑惑过为什么Crypto Twitter上一些有影响力的交易者最近开始大谈指标水平的重要性?

阅读本文,我们一起探讨加密货币常用的指标和如何通过这些数据来了解更广大的加密货币市场的利率或情绪现状。

(1) 资金费率(Funding Rates)

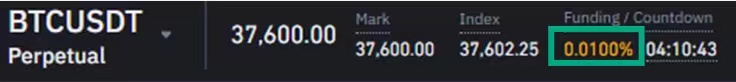

如果之前你通过永续合约在交易所玩杠杆,通常在交易所页面的顶部你会看到一个“资金费率”的字眼。

资金费率是定期支付,以百分比显示,通常以8小时的费率报价,根据现货价格和永续合约市之间的差额支付给做多或做空交易者。

(译者注:永续合约perpetual contracts是数字货币流动性最好的衍生品,也是币圈兵家必争之地。这是一种类似期货但永不到期,没有交割的数字货币衍生品。)

以币安期货为例,资金费率往往以8小时利率显示。

交易者使用这些合约获得特定代币的杠杆敞口(受杠杆影响的头寸状况),因为他们只需要拿出总合约价值的一小部分作为抵押。

与传统期货合约不同的是,期货价格最终会在结算时与合约价格趋同,永续合约利用资金费率来确保永续合约价格和现货价格在趋同的水平线上。

另一种理解资金费率的简单方法是将其可视为向套利者支付的款项,以确保永续价格与潜在的现货价格差不多(实质上是支付两个价格之间的差额)。

但波动性较大时,永续价格可能会偏离潜在的现货价格。根据偏离的影响度,资金费率既可以是正,也可以是负。

➕当永续价格高于现货价格(即期货溢价)时,就会出现正的资金费率,市场参与者是看涨的,做多的交易者将不得不为空头头寸买单。

➖当永续价格低于现货价格(即现货溢价)时,就会出现负的资金费率,市场参与者看跌,做空的交易者将不得不为多头头寸买单。

(Odaily星球日报注:期货溢价是商品的期货价格高于现货价格的情况。所有期货交易市场中,当合约接近到期时,期货价格通常会接近于现货价格。高级交易员可以通过期货溢价采用策略进行套利。

现货溢价和期货溢价刚好相反,现货溢价有时容易和反向期货市场混淆。从本质上讲,期货市场预期在较长的期限内价格更高,而当你在当前现货价格上“趋同”时,价格会更低。)

资金费率通常由两部分组成:利率和溢价。利率一般固定在每个融资区间的0.01%(通常频率是每8小时),而溢价取决于现货价格和现货价格之间的差异。

由于利率固定在每个区间0.01%,0.01%往往被视为“市场中性”的资金费率。从这个角度看,资金费率可以被用作衡量某种资产过热或超卖程度的标准。

它们与市场情绪有何关联?资金费率倾向于与相关资产的总体趋势一致,即随着相关资产价格的上涨,资金费率倾向于为正值并不断上升。

BTC价格和BTC前资金费率表

(2) 持仓量(未平仓合约Open Interest)

另外一个衡量加密货币市场的利率的方式就是看基于交易量的指标;比如,我们可以查看到有多少合约在市场上交易等数据。

持仓量是比较流行的基于交易量指标之一,它是指市场参与者在任何给定时间点持有的未平仓合约(包括多头和空头头寸)的总量。

换句话说,未平仓合约基本上是所有多头和空头减去已平仓交易的总和。

为什么持仓量如此重要?

因为它是资本流入市场的总体指标。随着更多的资本流动,持仓量的数量就会增加,反之亦然。由于这个原因,它也被用作市场情绪的指标。

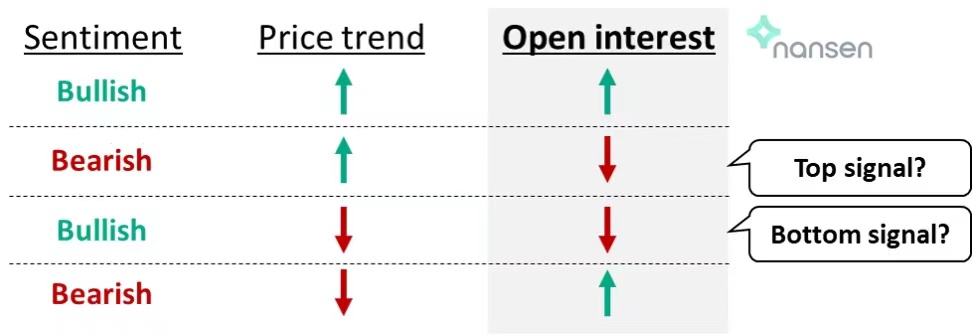

由于未平仓合约包括多头和空头未平仓头寸,未平仓量的高数值通常表明价格波动性增加。因此,当与价格趋势相结合时,未平仓合约可用于确定市场顶部/底部的到来。

例如,如果资产的价格与其未平仓合约一起上涨,则可能表明看涨情绪。另一方面,如果价格上涨但持仓量下降,则可能意味着市场情绪看跌,价格走势力度减弱。

使用价格和持仓量趋势对市场情绪的潜在意义

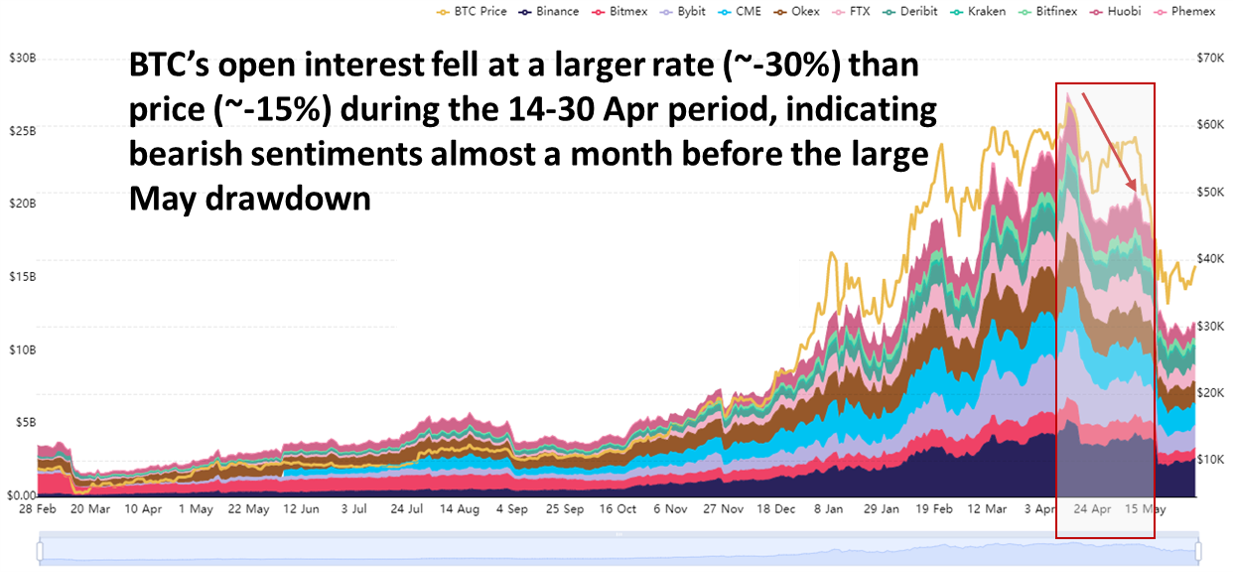

交易所BTC持仓量,图表来自 bybt.com

(3) 稳定币流通量

如果出现市场抛售,投资者预计他们的加密货币投资价值将下降,他们可能会将稳定币作为一个安全的避风港,同时让他们能够快速灵活地将资本轻松地配置回加密货币市场。

因此,看看稳定币交易量和活跃度的总体趋势是有用的,你可以通过Nansen的稳定币Master数据表来了解。

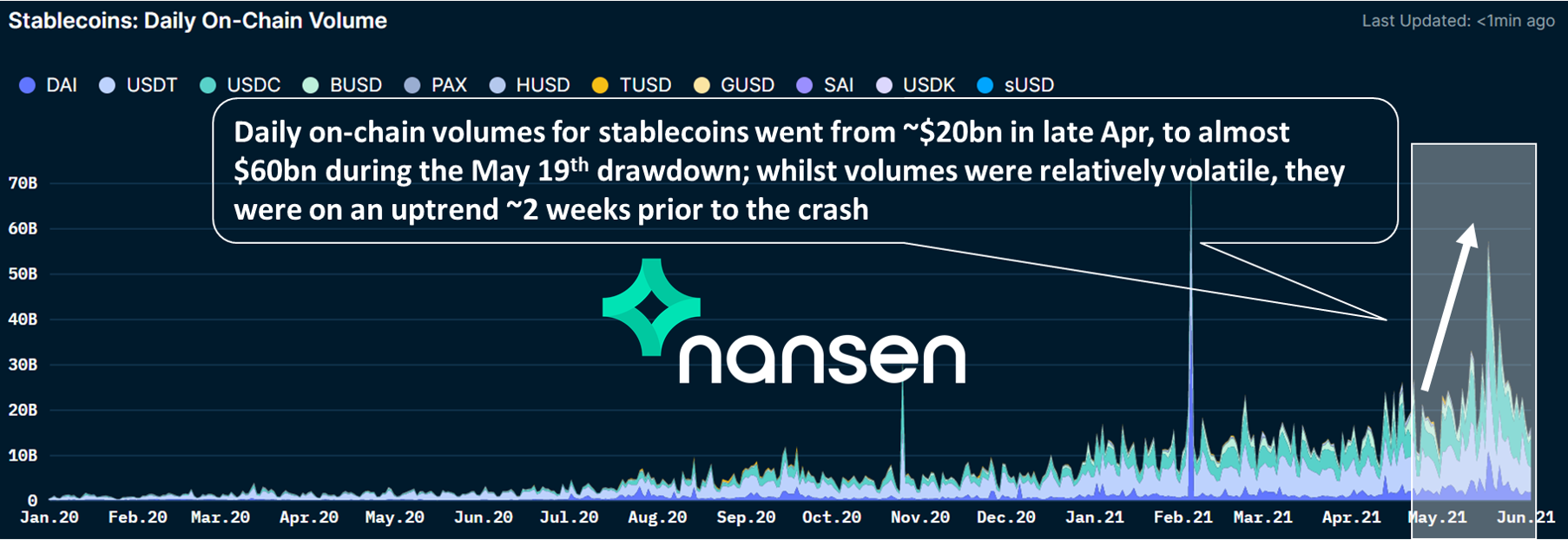

例如,稳定币的日链上交易量在5月19日之前一直处于上升趋势,随后在5月19日就出现了飙升。

稳定币的每日链上交易量,图表来自Nansen

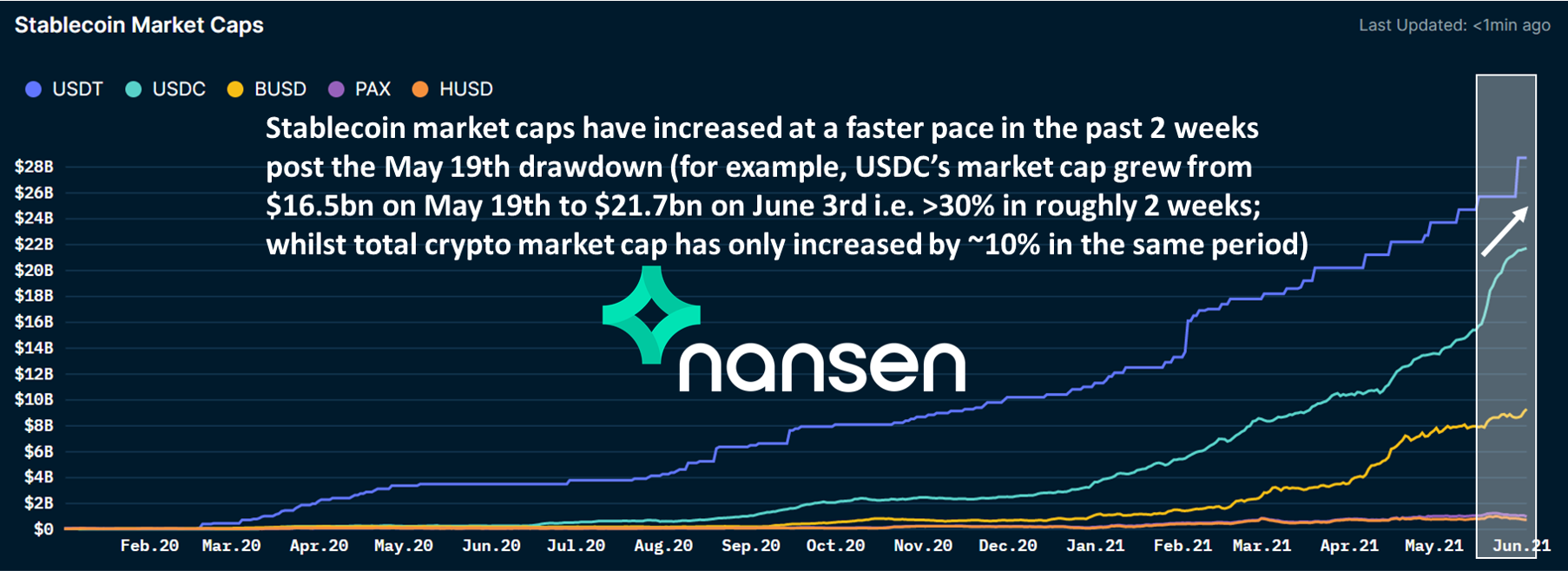

另一方面,相对于总加密货币市值而言,快速增加的稳定币供应(通过市值衡量)可能会成为市场下跌后的底部信号,因为这可能意味着可以很容易地回流到加密资产。

稳定币市值,图表来自Nansen

(4) 交易所流入/流出量

如果市场参与者看跌,并担心其持有的加密货币价值可能下降,他们会试图通过交易所抛售其持有的加密货币。

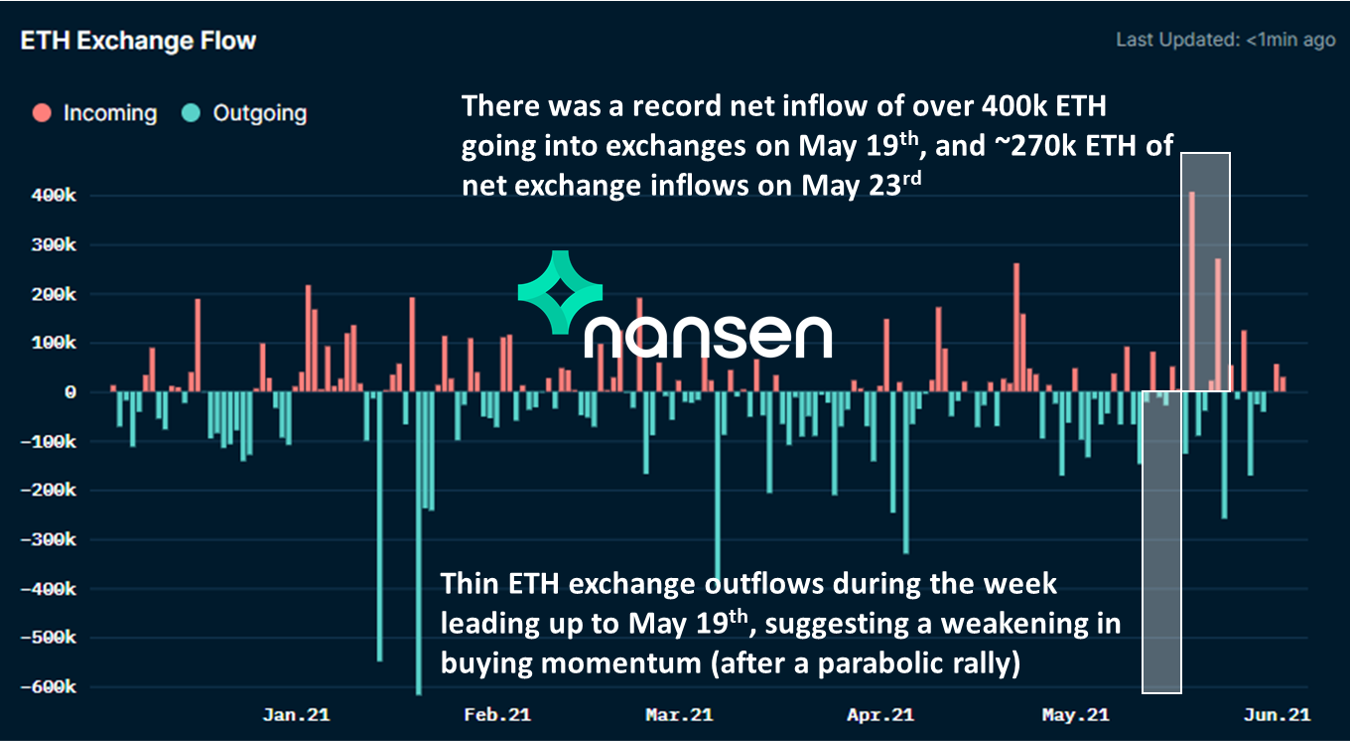

净交易量是显示这一趋势的指标;它衡量进出交易所的代币的净数量。如果某一特定代币流入交易所的净额突然增加,这可能意味着参与者正试图通过在交易所出售它们来退出该资产,反之亦然。

ETH 净交易量,取自Nansen的ETH Tracker数据表,图片来自Nansen

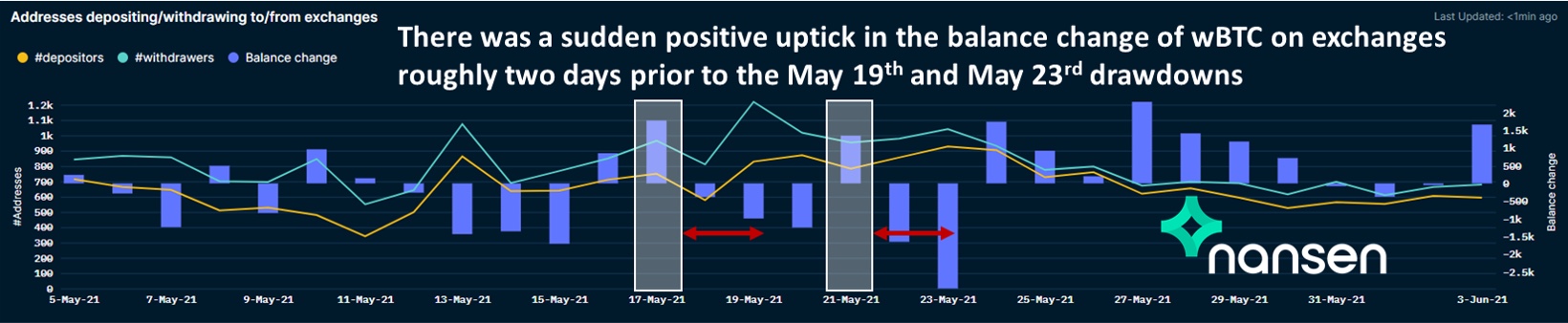

出于同样的原因,人们还可以通过Nansen的Token God Mode查看交易所持有的特定代币的余额变化,以评估参与者是试图退出(向交易所出售代币时余额变化为正)还是进入(负余额变化为他们从交易所购买代币)。

交易所上WBTC的余额变化,取自Nansen的Token God Mode(Nansen)

(5) 恐惧与贪婪指数

衡量加密货币市场情绪水平的一个流行指标是加密货币恐惧贪婪指数。在大多数市场中,参与者的行为往往是情绪化的。当价格上涨时,市场参与者往往变得过度贪婪,而当价格下跌时,他们也往往过度恐惧,并在亏损时非理性地抛售头寸。

恐惧贪婪指数是一个从几个方面跟踪比特币市场当前情绪的指数,即:

波动率:测量当前波动率和最大值。过去30天和90天内BTC相对于平均值的下降;

市场动量/成交量:相对于过去30天和90天的平均值来衡量当前的成交量和市场动量(衡量市场的过度反应);

社交媒体:使用比特币标签的帖子以及它们的互动率;

比特币的主导地位:主导地位的上升往往是由于对高风险替代币的恐惧/抛售造成的;

谷歌趋势:比特币正面/负面搜索量。

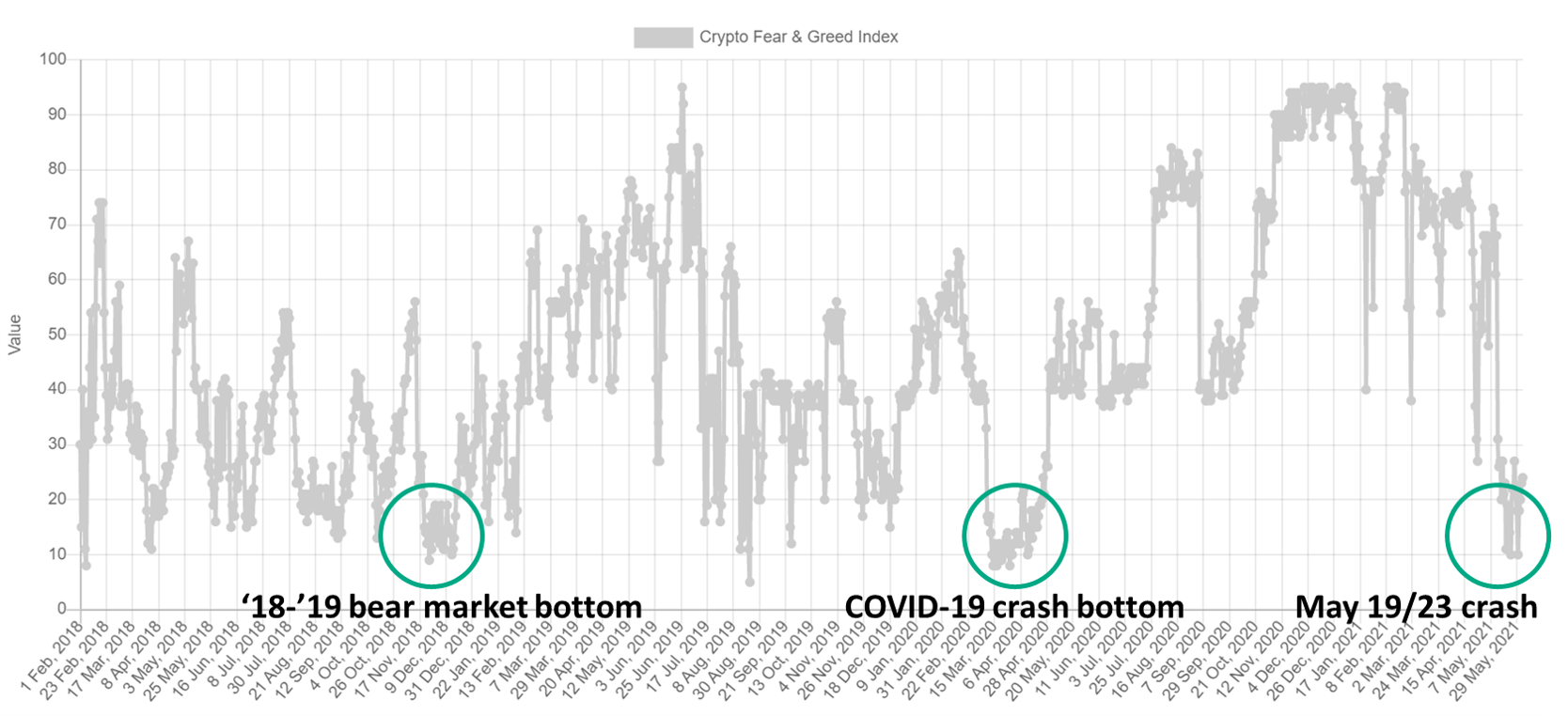

该指数的起点从0到100,0表示“极度恐惧”(投资者过度担忧时的潜在底部信号),100表示“极度贪婪”(投资者过度看涨时的潜在顶部信号)。

从历史上看,恐惧贪婪指数一直是市场触底的良好指标;例如,在18- 19年熊市底部和新冠疫情崩溃的底部期间,该指数在10-20极度恐惧区间徘徊了大约3-4周。

加密恐惧和贪婪指数,来自alternative.me

下次当你尝试分析加密货币市场和衡量情绪时,请记住这些指标,因为它们可能会为你提供有用的见解!

免责声明:本文中包含的任何信息仅供参考,并不构成财务建议。它基于我们认为可靠但可能未经独立验证的当前公开信息、内部数据和其他来源。虽然我们已尽一切努力确保这些信息的准确性和完整性,但我们并不表示它是准确或完整的。您可自行决定是否依赖本材料中的信息。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。