2020年10月12日,币安 Launchpad,正式宣布上线Injective Protocol。

“Injective Protocol 是业内首个 layer-2 去中心化交易协议,可用于去中心化的跨链衍生品交易,释放无边界去中心化金融的全部潜力。协议支持去中心化的差价合约(CFD)、永久掉期等各类衍生品市场。该协议上的技术栈在保证完全去中心化的前提下,通过在 layer-2 上交易执行和结算带来数量级的加速。Injective 完全去中心化的性质允许用户无需许可,即可创建并交易衍生品市场。”

DeFi 与 Injective

今年以来 DeFi 的热度在不断升温,作为 DeFi 中的重要组成部分的去中心化交易所 DEX 也持续受到关注。AMM 自动做市商作为典型的一种 DEX,开创了金融资产交易不依赖订单簿的先河。Uniswap 在今年 5 月份发布 V2 版本的时候,可能并没有想到,短短四个月的时间,AMM DEX会在加密行业掀起如此大的一股浪潮。9 月 2 日,Uniswap 的流动性池锁仓资金量高达 19.5 亿美元,交易量达到 9.53 亿美元,这个数据足以撼动任何一家中心化交易所。拿合规交易所 Coinbase 举例,在所有数据完全真实的情况下,1 年的时间周期内,也鲜有时日能够达到近 10 亿美元的交易额。

随着 DeFi 的火爆,以太坊公链的性能问题也随之而来,Gas 费一路飙升到 500 Gwei,未确定交易数达 14 万余笔,区块确认时间长达15秒左右,一笔链上交易的确认时间往往长达好几分钟。有人调侃,以太坊的性能都不足以提供一个 DeFi 项目的正常使用。也因此,链上扩容的问题又重新成为了热议的话题。因此要么引入以太坊侧链,要么在速度更快的链上部署。如果在其他链部署,还会遇到生态问题,毕竟目前大部分的 token 是建立在以太坊网络。综上所述,基于以太坊的 layer-2 项目可能更适合目前的衍生品 DEX。 Injective Protocol 正是一个基于以太坊的 layer-2 项目,侧链基于 COSMOS,快至 1 秒的出块时间,可以极大的提高订单撮合效率并且支持以太坊跨链。为了解决抢先交易问题,通过集成可验证延迟函数(VDF)为订单添加时间戳,杜绝交易作弊,防止矿工「抢跑」用户。

总而言之,Injective 集合了目前几乎火爆的所有因素,去中心化交易所 DEX,衍生品交易,Layer-2项目,以太坊侧链,难怪币安已宣布 IEO,立马引发了 BNB 的暴涨。这些概念的火爆有它一定的道理,不是纯粹的炒作,而是基于行业拓展碰到的各种细分问题大家所发掘的技术驱动解决方案。我们试着从价值捕获的角度来分析一下 INJ 的估值。

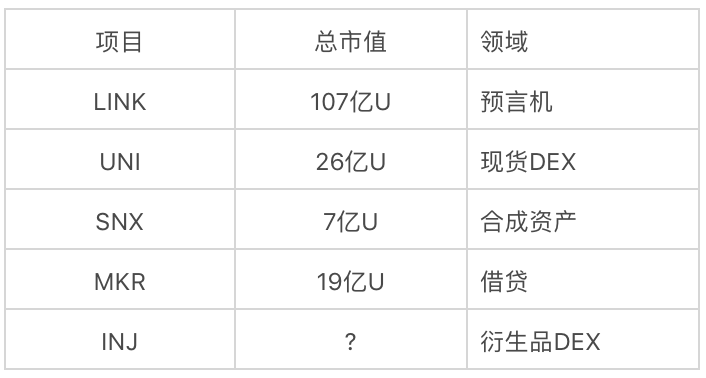

对标币安LaunchPad项目的比较估值

按照0.4U的价格来计算,整体市值0.4亿美金,再考虑到所处的细分领域的热度,比如 DEX,衍生品,Layer2 等等,总市值肯定要比 SAND 要高一些,那么2-5亿美金是比较合理的估值。

和DeFi项目的比较估值

如果我们来对标 DeFi 项目,那么INJ的成长空间显然更大一些。我们看到 DeFi 优质项目的总市值普遍在5-30亿美金,我们如果取中间值,那就是在15亿美金左右,上涨空间巨大,当然了,这也是建立在 Injective 能够成长为一流的DeFi项目条件下,依然任重道远。

INJ的价值捕获

在 DeFi 领域,人们为了寻求一个估值的模式,绞尽了脑汁。即便如此,也没有大家公认的估值标准,也没有真正行之有效的通用方法,一切都在不断的摸索中。上面给出的两种计算算是比较常见的对比估值,但是并没有实实在在的体现出INJ本身的价值所在。从价值的角度,INJ代币高估还是低估取决于其价值的捕获能力。那么,INJ的价值源于哪里?

首先来回顾一下 Injective 是做什么的?Injective 的目标是帮助交易者以去中心化的方法建立和交易金融衍生品。它通过INJ代币来奖励人们让交易变得更加便捷的行为。比如:

1.做市商激励;

2.中继人激励;

3.交易费用的价值积累与回归;

4.侧链治理;

5.POS安全性;

6.衍生品合约抵押资产;

7.Injective 生态和平台参与激励。

INJ兼具财务价值和治理价值,交易手续费收入将进行链上回购和销毁以增加INJ的价值,这意味着未来的INJ会进入到通缩模式。那么只要平台的交易量和使用人数上去了,用于回购和销毁的费用自然也会增加,相应的治理功能也能得到持币用户的珍惜,INJ的市值自然可以得到应有的体现。那么未来的发展空间到底怎么样呢?我们先看看目前DEX领域的交易情况。

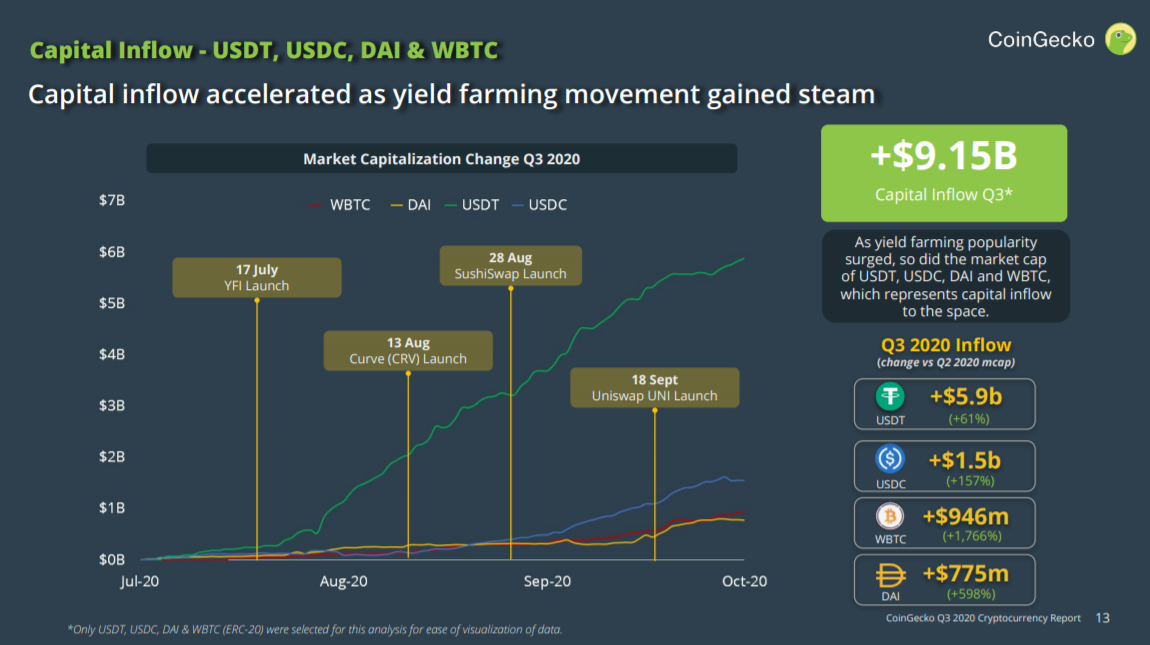

如果不考虑衍生品市场,我们再对比一下 DEX 现货交易市场。加密货币数据网站 CoinGecko 近期发布 DeFi 市场报告,其中提及受 DeFi 协议影响,Q3 流入加密市场的资金增加 91.5 亿美元。在第三季度,尽管去中心化交易所(例如 Uniswap )的交易量仅为中心化交易所(例如币安)交易量的 6%,但前者交易量却在这一时期增长 700%。这并非偶然,DEX 用户体验在过去几年取得显著改善,而最近的流动性挖矿影响更多的人去尝试这些 DEX。

在任何一个重要的金融体系中,货币 / 债务 / 衍生品之间的典型市场规模比例是 1/10/100。如果已经有了较为成熟的衍生品 DEX,那么针对于第三季度 DeFi 91.5 亿美金交易额的来计算,衍生品市场应该有 9100 亿美金左右,这个市场规模巨大。

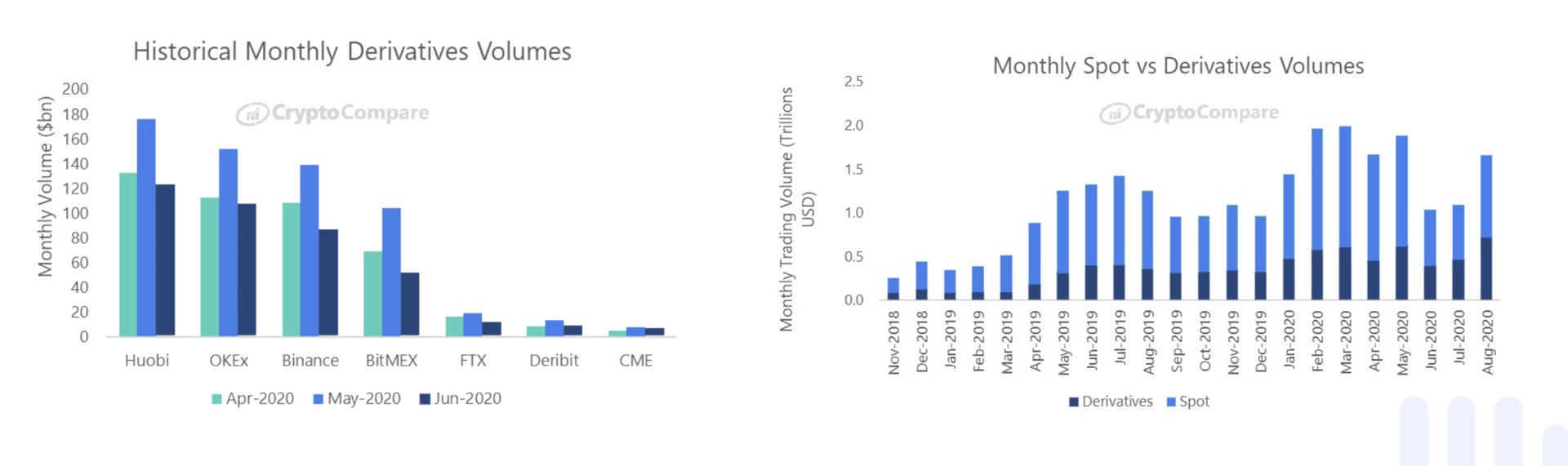

接着对比一下加密货币衍生品整体交易规模。今年 3 月,中心化交易平台的衍生品交易量攀升至 6000 亿美金,虽然随后有所回落,但在今年 8 月时再次冲至 7000 亿美金,创下历史新高。数据的浮动表明越来越多的用户开始接受衍生品作为投资工具,不管是用来对冲还是投机。

左图为 2020 年 4、5、6 月各大交易平台的衍生品交易量;右图为每月的衍生品及现货的交易总量。

单月份7000亿美金的交易量还是很客观的,并且目前还处在急速增长的趋势。如果衍生品 DEX在使用体验和流动性方面可以达到中心化交易所的水平,考虑到无需 KYC 和自由建立衍生品这两点,达到 CEX 一半的交易量还是很有可能的,那就是单月3500亿美金的交易量。然而更大的想象空间还在后面。

传统金融市场的价值捕获

中心化衍生品交易所在衍生品市场的设计和建立方面非常低效,我曾经设计过一种 USDT-USD 的永续合约产品。目前 USDT 的每日交易量已经超过 BTC,成为加密货币领域排名第一的数字资产。不管是场内交易,还是场外交易,USDT 的价值对币圈都有着举足轻重的影响。USDT 因为缺乏官方的法币承兑和真实资产背书,本来应该1:1兑换的汇率,在真实场景下总是在1附近上下震荡,比如0.996-1.004。但是就是这么一款可以用来对冲 USDT 风险的衍生品也只是在两周之前才刚刚上线火币永续合约。

而在 Injective 上面可就方便了,我可以只用花几分钟的时间就可以建立这么一个金融衍生品(当然了事先的设计和参数设定还是需要一些时间来思考)。再往外拓展的话,我们可选择的产品就更多了,比如黄金和白银。有没有想过在 Injective 上面建立 XAU-USDC 差价合约交易对呢(XAU是伦敦现货金的缩写代码)?那么纳斯达克指数交易对呢?甚至石油呢?后面的可以自己慢慢体会,去中心化的市场可以玩的东西实在太多。我曾经在8月份写过一篇传统金融衍生品和数字资产衍生品的对比分析,现在摘录一些内容如下:

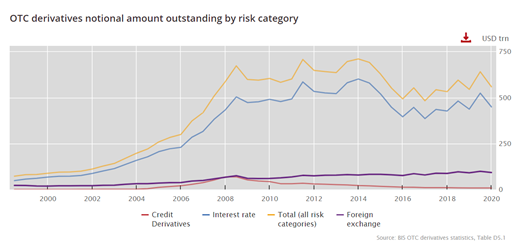

根据国际清算银行(BIS)的最新数据,2020年上半年,衍生品市场未平仓合约的名义总金额估计为600万亿美元,但所有合约的总市场价值少得多:大约12万亿美元。以名义价值计算的场外衍生品市场处于2014年以来的最高水平。利率衍生品占OTC名义衍生品价值的大部分。利率合约的名义价值接近200万亿美元。同时,衍生品的总值近年来一直在下降,但在2019年有所回升。

OTC 衍生品市场名义金额变化图(数据来源:BIS)

小结

衍生品对任何金融系统都至关重要。这是因为金融系统是由金融市场组成的,而金融市场完全关乎风险——每一笔交易都有一定的风险。专业的市场参与者,如交易员、银行和投资公司都会希望抵消或对冲这些风险,以防止在发生价格大幅波动等意外事件时出现金融灾难。这就是期权和期货等衍生品的用途。衍生品使得市场参与者能通过限制潜在的回报和损失来管理他们的风险。简单地说,衍生品可以平滑收益和损失,从而防止金融危机。

目前真正有影响力的“去中心化 BitMEX”还未出现,但可以想象一旦出现,会给目前的区块链世界的格局带来很大的改变。基于衍生品的去中心化交易所正在成为 DeFi 乐高中的重要组成部分以及底层基础设施。基于 Layer2 完全去中心化的 Injective 是否能抓住这个巨大的风口,成为链接数字资产和传统资产的桥梁?我们仍需观察,但是一旦成功,INJ的价值不可估量。

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。