《拜托了合约》 是由OKEx联合圈内知名大V推出的于OKEx核心社群内分享的系列直播节目,节目宗旨是为更多人提供了解和学习合约产品的途径,第2季第五期嘉宾由天启资本TraderT老师担任,以下是本期直播的文稿。

本次课程讲的较为基础一些,希望能为各位交易中提供一些思路。

整体分为三个部分。

一. 如何进行仓位与心态管理

合约与现货交易的不同点,和仓位管理的重要性

二. 交易中常用的,比较有效的技术指标分享。

三. 技术分析失效的原因

那么先从一开始讲

一 、如何进行仓位与心态管理

或许,很多人都觉得或许已经有丰富的交易经验了,为什么还要教我仓位管理。

先用一个简单的数学方法去解释为什么合约交易较难盈利。

建立一个等式,在无论市场中都生效,就是胜率×(平均盈利)-(100%-胜率)×(平均止损)=利润 也就引申出两个做交易很重要的概念

胜率与盈亏比(你每单平均盈利和亏损之比)

通常我们的现货投资(无论股市还是币圈)之中

判断正确,上涨,盈利,这也是炒股的一个简单算法

因此只要盈亏比在1:1的情况下(你每一次交易亏损和盈利差不多),那么只要胜率大于50%,就可以轻松盈利

而如果我的股票(现货)交易周期是7天,盈亏比是2:1的情况下,胜率是70%的话

我每一次交易的期望收益就是 (70%×2%)-(30%×1%)=1.1%,而一年52周。

年化收益率就高达76%

现货只要判断对结果,你就能盈利。

而合约不同,你需要判断对3件事 1:结果 2:此前的波动 3:时间点

①和股票相同,你的方向是否预判正确?

②决定了你的仓位是否止损or爆仓

③合约不同于现货,是有交割的,而即使ok有次季合约,也就3-6个月的交割期限。

因此基于①②③,加入本来我们判断一个事物的准确率是70%

现在我们的盈利是 ①×②×③×盈亏比=利润

也就是比起现货70%的胜率,我们的最终胜率会降至0.7的三次方,也就是35%左右。

即使这时我们的盈亏比仍有2:1,35%×2%-(100%-35%)×1%=0.05% 就不盈利了

刚才也说了,你的收益是胜率×盈亏比。

那么只要你有爆仓的可能性,你如果坚持交易

即使你的胜率是99%。

你的盈亏比也会因为有“爆仓”而为0,也就是无论怎么交易,都是归零。

OKEx合约的大佬诸如肥宅和半木夏,也不逃不出这个规律。

因此合约的重中之重,是仓位管理。

仓位管理的具体方法,和个人心态分析。

每个人都是不一样的,严格管理仓位大小是很难的,对于80%的人来说我认为都很难,因此我给了两条路去走(我就属于很难做到完美仓位管理的,过于自信就意味着会失误,这是必然,我一天多的或许会做100单200单,总会膨胀,所以我选的是第二条路)

但无论什么打法,计划→执行→盈利or亏损→计划→执行→盈利or亏损这个循环过程是必然的

而心态的变化会导致操作的畸形,计划的不理性。

亏损后的心态会发生变化,进而导致操作执行变的畸形,导致更大的亏损。

也就是“快点回本”和“一夜暴富”的心态。

而下文的方法,能帮助我们用数学上的方法,规避心理上的问题。

(毕竟我们也不是心理医生。。)

(一)严格的仓位管理&严格止损

每次开单低于总仓位一定比例(我个人建议低于保证金的200%以内,也就是10倍2成仓。

)

这一步的意义在于我们每一单出手都是稳定金额,而不是浮亏加仓,一把亏光。

也避免了即使胜率很高,出现小概率时间(多次止损)时仍旧可以规避大亏损(当然,也会降低我们盈利的速度)

而止损永远要设定一个自己的极限阈值(比如我是20倍杠杆的情况下,就是1.5%波动,也就是-30%时止损,这还是因为我艺高人大胆)

这一步的意义在于,在我们将钱做“乘法”的过程中,规避了“归零”“和大幅度亏损”。让我们的净值更为稳定。

而以上两步是我们净值的“熔断机制”,是一条“保险丝”,更是我们心态上的。

避免出现大幅亏损,的确会导致一部分本来能由亏损的单子“扛”到止盈。

这种方法肯定是最好最棒的,能让你在获得“复利”的收入的同时,保证安全性。

但现实是,大部分人都很难做到,这轮312 313的行情,我9200空到7000,eth150的多单止损就没有严格执行。

而对于大部分人来说,暴跌下看多的人不断加多也是天性使然。

因此自控力足够的人,一号方案很适合你

如果你对自己并没有那么自信,请看二号方案

(PS:所有赚钱的人,都是胜在有“自知之明”)

(二)严格的提款及充值纪律&严格止损

第二个方法也相对简单,也好操作

止损方法同上,设定一个一定执行的强行止损范围,和设定开单逻辑下的止损范围。

而提款和充值纪律,能帮助我们规避“个人执行力”的问题

我每周用2-3万左右的本金开始操作,在盈利4-5万以上时,我会严格提款回2-3万本金。这么做的原因有两个

1 因为我的高频交易和自信,我单笔金额基本都是20倍杠杆,如果我的资金量扩大,我的冲击成本(滑点)也会提高,会导致我的收益率下降甚至亏损。

2 避免赚钱→自信→赚钱→更自信→膨胀,导致的止损不及时or上头。

提款的缺点也很明显,我不再是“复利”了,一夜暴富自然也离我远去了。

而优点也很明显,我炒币至今13个月,涉及合约12个月,最大回撤也仅为9万。

月平均稳定收益5-10万rmb。

那么仓位管理就说到这里,希望你能通过上面两种方式,持久稳定的盈利。

接下去讲大部分人沉迷的技术分析。

当然我最后第三部分也会反驳的技术分析的无效的原因。

二、交易中常用的,比较有效的技术指标分享

首先先说一下最简单的EMA指标,并且讲讲最简单的交易信号——金叉与死叉。

EMA 是一种简单的均线,可以显示价格的指数移动平均。

图中的两根线就是EMA,参数更小的那一根就是快线,更大的就是慢线,因为越大意味着取更多天的数据,变化程度也就没有慢线敏捷。黄色那一根是快线(参数8),紫色那一根是慢线(参数17)。

当快线由下往上穿过去就叫金叉,预示

价格正趋向于上涨。

当快线由上往下穿过去就叫死叉。预示着价格正趋向于下跌。

举个例子,图中可以看到,EMA金叉后,价格一路上扬。

除了EMA,其实任何趋势类指标都能构成所谓的金叉死叉,用法也大同小异。

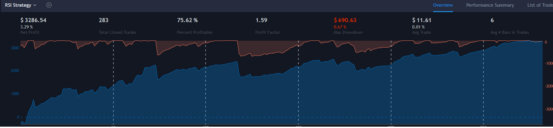

然而,只要金叉买入做多,只要死叉卖出做空,就能够赚钱的行情,仅限于趋势行情。下图给你们截图这个最简单的回测就是最好的证明。

这种交易方法,在震荡行情当中,表现是有差异的。

你们会发现,咦,怎么这一段行情的金叉死叉那么频繁,一买进去就亏钱,刚止损掉就往回走。

那是因为行情暂时已经陷入了震荡状态。不形成趋势,波动不够大,自然而然你就赚不到钱。因为金叉死叉只是数据显示出它更偏向于涨或者跌,而无法预言暴涨和爆跌。

这个时候你就需要设计并使用各种“滤网”去过滤掉震荡行情。最简单的方法,是找出从震荡开始到目前为止的最高点和最低点,画出一个震荡区间,在行情没有突破走出这个区间之前,就不使用金叉死叉这种交易信号进行交易。当走出了这个这个区间,便可以继续沿用金叉金叉信号进行判断和交易。

进阶一些的做法就涉及到更多的知识了

比如说使用另一个指标,MACD去做滤网,DIF快线在零轴之上配合EMAs的金叉才进行买入,DIF快线在零轴之下配合EMAs死叉才进行卖出。这样简单的滤网已经可以过滤掉一些失败的交易,大幅提升胜率和利润。

接下去呢

我再简单介绍一下RSI指标,以及另外两种种交易信号——超买与超卖以及顶背离与底背离。

RSI指标是向上和向下两种力量进行比较,若向上的力量较大,则RSI曲线上升;若向下的力量较大,则RSI曲线下降。由此可以测算出市场走势的强弱。

图中下方的两根线就是RSI,参数更小的那一根黄线是快线(参数7),参数更大的那一根紫线就是慢线(参数14)。

当RSI数值≥70甚至80的时候(震荡行情我用的80,趋势行情我用的95),我们可以理解这个时候买方力量非常大,有可能“超买”了,一般情况下价格都会发生回落调整。

当RSI数值≤30甚至20的时候(震荡行情我用的20,趋势行情我用的5),我们可以理解这个时候卖方力量非常大,有可能“超卖”了,一般情况下价格都会发生反弹调整。

举个例子,如图中左边绿色框框在“超卖”后便走了一小段反弹,如图中右边绿色框框在“超买”后便走了一小段回落。

这种当发生“超买”时买入做空,当发生“超卖”时卖出做空的交易方法,属于“回归流”交易,非常实用,除了非常适合短线交易、震荡行情之外,也同时适用于大级别的交易以及趋势行情。

可以显示出行情是否“超买”或“超卖”的,也并不是只有RSI,其他的摆动指标也一样可以,用法也是相差无几。

但是这里不要误会我的意思,我并不是说“超卖”了就是底,也没有说“超买”了就是顶。

我的意思是当多空某方力量过大的时候,当这股力衰竭耗尽的时候,总会反方向运动一段进行调整。“调整”≠爆拉或者爆跌,而是一定程度的反向波动的意思。而这个所谓的“一定程度”,在震荡行情中可能会比较大一些,而在趋势行情中,往往表现并非如此。

这里就需要讲到下一种交易信号——顶背离与底背离

如图,当价格不断走高,产生出不同的局部高点,而当新的局部高点的RSI相比起上一个的局部高点的RSI更低的时候,就会产生所谓的“顶背离”,而一般出现该类信号时,价格很可能进行回落调整。

反之亦然,当价格不断走低,产生出不同的局部低点,而当新的局部低点的RSI相比起上一个的局部高点的RSI更高的时候,就会产生所谓的“底背离”,而一般出现该类信号时,价格很可能进行反弹调整。

不同的趋势指标及摆动指标都能使用这种方法观察背离是否存在,以及作为交易信号来分析行情。

在震荡行情当中,当出现“超买或超卖”、“背离信号”时,一般回归(回落或反弹)幅度都会比较明显,甚至会以大家应该很熟悉的天地针形式出现,是比较简单的交易机会。

与震荡行情不一样的是,趋势行情当中,当超买或超卖发生时,回归(回落或反弹)的幅度通常都没有震荡行情明显,并且往往会出现“连续背离”、“回归幅度”堪称迷你的情况。直到趋势的阶段性尽头才会迎来比较大的回归。

因此,在趋势行情中,作为散户,我不建议与趋势为敌,所以并不建议根据超买超卖信号进行交易。顺势而为,直到连续背离的出现。并且最好能够需要配合其他分析方法,找出支撑位或压力位,配合使用。

上面就是比较简单的两个比较简单而有效的指标的具体应用。

但再好用的指标,胜率为什么也有局限性和非适用的时候。

因为除了K以外,影响价格的还有别的东西

三、技术分析失效的原因

K是什么?

是市场资金投票后的结果,通过数据图表化的方式显现了

所谓的“点位”仅是做到了记录结果,也就是简单点说就是

一个这样的东西↑随机举例的

那当然当你读过大学或者进入社会开始办公室里的工作,领导和导师就会让你把他们可视化。

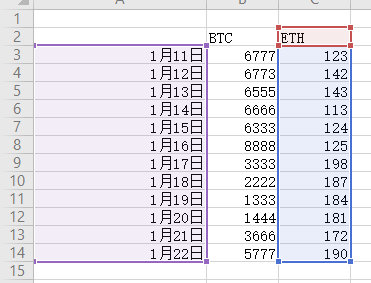

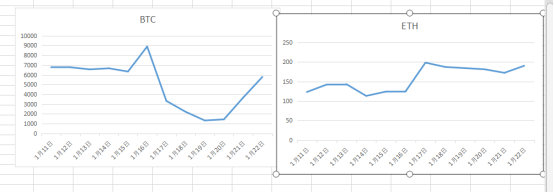

就变成了

↑这样的东西

那么问题来了,分析体温和身高可以了解人类,去得出一个合理的平均情况。

K线是啥?人类把数据可视化的造物而已..它客观存在吗???

你不会把你们班级同学的体温数据做成可视化,去预测下一个的同学的体温吧。。

而通常BTC的价格=共识(群众投票买入)+庄 们的资金导致的价格变化(注意此处的们,并不止一个)

(这里和下面的具体的过程在第三期中有论证)

而 共识=外部环境(美股 原油)×A+价格导致的认知变化(技术分析造成的共识,压力位支撑位上轨下轨等)×B+内部环境(主流的价格波动)

×C+事件推动(减产,DCEP,315曝光,usdt暴雷,平台被盗)×D

ABCD为各自权重,而权重本身也是浮动的,比如A的权重在3月上旬大于一切,而B的权重在12月etc等主流减产行情下的权重远大于ACD。

而最近B的权重(技术面)和D(减产)是大于AC的,而A甚至已经没什么影响了,至于C最近BTC已经开始和主流分化了

因此影响价格的不只是有K线,K线以外的影响因素也要考虑

特别是关联品种和事件推动。

如果你擅长这部分,那么可以像我一样,把具体的权重通过反复锻炼“盘感化”,可以通过交易去套利。

而大部分人是不擅长这部分的,那么请记住。

在大的事件推动,或者大的关联品种推动的时候,开单的时候请三思而行。

这也是为什么我一直吐槽,尽信K则不如无K。

问答环节

问题1:减产后能像以往来个牛市吗?

问题2:盈利仓位在多少就可以平掉了?

问题3:一周一般交易多少次,是多频交易还是少交易有收益就好?

我们请天启资本TraderT老师一一作答。

嘉宾回答

1.与主流币减产前的牛市不同,BTC减产的牛市通常都在“一年后”再开始,而减产后通常以震荡为主。这次我认为如果6-7月主流(eth zec)不带动新的行情,可能下半年以震荡为主,但我很看好明年牛市创下新高(2万美元的高点)

2.盈利仓位的平与不平,还是根据自己的交易计划来,比如3800开始的反弹中,你计划的是参与趋势。

如果价格没有跌破上涨趋势的“下轨”,是没必要平多的(现在的话在8000左右)

所以还是严格按照交易纪律来,而不是盈利金额和比例。

3.我一周要交易500-700次,Ok优惠的手续费让我可以进行高频的交易,但是对于大部分人来说,选择少交易,高盈亏比的方法是更为好的(做突破行情)

免责声明:本文章仅代表作者个人观点,不代表本平台的立场和观点。本文章仅供信息分享,不构成对任何人的任何投资建议。用户与作者之间的任何争议,与本平台无关。如网页中刊载的文章或图片涉及侵权,请提供相关的权利证明和身份证明发送邮件到support@aicoin.com,本平台相关工作人员将会进行核查。